Это третья из серии заметок, посвященных украинской налоговой системе. В первой статье автор в общих чертах описал систему украинского налогообложения, во второй аргументировал тезис о том, что борьба с уклонением от налогов должна вестись сверху вниз. В данной публикации автор утверждает, что основной целью налоговой реформы должно быть ограничение дискреционных полномочий налоговых органов через максимальное упрощение механизмов налогообложения.

В культовом романе и фильме «Трудно быть Богом» гениальный изобретатель, живший в средневековом обществе, был угнетен тем, как современники используют его изобретения. К примеру, мясорубка, которую он разработал, чтобы помочь беззубым людям есть мясо, стала пыточным инструментом. Это идеальная иллюстрация судьбы современных налоговых институтов в Украине.

С институциональной, политической и экономической точки зрения согласно классификации Д.Норта, Б. Вайнгаста и Дж.Уоллиса [1] Украина принадлежит к странам, где господствует «социальный порядок с ограниченным доступом (Limited Access Order)»; или, согласно Аджемоглу и Робинсону, [2] к странам с «экстрактивными институтами». Первое утверждение означает, что все виды современных институтов будут искажены так, чтобы с их помощью можно было ограничить доступ к прибыльным экономическим и политическим возможностям. Второе утверждение означает, что этими институтами будут злоупотреблять при любой возможности для извлечения ренты для «элит» вместо создания общественных благ. Оба случая характерны для системы налогообложения в Украине.

Более того, украинская налоговая система — это главное средоточие обоих явлений.

Во-первых, в отличие от других нормативов, налоговое регулирование влияет на каждого существующего и даже потенциального предпринимателя.

Во-вторых, налоговая система функционирует именно в сфере извлечения ресурсов. Исторически налоги возникли в качестве типичных экстрактивных институтов, и в основном они предназначались для обогащения элит. Последние, в свою очередь, заинтересованы в выделении части своих доходов на общественные блага только в той степени, которая максимизирует их долгосрочные выгоды [3]. И, хотя формально в современных государствах налоги собирают только для обеспечения общественных благ и достижения социальных целей, — впоследствии под влиянием экстрактивных институтов они разворовываются, причем не только на стадии государственных закупок, но и во время первоначального сбора налоговых поступлений.

В-третьих, налогообложение (особенно налогообложение прибыли) по своей сути является дискреционным. Эта дискреционность может быть не настолько катастрофичной в условиях «открытого доступа» (Open Access Order), который, в отличие от «ограниченного доступа» (Limited Access Order) присущ развитым странам. Возможно, даже, она не играет такой роли в некоторых других странах, где доступ ограничивается с помощью иных способов, в частности прямыми юридическими ограничениями или законодательными привилегиями. Но в Украине система сталкивается с глубоко укоренившимися традициями, унаследованными со времен Российской Империи, где власть веками привыкла управлять (точнее говоря – использовать широко определенные дискреционные полномочия) через избирательное применение неосуществимых законов (иногда эту традицию называют «шантажистское государство» [4], «гибкая законность» [5] или «мягкие правовые ограничения»). Именно так работает «социальный порядок с ограниченным доступом» в формально современных институтах. Эта проблема выходит далеко за рамки налогообложения: например, свободный потенциал предпринимательства в Украине ограничивается в основном тем, что дискреционное применение неисполнимых норм позволяет государственным должностным лицам («начальникам») вполне эффективно выборочно управлять предпринимателями, обеспечивать некоторым компаниям конкурентные преимущества и освобождать для них рынки, убирая конкурентов. Таким образом, то, что экономисты считают неэффективным управлением и вопиющим нарушением справедливости рынка, остается вполне приемлемым для украинских властей – и налогообложение является наиболее яркой иллюстрацией этого принципа.

Как мясорубка стала пыточным инструментом: пример Государственной налоговой администрации

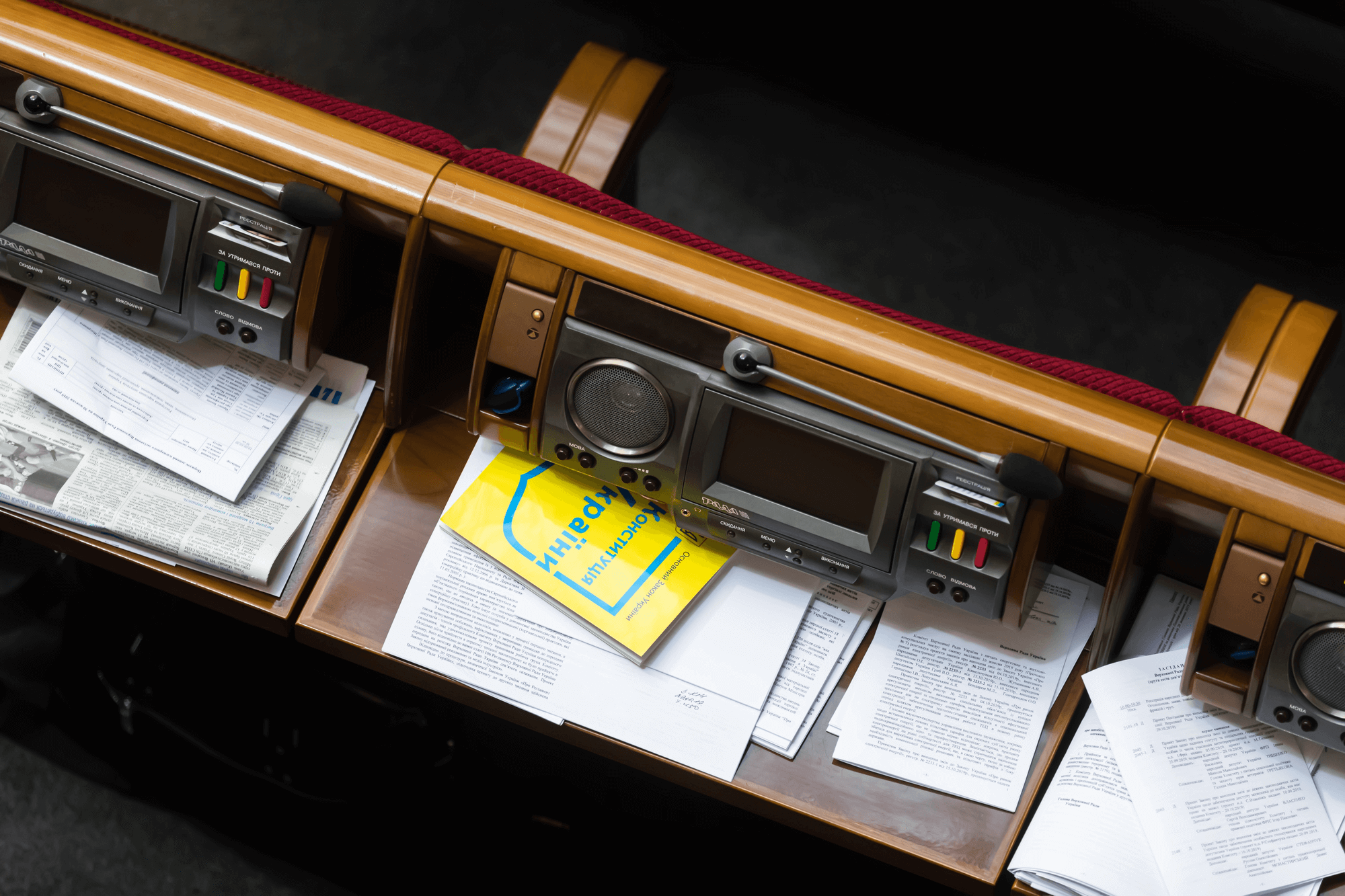

Начнем с истории самой Государственной налоговой администрации. Государственная налоговая администрация (ГНА, в настоящее время Государственная фискальная служба, ГФС) была создана в 1996-1997 годах скорее как дискреционный карательный инструмент в руках президента Кучмы, чем как классический фискальный орган. Во-первых, ГНА непосредственно подчинялась президенту, что довольно необычно для фискального органа. Во-вторых, до начала 2000-х ГНА практиковала выплату бонусов инспекторам за объемы штрафов, наложенных на налогоплательщиков во время инспекций. В-третьих, уклонение от уплаты налогов на сумму равную нескольким среднемесячным зарплатам было предметом уголовного преследования и могло привести к тюремному заключению. Последнее, но не менее важное — главой ГНА Кучма назначил Николая Азарова. Николай Азаров, который впоследствии стал печально известным премьер-министром Януковича, не имел никакого понятия о рыночной экономике, и был настолько неграмотен в налогообложении, что искренне считал возмещение НДС экспортерам льготой; но зато он всегда был лично предан начальнику и готов атаковать любой бизнес в любое время.

Несмотря на то, что вышеупомянутые положения были со временем изменены [6], а Азаров официально сменил работу (а после Майдана вообще покинул страну), институциональная память сохранилась. Более того, налоговые органы так же, как и Министерство финансов, всегда упорно выступали против любых попыток ограничения свободы действий инспекторов, и напротив, делали все возможное для ее расширения (вместе с их полномочиями) всякий раз, когда они получали возможность участвовать в разработке законодательных инициатив, как это было в 2010 или 2014 годах. И это вполне закономерно, учитывая, что вышеописанная система отношений никак не стимулирует их ни упорядочить законодательство, ни устранять глубоко укоренившуюся дискреционность: даже оставив за кадром потенциальные коррупционные интересы, они просто не понимают, как можно обеспечить сбор доходов без шантажа.

Налог на прибыль предприятий: суть дискреционности

На функциональном уровне налог на прибыль предприятий (далее НПП) находится в самом центре этой репрессивной налоговой системы, потому что его база по своей природе предусматривает высокий уровень дискреционности. В силу непрозрачных, громоздких и часто противоречащих друг другу правил, инспектор с легкостью может найти причины наложить штраф на предприятие или на топ-менеджеров. Например, вопрос о налоговом списании материалов, поврежденных во время производственного процесса, который требует надлежащей квалификации этих материалов как пригодные или непригодные к переработке отходы, предотвратимые или неизбежные отходы, в пределах установленных норм или выше этих пределов, забракованные товары или отходы, и в зависимости от этой квалификации предусматриваются налоговые списания в полном объеме, в ограниченном объеме — или не предусматриваются вообще. Это также касается других затрат двойного назначения и расходов, связанных с заработной платой. Такого рода вещи де-факто предоставляют инспектору полномочия принимать решения, которые могут серьезно повлиять на прибыльность бизнеса и его конкурентоспособность, не говоря уже о возможной уголовной ответственности руководителей. Другими словами, особые полномочия делают инспектора «начальником» над фирмой.

Но, может быть, все, что нужно, — это упростить закон? К сожалению, несмотря на мнимую теоретическую простоту и ясность этого подхода, на практике не существует способа сделать налогообложение прибыли простым и понятным и таким образом устранить дискрецию. Экономическая сущность чистой прибыли как разницы доходов и расходов делает ее крайне уязвимой к манипуляциям. В странах с высокой культурой корпоративного управления и развитой финансовой системой компании обычно заинтересованы в декларировании своих доходов, или даже в их завышении, чтобы повысить свою рыночную стоимость. Во всех остальных случаях, компаниям свойственно скрывать доходы, чтобы уклониться от налогообложения. Правительство такое положение дел, конечно, не устраивает: оно создает сложные и громоздкие нормы, ограничивающие возможности уклонения, и направляет инспекторов, чтоб провести налоговый аудит, выяснить реальную прибыль и наказать нарушителей.

В результате растут издержки на соблюдение налогового законодательства, а предприниматели вынуждены отвлекать свое время и усилия от развития бизнеса для изобретения новых способов минимизации налоговых платежей. Правительство пытается найти и прикрыть вновь обнаруженные лазейки, а предприятия, в свою очередь, находят еще более творческие способы обойти закон. В итоге каждый раз, когда новые лазейки становятся известными, необходимо вносить поправки в закон, и он становится все более сложным и нестабильным. В итоге компании тратят все больше средств на ведение бухгалтерского учета, но остается риск быть пойманным на любой, даже случайной, ошибке (по аналогии с водителем, который нарушил правила из-за частой смены дорожных знаков).

Вдобавок, даже если положения закона о НПП будут простыми и неизменными, критерии для его применения являются по своей сути расплывчатыми и громоздкими. Возьмем, к примеру, критерий связи какой-нибудь сделки с предпринимательской деятельностью налогоплательщика. Налоговый инспектор может определить отдельную транзакцию как «убыточную» и, таким образом, не связанную с предпринимательской деятельностью налогоплательщика, и, следовательно, не подлежащую налоговым вычетам. К примеру, это касается продажи товаров со скидкой, так называемых «рекламных продаж», другой маркетинговой и рекламной деятельности, которая всегда находится под пристальным вниманием налоговой [7]. Таким образом, решение во многом зависит от личного усмотрения инспектора, или, в лучшем случае, его можно будет оспорить только через суд с помощью эксперта. В этой ситуации компании проще заплатить взятку, чем бороться с несправедливым решением инспектора.

Нужно понимать, что в Украине слова «подкуп налогового инспектора» звучит, не так ужасающе, как в большинстве европейских стран — или, по крайней мере, в северной и западной Европе. Исторически сложилось, что среднестатистический украинец гораздо более склонен к коррупции, и это не так легко и быстро искоренить. С экономической точки зрения, влияние дискреционных решений налогового инспектора на прибыльность бизнеса означает, что он де-факто обладает некими неформальными имущественными правами над этой фирмой. Симметричность имущественных прав предусматривает, что он должен также получать соответствующую долю в прибыли – что означает, что дискреционность неотделима от коррупции — как утверждал Роберт Клитгаард в своей знаменитой формуле «Коррупция равна Монополия плюс Дискреционность минус Подотчетность». Коррупция процветает, так как монополия по природе свойственна налоговой службе, а слабые институты не могут противопоставить дискреционности достаточно высокую подотчетность, даже если это предусмотрено законом. Поэтому, чтобы уменьшить коррупцию, прежде всего, необходимо минимизировать все возможности для дискреционности в нашем законодательстве. С этой точки зрения, Украина не может себе позволить оставить НПП (тот, который рассчитывается как доля [определенных] доходов за вычетом [разрешенных] предпринимательских расходов) как минимум, потому, что широкая дискреционность, которую он подразумевает, мгновенно порождает коррупцию – как происходит с прямыми налогами при слабых институтах по всему миру.

Вредоносные побочные эффекты налогообложения прибыли в Украине

Налогообложение прибыли предприятий ведет не только к коррупции, но и к другим негативным последствиям.

Обсудим «конфискационное» налогообложение[1]. Все реформаторы и их советники резко осуждают практику установки плановых показателей по сбору налогов – и тем не менее, она все еще процветает. Почему? Честно говоря, а какие еще меры может предпринять правительство для сбора налогов, от которых, с одной стороны, легко уклониться, а с другой – зачастую нет четких критериев или способов доказать факт такого уклонения, а возможно, оно даже законно? Притом учитывая, что на практике мало кто из инспекторов может противостоять искушению «поделить» сумму недоплаченного налога с компанией вместо сообщения о нарушении?

Учитывая обстоятельства, лучшее, что может сделать правительство, ограниченное верховенством права – это закрыть глаза на уклонение и радоваться даже незначительным налоговым поступлениям. Как бы цинично это не звучало, нет никаких способов заставить людей платить законным путем. Это терпимо, пока этот налог не важен, ведь основная часть доходов поступает от физических лиц (работников и предпринимателей). Но в Украине это не так; и, хотим мы этого или нет, в ближайшем будущем ситуацию преломить не удастся. В таком случае, закономерным решением (особенно в стране, привыкшей жить по централизованным планам в течение семидесяти лет) оказывается установление плановых показателей по доходам и штрафам для ГФС. Последняя, в свою очередь, «спускает» эти планы инспекторам, следовательно, они уже не могут так легко «договариваться» с фирмами насчет уклонения/минимизации налогов, поскольку им придется выполнять плановые показатели. Таким образом, правительство скатывается к «конфискационному» налогообложению со всеми его недостатками, которые распространяются и на другие налоги, в основном, на НДС.

Еще сильнее удручает отсутствие четких критериев для определения суммы обязательств по НПП к конкретной фирме. Соответственно эти планы сами становятся предметом дискреционности и в результате устанавливаются путем переговоров – так же, как производственные планы в советские времена. В результате НПП в Украине является по факту не подлинным налогом на прибыль, но произвольно накладываемой повинностью, предметом дискреционных действий и последующих переговоров. Для такого налога ставка не имеет никакого значения, так как ГФС «выжимает» его, шантажируя фирмы наказанием за неизбежные, случайные или даже несуществующие нарушения; фирмы пробуют различными способами вести переговоры (в том числе, и апеллируя к закону); и весь этой непрозрачный процесс не имеет никакого отношения к цивилизованным практикам налогового администрирования [8].

Последний, но от этого не менее важный, факт заключается в том, что НПП Украины в его нынешнем виде является по сути регрессивным. Поскольку его размер определяется на «переговорах», чем сильнее переговорные возможности фирмы, тем меньше она заплатит в относительном выражении. В частности, огромные компании, принадлежащие олигархам, платят символическую суму НПП, успешно перечисляя свою прибыль в налоговые гавани (оффшоры), и при необходимости реинвестируя свои доходы в виде мнимых прямых иностранных инвестиций с Кипра или Британских Виргинских островов. Следовательно, НПП помогает сохранить чрезвычайно искаженную структуру собственности, что, в свою очередь, делает этот налог жизненно важным.

Ситуация с НДС также очень печальна. Безусловно, администрирование НДС довольно сложное повсюду, и здесь также очень много злоупотреблений – так что Украина отнюдь не уникальна в этом отношении. Тем не менее, Украина — это особый случай. Поскольку устанавливаются планы налоговых сборов, они влияют на все виды налогов, включая НДС. Но, в отличие от прибыли, добавленная стоимость определяется достаточно однозначно. Поэтому, чтобы выполнить план, инспектор должен отыскивать мелкие ошибки, позволяющие признать налоговые накладные недействительными или иным способом сократить налоговый кредит. Это требует несчетного количества инспекций, с сопутствующими злоупотреблениями. В довершение всего, честные налогоплательщики страдают от широко распространенной практики «откатов» за возмещение НДС (или от выборочного возмещения «приближенным» фирмам). По всей вероятности, это связано с тем, что институциональная память трактует возмещения как привилегию. Поэтому, среди бизнесменов НДС по праву считается самым проблемным налогом в плане администрирования, и они даже периодически требуют его отмены. Однако при этом они не осознают, что основные нарушения коренятся не в природе НДС, а скорее в институциональной памяти ГФС и дискреционности, перешедшей от НПП.

Последний, но не менее важный момент: Высокий налог на ФОП как «невыполнимая норма»

Огромные ставки налогов на фонд оплаты труда («социальный взнос» [9]) – это последняя, но не менее важная проблема для бизнеса, еще одна выборочно применяемая невыполнимая норма. Безусловно, в некоторых странах ставки налогов на ФОП превышают украинские. Но это присуще только странам с очень сильными и устойчивыми институциональными структурами – чего нельзя сказать об Украине. У плательщиков высоких взносов, скажем, распределительной пенсионной системы Скандинавии, нет никаких сомнений в том, что после выхода на пенсию они получат хорошие выплаты — и размер этих выплат будет точно соответствовать их взносам. В Украине плательщики обоснованно не доверяют правительству, которому несвойственна институциональная преемственность, и поэтому оно может легко изменить правила игры, как делало это много раз. В силу демографических причин, распределительная пенсионная система давно потеряла устойчивость, но пока что ни одному правительству Украины не хватило политической воли и/или организационного потенциала для трансформации ее в 2-3-уровневую систему. На сегодняшний день ни работники, ни работодатели не видят особого смысла в выплате так называемой «белой» заработной платы: выгода от уклонения от уплаты «социальных взносов» намного выше. Поэтому, большинство средних и малых фирм (для больших компаний это сложнее) некоторым образом избегают этого налога и выплачивают заработную плату «в конвертах». Наказание, опять-таки, выборочное.

Промежуточные выводы: избавиться от НПП и от других дискреционных возможностей, а затем стереть плохую институциональную память

Таким образом, новая, действительно современная, не конфискационная налоговая система, прежде всего, должна максимально «очиститься» от каких-либо дискреционных возможностей – в первую очередь, от прямого налогообложения чистой прибыли как важного в фискальном плане налога. Для остальных случаев дискреционности необходимо разработать процедуры и механизмы таким образом, чтобы обеспечить максимально сильный гражданский контроль и другие механизмы сдержек и противовесов для привлечения налоговой службы и ее должностных лиц к ответственности. Необходимо пожертвовать гибкостью, антициклическими свойствами и даже в некой степени «справедливостью» в смысле налогообложения реальных доходов в пользу упрощения и однозначности, чтобы максимально искоренить дискреционные возможности – как минимум потому, что иначе налогообложение становится еще менее справедливым. Это, однако, не означает, что новая система налогообложения должна быть «мягкой» к налогоплательщикам — напротив, она должна беспощадно наказывать тех, кто не соблюдает закон, независимо от причин. Такая система больше не будет ограничивать доступ к экономическим возможностям в пользу избранных (привилегированных) фирм. В этом смысле она буде справедливее, чем нынешняя.

Можно возразить, что такую налоговую систему нельзя создать в условиях «ограниченного доступа», просто потому, что она будут извращена так же, как и предыдущая. Даже если НПП будет отменен или изменен так, чтобы устранить его главные проблемы (об этом в следующей статье), налог, который придет ему на смену может быть искажен так же, как искажен нынешний НДС – несмотря на заложенную в нем минимальную дискреционность. Вне сомнения, реформа должна сопровождаться «перезапуском» всей ГФС и уничтожением «плохой» институциональной памяти.

Невзирая на скептицизм по поводу украинских институтов, все эти новшества и изменения вполне реальны и осуществимы. Фактически подавляющее большинство отечественных предприятий уже получают выгоды от модерной и эффективной налоговой системой, которая работает почти так, как должна, с незначительной дискреционностью и мелкими нарушениями – а именно, системы упрощенного налогообложения. Конечно, она небезупречна (особенно на стыке с «общей» налоговой системой), но это система, которая защитила несколько миллионов мелких предпринимателей и их сотрудников от широко распространенной дискреционности и личной власти «начальников», таким образом, предоставляя им статус анклава более или менее свободного предпринимательства в условиях «социальной системы ограниченного доступа». С этой точки зрения, закономерно, что они сыграли такую существенную роль в украинской революции. Но упрощенное налогообложение заслуживает отдельной статьи. Продолжение следует…

Примечания

1.Douglass C. North, John Joseph Wallis, and Barry R. Weingast. Violence and Social Orders: A Conceptual Framework for Interpreting Recorded Human History. Cambridge University Press, 2009

2.Daron Acemoğlu, James A. Robinson. Why Nations Fail: The Origins of Power, Prosperity, and Poverty. Crown Publishers, 2012

3.Martin C. McGuire and Mancur Olson, Jr. The Economics of Autocracy and Majority Rule: The Invisible Hand and the Use of Force. Journal of Economic Literature Vol. 34, No. 1 (Mar., 1996), pp. 72-96

4.Keith A. Darden, “Blackmail as a Tool of State Domination: Ukraine Under Kuchma,” East European Constitutional Review 10, nos. 2/3 (spring/summer 2001): 67–71

5.Dubrovskiy, Vladimir, Towards Effective Anti-Corruption Strategies in Ukraine: Removing the Cornerstone Without Toppling the Building (March 1, 2006). CASE Network Studies and Analyses No. 322. Available at SSRN: http://ssrn.com/abstract=1438040

6.In 2012, STA was merged with customs service forming the Ministry of Revenues and Duties, that could control literally every enterprise in the country and the largest part of the government revenues. Currently, State Fiscal Service lost the ministry status, and there are plans to make it subordinate to the Ministry of Finance again (now it is subordinate to the Cabinet of Ministers).

7.These and other examples in this article are provided by Alexander Shemyatkin

8.Tax negotiations use to be part of normal practice in some countries. In several Swiss cantons corporate taxes are set individually. However, these examples are by no means instructive for Ukraine and other countries with weak institutions, since this way bears enormous corruption vulnerabilities and under the LAO is just perfect tool for personalization of relationships and merging of power with business.

9.It is not a tax from a legal viewpoint, since these contributions formally return to the payers (employees, for which their employers serve as agents) after retirement. However, in practice due to many factors the pensions are mostly detached from the contributions, the latter are also much too high while the pensions are low. In deed, the payers consider social contributions as a tax, and so does the government – it is collected by the tax service. For this reason we consider it as indispensable part of the tax system.

10. Способ налогообложения, при котором государство произвольным образом определяет объем обязательств плательщика, в зависимости от своих потребностей и отношений с данным плательщиком – прим. Перев.

Предостережение

The author doesn`t work for, consult to, own shares in or receive funding from any company or organization that would benefit from this article, and have no relevant affiliations