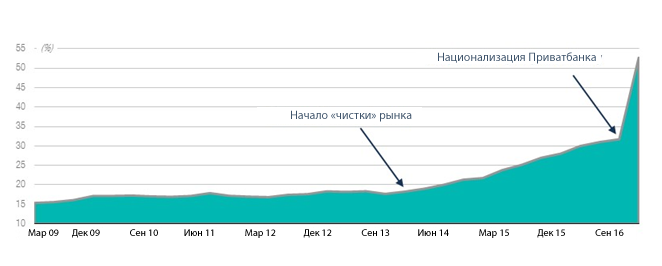

Доля государства в банковском секторе неуклонно растет с 2014 года, когда началась так называемая чистка рынка. После национализации Приватбанка, государственная доля превысила 50%. Как это оценивать, к чему это приведет и что государство может на самом деле сделать с “Приватом”? Анализирует ситуацию Михаил Демкив, финансовый аналитик компании ICU.

Приватбанк принадлежит государству. С одной стороны, банковская система стала более стабильной, а работа большей части платежной инфраструктуры больше не зависит от акционеров только одного частного банка. С другой стороны – решив проблему too big to fail банка (слишком большого, чтобы обанкротиться), мы очевидно получили проблему too big to sell (слишком большого, чтобы быть проданным). Если концепция объединения Приватбанка и Ощадбанка будет реализована, новый банк-гигант просто невозможно будет продать частному инвестору без угрозы передать контроль за львиной долей кровеносной системы отечественной экономики в частные руки. Кроме того, сам процесс объединения банков – сложный и длительный. Примеры слияния значительно меньших по размеру Укрсоцбанка и УниКредит банка, которое длилось почти три года, подтверждает это.

Too big to sell

Концентрация инфраструктуры. Одной из ключевых причин, почему Приватбанк национализировали, а не отправили на ликвидацию, была исключительная важность банка для платежной инфраструктуры. Около половины всех банковских карточек, торговых терминалов и банкоматов принадлежит Приватбанку.

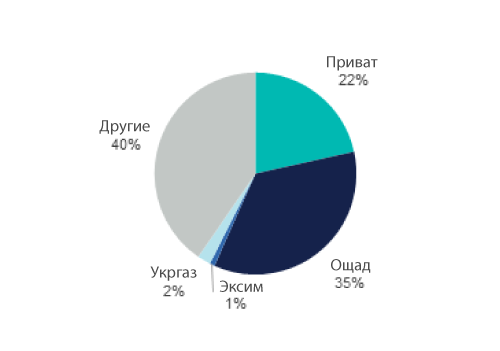

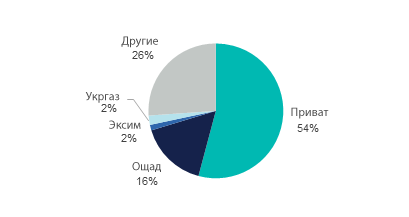

После национализации 74% всех карт приходятся на банки с государственной собственностью. Если говорить о торговых терминалах, таких уже 77%, сеть отделений государственных банков занимает долю в 60%.

Доля отделений, на основе данных за 3 кв 2016

Торговые терминалы, на основе данных за 3 кв 2016

Источник: НБУ, расчеты ICU (все графики)

Также, очевидно, для Приватбанка больше не будут актуальными административные барьеры для дальнейшего роста, которые создавались в прошлом. Как банк со 100% долей государства, он без проблем сможет обслуживать получателей социальной помощи и пенсий, и, очевидно, вернет себе де-факто утраченный статус агента Фонда гарантирования по выплате депозитов вкладчикам обанкротившихся банков.

Но вместе с тем возникает проблема продать такого «гиганта». Принятые почти год назад «Основы стратегического реформирования государственного банковского сектора» по понятным причинам не содержат конкретных планов продажи Приватбанка. Хотя «рост доли государства вследствие возможных изменений в банковском секторе страны» документом допускается.

Исходя из духа документа, можно предположить желание существенно снизить долю государства за счет частичной или полной продажи банка №1. Вряд ли на горизонте 2-4 лет негосударственным банкам удастся догнать Приват по количеству карточек или терминалов. А, следовательно, продажа Приватбанка в его текущем виде создает риск монополизации рынка новыми владельцами.

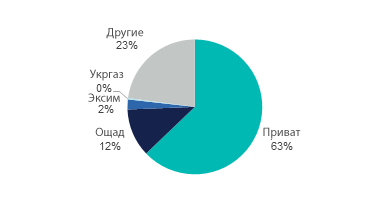

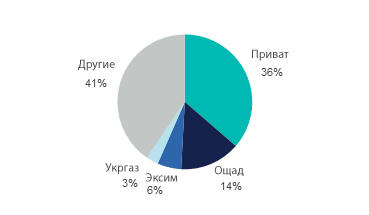

Это касается как инфраструктуры, так и ресурсной базы – 36% всех вкладов физических лиц были размещены в Приватбанке. Хотя, в первые дни после введения в банк временной администрации, СМИ пугали, что граждане через банкоматы снимали наличных по 2 млрд грн (как оказалось, в обычные дни этот показатель достигал 1.3 млрд грн), ажиотаж постепенно исчезает. Следовательно, значительная доли депозитов в банке сохранится, что создаст дополнительные риски для возможности его приватизации в будущем.

Депозиты населения, на основе данных за 3 кв 2016

Источник: НБУ, расчеты ICU

В таком случае объединение Ощадбанка с Приватом, о котором начали говорить с первого дня национализации, отдаляет перспективу выхода обоих учреждений из государственной собственности. Передача контроля над таким супер-банком — вопрос национальной безопасности, которое постоянно откладываться. А между тем, его управление будет оставаться за государством – трудно представить, что условный ПУМБ, Аваль или Укрсиббанк приблизится к супер-банку по доле рынка.

Властелин ставок

Минфин получает возможность большего влияния на ставки. Одной из двух причин, почему Привату удалось сконцентрировать огромный депозитный ресурс было его удобство, технологичность и широкая сеть отделений и терминалов самообслуживания. Другой, не менее важной причиной были высокие ставки, которые предлагал банк. Часто они были на несколько процентных пунктов выше среднего по рынку. После вывода с рынка высокорисковых банков с крупнейшими ставками – вроде Дельты, Финансы и Кредит, ВиЭйБи Банка и других, осталось не так много вариантов для высокодоходного депозита. Всего в Приватбанке была и до сих пор оставалась парадоксальная ситуация, когда флагман банковского сектора платит премию к средней цене привлечения депозитов. В соседних странах (Польша, Венгрия и РФ), местные лидеры занимают от 20 до 43% рынка депозитов, однако их ставки заметно ниже средних. Их вкладчики готовы пожертвовать частью доходности за надежность крупнейшего в стране финансового учреждения.

Контролируя более половины банковской системы, Министерство финансов может попытаться помочь Нацбанку проводить постепенное снижение процентных ставок. Конечно, каждый государственный банк руководится непосредственно независимым правлением. Но государство, как акционер, будет задавать тон такому снижению, ведь это поможет рефинансировать часть государственного долга по более низкой цене.

ПриватБанк и Укрэксимбанк получили своеобразную фору, которой раньше пользовался только Ощадбанк – 100% гарантию государства по вкладам физических лиц. Хотя последний продолжает оставаться участником системы гарантирования вкладов, избегая отчислений в ФГВФЛ. Государственная гарантия призвана развеять сомнения у самых осторожных вкладчиков, которые не склонны излишне рисковать. Очевидно, что такая мера – более имиджевый шаг, направленный на уменьшение паники вкладчиков и удержание ликвидности в банке. Вообще, эта гарантия – как ядерное оружие -– никто всерьез не рассчитывает, что она понадобится, но от ее наличия спокойнее тем, кого она защищает.

В среднесрочном плане наличие такой гарантии принесет больше вреда, чем пользы, поскольку будет искажать рыночные механизмы, искусственно стимулируя переток ресурсов в государственные банки. В такой ситуации сложно говорить о честной рыночной конкуренции между банками. Опять же, в «Основах стратегического реформирования государственного банковского сектора» говорится об уходе от 100% гарантирования вкладов в Сбербанке, а не распространении его еще на два других банка. Лучшим выходом из ситуации была бы продажа хотя бы небольшого пакета каждого из упомянутых банков, ведь гарантия распространяется на банки со 100% долей государства. Что опять же возвращает нас к проблеме продажи банка.

Эффективность государственного менеджмента

Одной из главных задач функционирования банковской системы является направление финансовых ресурсов в те сектора экономики, где они будут наиболее эффективно использованы. Долгое время государственные банки занимали на рынке свою отдельную нишу, концентрируясь на кредитовании крупных государственных и частных компаний и проектов. Где-то вслед за ними шли программы по энергоэффективности и совместное с международными финансовыми компаниями кредитование малого и среднего бизнеса. Сейчас же, после того как госбанки увеличили свою долю в до более чем 50% активов системы, они должны значительно расширить сферу своей деятельности.

Отдельным пунктом выступает кредитование государства. 35-40% всех активов на балансе «старых» государственных банков (Ощадбанка, Укрэксимбанка и Укргазбанка) составляют инвестиции в ОВГЗ, в том числе и те, за счет которых докапитализировались эти финансовые учреждения. С учетом 116 млрд грн, предусмотренных для латания дыры в балансе Приватбанка, вложения в государственные ценные бумаги составит эквивалент $ 10 млрд или 40% суммарного баланса этих четырех банков. То, что почти 15% государственного долга будет сконцентрировано в руках государственных банков может быть воспринято как позитив теми, кто считает кредитную политику государственных банков такой, которая несет коррупционные риски. Финансирование государственными банками крупных проектов в прошлом легло бременем на плечи налогоплательщиков, которые фактически заплатили за их докапитализацю. Когда же активы банка фактически инвестировано в государственный долг, пространство для маневров существенно сужается.

С другой стороны, наличие более четверти триллиона гривен ОВГЗ на балансе государственных банков дает им достаточно ресурса для кредитования. Эти ценные бумаги можно будет продать [1] или без проблем можно использовать в качестве залога по кредитам НБУ. Политика дальнейшего снижения ставок будет удешевлять этот ресурс для банков, ведь стоимость этих кредитов напрямую зависит от учетной ставки Нацбанка.

Национализировав Приватбанк, государство получило наибольший портфель карточных кредитов, значительные портфели других потребительских кредитов, мощный транзакционный бизнес. От эффективности работы нового менеджмента банка, который недавно назначило государство, зависит насколько полно и качественно будут удовлетворены потребности украинской экономики в этих услугах.

Примечания:

[1] ОВГЗ, которые использовались для докапитализации банков классифицируются на балансе банка как «до погашения» и, соответственно, не могут быть проданы.

Предостережение

The author doesn`t work for, consult to, own shares in or receive funding from any company or organization that would benefit from this article, and have no relevant affiliations