В Украине, где уклонение от уплаты налогов – не отклонение, а норма, честные налогоплательщики находятся в невыгодном положении. Институциональная слабость страны диктует потребность в настолько простой, прямой и недискреционной налоговой системе, насколько это возможно — утверждает Владимир Дубровский, эксперт программы USAID «Лидерство в экономическом управлении городом» и член команды Реанимационного пакета реформ. Этой статьей мы начинаем серию материалов о налоговой системе Украины.

Краткий обзор налоговой системы

На первый взгляд, нынешняя украинская налоговая система выглядит «европейской» в том смысле, что состоит из тех же основных налогов, что и в большинстве стран ЕС. Кроме того, налоговые законы были написаны под пристальным вниманием, а то и под контролем западных советников. Пожалуй, из общей массы выделяется только упрощенная система налогообложения для малого и микро- бизнеса (далее — УСН).

Поэтому, когда поверхностные западные консультанты (как, например, те, кто помогал составлять программу реформ Януковича и принятый в 2010 году Налоговый кодекс) дают рекомендации о проведении реформ, они обычно говорят о косметических изменениях общей системы налогообложения и о сокращении или выхолащивании любых специальных режимов, прежде всего упрощенного налогообложения. В этом смысле, статья «Одно Предложение для Украинских Налоговых Изменений — Начальная Оценка», написанная Робертом Конрадом и Майклом Алексеевым и опубликованная на портале VoxUkraine весьма типична и, конечно, не единственная в ряду подобных публикаций [1]. Однако, на самом деле, такая оценка, как и следующие из нее рекомендации, являются поверхностными и по большей части неправильными. В действительности, «общая» система налогообложения работает крайне плохо, и требует немедленных глубоких изменений, которые потенциально гораздо выгоднее любых усовершенствований специальных режимов для экономики страны.

В бюджетной сфере действующая налоговая система не может обеспечить необходимых поступлений в бюджет из-за широко распространенного уклонения от уплаты налогов. Государство отвечает на это постоянной борьбой за «мобилизацию» налоговых платежей. Опрошенные руководители фирм [2], использующие «общую» систему, как правило, называют налогообложение основным препятствием для своего бизнеса. Дискреционное (т.е. произвольное, на усмотрение ответственного лица) и обременительное администрирование налогов при этом, как правило, считается даже большим препятствием, чем высокие фискальные нагрузки, из-за него компании зачастую не способны даже предсказать свои налоговые обязательства. Должностные лица активно используют широкие полномочия, встроенные в систему, для предоставления привилегий ближнему окружению, захвата рынков, рейдерства, наказания сторонников политических оппонентов, и просто для вымогательства. И, конечно, те, кто действует по закону, в первую очередь иностранные компании, чувствуют себя ущемленными, поскольку их конкуренты могут сэкономить на налогах — в основном благодаря более тесным неформальным коррупционным связям с властями.

«Обременительное администрирование» и другие «проблемы исполнения» маскируют тот факт, что вся система по большей части основывается на шантаже — главном инструменте «мобилизации налоговых платежей» согласно целевым показателям и зачастую с игнорированием закона. Например, украинские фирмы были вынуждены заплатить «наперед» 26 млрд грн на сентябрь 2014 года, якобы в качестве авансовых платежей («переплаты») налога на прибыль за будущие периоды . Без подобных варварских методов, действующая налоговая система не способна собрать добрую часть текущего объема поступлений. По факту «общая» налоговая система работает как средневековая система конфискационного налогообложения. Самое интересное, что единственная часть украинской налоговой системы, которая работает иначе — согласно с нормальными европейскими практиками безличного подхода, добровольного соответствия законам и по простым правилам — это… система упрощенного налогообложения.

Так почему же те законы, разработанные когда-то с помощью международных советников и в основном соответствующие европейским практикам, так плохо работают в Украине? Наиболее общее объяснение заключается в том, что в Украине «европейские» законы как правило работают не так, как было задумано. Конечно, Украина отнюдь не уникальна в этом смысле: как утверждали Норт, Вейнгаст и Уоллис [3] «схожие [формальные] институты работают по-разному для [социальных] порядков « с ограниченным доступом» и «с открытым доступом» – и это именно наш случай. Таким образом, проблема гораздо глубже, чем просто (как можно предположить) «плохая реализация» хорошо разработанных законов; поэтому ее и невозможно решить исключительно путем реформирования налоговой службы.

Фактически, действующая украинская налоговая система является ярким примером выше процитированного общего принципа институциональной экономики по ряду фундаментальных причин. Вкратце, это типичный, но не уникальный пример «европейских норм», которые, будучи «пересаженными» на почву «государства-шантажиста», стали инструментом для выборочного предоставления льгот и наказаний. В этом конкретном случае, двумя компонентами, которые создали каплю яда, распространившуюся по всей системе, были:

(a) сложный и по сути непрозрачный характер чистого дохода (или прибыли) в качестве налоговой базы – это обязательно подразумевает довольно высокую степень дискреции (слишком многое остается на свободное усмотрение инспекторов); и

(b) глубоко укоренившиеся традиции выборочного применения неисполнимых законов, унаследованные от Российской империи.

В рамках этой системы, закон преднамеренно разработан таким образом, чтобы обеспечить на практике существенную административную свободу усмотрений (дискреционность), которая, в свою очередь, служит основным инструментом ограничения доступа в условиях формально правового государства. В частности, это превратило, казалось бы, «европейское» налогообложение корпоративной прибыли в один из базовых столпов системы ограниченного доступа.

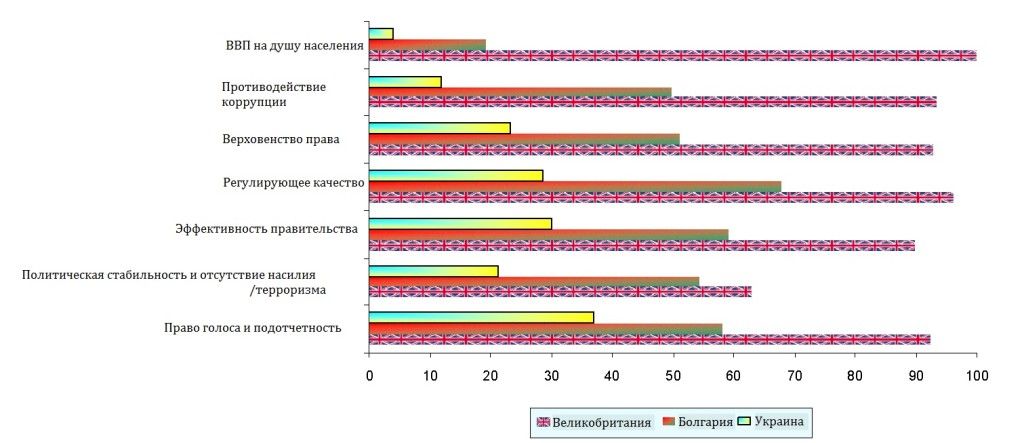

Все эти (и многие другие) проблемы, с которыми сталкивается Украина, усугубляются поразительной институциональной слабостью страны. На Рисунке 1 показано качество государственного управления и ВВП на душу населения для Украины, «старожила» ЕС — Великобритании; и Болгарии, самой бедной страны ЕС. Видно, что Украина отстает от Болгарии, примерно настолько, насколько Болгария отстает от Великобритании. Не означает ли это, что «нам нужно просто улучшить управление» путем изменений в организационной структуры, обучения, борьбы с коррупцией и так далее?

Безусловно, улучшение качества управления – это всегда хорошо, однако сделать это не так легко. Повальная коррупция и правонарушения – всего лишь наиболее заметные признаки институциональной слабости, но не ее причины. Ни для кого не секрет, что большая часть «бюрократов» в Украине, по крайней мере, в сферах, которые непосредственно взаимодействуют с бизнесом, заняли свои позиции – во многих случаях за миллионные взятки в долларах — не для того, чтобы служить народу, а для того, чтобы зарабатывать деньги на официальных и неофициальных возможностях выборочного принятия решений.

На самом деле большинство государственных должностных лиц в Украине, которые имеют дело с людьми и, особенно, с бизнесменами, вообще не должны называться бюрократами — люди часто называют их «начальниками» из-за дискреционных полномочий, которыми они пользуются. Налоговые органы занимают #1 место в анти—рейтинге, так как 25% представителей бизнеса столкнулись там с коррупцией в течение последних шести месяцев – затем идут пресловутые агентства земельных ресурсов с показателем в 7,1%. Для сравнения, показатели коррупции одиозной ГАИ оказались в пять раз ниже.

Таким образом, единственный способ добиться улучшения управления – временная ликвидация всех официальных и неофициальных возможностей дискреции насколько это возможно и фокусированием всех (по-прежнему весьма ограниченных) контролирующих способностей гражданского общества на балансировании остатка таких полномочий ответственностью. Среди прочего, это позволило бы сократить численность персонала многочисленных существующих государственных инспекций (надеюсь, многие из них – вообще ликвидировать), и повысить оклады оставшемуся персоналу. Только тогда можно ожидать, что более или менее честные и доброжелательные государственные служащие придут и заменят тех, кто сядет в тюрьму за коррупцию, или уйдет в отставку потому, что их должности больше не будут приносить прибыль.

Рисунок 1. Сравнение ВВП на душу населения и качества государственного управления Великобритании (член-«старожил» ЕС), Болгарии (самый бедный член ЕС) и Украины

В этом отношении, налоговая система требует фундаментального реформирования. Это особенно очевидно, если мы примем во внимание, что Революция Достоинства, которую переживает Украина, во многом напоминает типичную буржуазную революцию, сродни Английской революции 17-го столетия. напомним, что та революция была восстанием против конфискационного налогообложения. Можно сказать, что задача заключается в том, чтобы спроектировать такую налоговую систему, которую невозможно было бы использовать в качестве инструмента для ограничения доступа к экономическим возможностям. Безусловно, это сложно, но, надеюсь, все еще возможно.

Если провести аналогию с шоссе, ремонт покрытия может быть бесконечным с небольшими результатами или вообще без них, пока его основа не начнет отвечать определенным стандартам. В частности, имеет значение не конкретная технология, а результат: технология же должна быть адаптирована к особенностям почвы и ландшафта. Возвращаясь к проблемам системы украинского налогообложения, это означает, что необходимо пожертвовать гибкостью, изощренностью и возможно некоторыми другими хорошими вещами, чтобы достигнуть простоты и однозначности. Например, из-за институциональной слабости прямое налогообложение работает плохо (и возможно даже плохо влияет на рост экономики [4]), поэтому стандартная рекомендация — перейти на непрямые налоги, и на налоги на вмененные доходы (в том числе налоги на недвижимость и упрощенное налогообложение), несмотря на недостатки такой системы. Мы считаем, что нужно отнестись скептически к прямым параллелям с нормами и практиками ЕС (хотя, конечно, реформа не должна нарушать прямых правил ЕС, поскольку Украина намерена внедрять Соглашение об ассоциации) — в целом, «европейские» нормы нужно подчинить «европейским» принципам, если только они не обязательны (как с НДС). Вместо этого, оптимальную налоговую систему для Украины, по меньшей мере, на этой стадии ее развития нужно формировать как комбинацию недискреционных лучших европейских практик и заимствований от стран со схожим уровнем институционального развития.. Огромное разнообразие и большой опыт использования таких практик обеспечвает творческому реформатору богатый выбор идей, из которых можно вычленить наиболее подходящие для Украины; дополнить их некоторыми инновациями и сконструировать налоговую систему, работоспособную даже в таких экстремальных условиях.

Такая реформа в настоящее время разрабатывается командой Реанимационного пакета реформ (РПР), членом которой является и автор статьи. В следующей серии статей более подробно будут изучены проблемы украинской налоговой системы и их причины, и будут представлены предложенные изменения.

Продолжение следует…

VoxUkraine специально для ЛІГАБізнесІнформ

Примечания

1.See also, for example, the materials of the German Advisory Group 1, 2

2. See the World Economic Forum’s Global Enterprise Opinion (GEO) survey (the results annually published at the Global Competitiveness Index). Note that the surveys that cover predominantly small businesses (as the BEEPS) that mostly use simplified taxation provide different results.

3.Douglass C. North, John Joseph Wallis, and Barry R. Weingast. Violence and Social Orders: A Conceptual Framework for Interpreting Recorded Human History. Cambridge University Press, 2009

4.Arnold, J. (2008), «Do Tax Structures Affect Aggregate Economic Growth?: Empirical Evidence from a Panel of OECD Countries«, OECD Economics Department Working Papers, No. 643, OECD Publishing, Paris.DOI

5. Т.е. произвольное, на усмотрение ответственного лица – прим. Перев.

Предостережение

The author doesn`t work for, consult to, own shares in or receive funding from any company or organization that would benefit from this article, and have no relevant affiliations