Авторитет центральних банків тісно пов’язаний з комунікацією та зобов’язаннями. Ця колонка аналізує еволюцію надійності центральних банків, демонструючи її довоєнний пік і подальше падіння, від якого вони не до кінця відновилися аж до 1980-х. Інфляційне таргетування зіграло ключову роль в забезпеченні надійності як в розвинутих ринкових економіках, так і тих, що розвиваються.

Стаття була вперше опублікована на сайті Vox – CEPR’s policy portal.

Центральні банки існують з XVII століття. За цей період їх надійність то зростала, то падала. Для багатьох країн, важливим фактором досягнення надійності було введення інфляційного таргетування.

Наше дослідження розглядає еволюцію надійності центральних банків, використовуючи історичні наративи та емпірику для групи розвинутих ринкових економік та тих, що розвиваються. Воно показує, що рівень надійності змінювався як маятник: злітаючи вверх під час класичного золотого стандарту до 1914 року, падаючи після 1914 року і не до кінця відновлюючись до 1980-х. Прихід інфляційного таргетування зробив вклад в подальше підсилення надійності та довіри до центральних банків. Історичні описи включають шість центральних банків, три з яких належать розвинутим економікам (США, Сполучене Королівство Великобританії та Німеччина), в той час як інші розглядаються як ринкові економіки, що розвиваються (Чилі, Колумбія та Мексика). Економетричні дані нашої вибірки охоплюють період з моменту створення центральних банків та більш сучасні дані, що стосуються останніх двох-трьох десятиліть.

Наш підхід визначає надійність центрального банку як його зобов’язання дотримуватися чітко сформульованих та прозорих правил та політичних цілей. По суті, надійність – це різниця між інфляцією, що спостерігається та рівнем інфляції, який таргетує – очікує отримати – центральний банк. Останній може бути конкретним у країнах з числовим таргетом (цільовим рівнем інфляції). В інших випадках, цільовий показник інфляції випливає з моделі, чутливої до вибору інструментів політики.

Протягом довгої історії існування центральних банків домінували три інструменти політики:

- Обмінний курс (протягом існування Золотого стандарту та Бреттон-Вудської системи);

- Грошові агрегати, наприклад, у 1980-х та на початку 1990-х років, коли від Бреттон-Вудської системи відмовились;

- Інструмент відсоткової ставки, який вступає в силу за плаваючих валютних курсів і більшість країн ухвалюють певну ціль зі стабілізації цін.

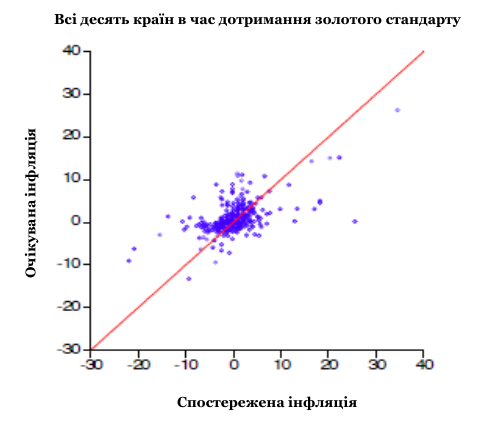

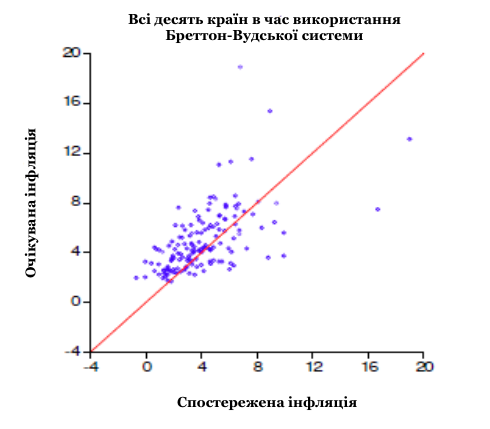

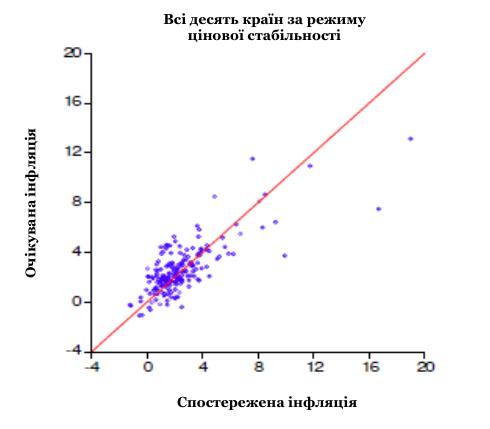

Графік 1 показує співвідношення очікуваної та спостереженої інфляції для десяти країн, для яких у нас є щорічні дані до дев’ятнадцятого століття. На графіку спостерігається шаблон «маятника»: довіра була високою в епоху золотого стандарту, меншою в епоху Бреттон-Вудсу і знову високою за нинішнього фіатного грошового режиму з пріоритетом низької інфляції.

Графік 1. Очікувана та спостережена інфляція для десяти країн

Примітка. Десять країн відносяться до роботи Бордо і Сіклоша (Bordo and Siklos 2014a). Сюди входять дев’ять країн, перелічених у таблиці 1, і Канада.

Таргетування інфляції як стратегія підсилення надійності

Існують значні докази того, що інфляційне таргетування покращує надійність центральних банків порівняно з іншими, ніж інфляційне таргетування, стратегіями монетарної політики, що фокусуються на підтриманні низької інфляції (Уолш 2009). У випадку країн, що розвиваються, переваги інфляційного таргетування очевидні. Наше емпіричне дослідження підкріплює ці висновки.

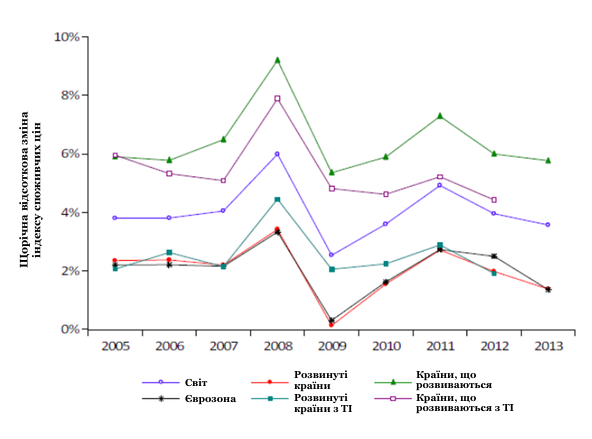

Розглянемо Графік 2. Графік відображає дані Міжнародної фінансової статистики (IFS) по інфляції за індексом споживчих цін на протязі останніх восьми років за країнами світу, поділеними на наступні категорії: Єврозона; розвинуті країни; розвинуті країни, які таргетують інфляцію; країни, що розвиваються; країни, що розвиваються, які таргетують інфляцію.

Графік 2. Інфляція за групами країн

Джерело: розрахунки авторів на основі даних Міжнародної фінансової статистики, CD-ROM (травень 2014 р.). Деякі річні дані не доступні на 2013 рік на момент написання.

Існує невелика різниця в сукупній інфляції між усіма розвинутими країнами та Єврозоною. Інфляція в розвинутих країнах з інфляційним таргетуванням як правило набагато ближче до цільового показника інфляції приблизно на рівні 2%, який вони зазвичай приймають. Крім того, країни, що розвиваються, які таргетують інфляцію, як правило демонструють кращі показники інфляції, ніж в загальному по країнах, що розвиваються.

Також, ми не спостерігаємо явного зближення показників інфляції між країнами, які не таргетують і країнами, які таргетують інфляцію, в той час, як темпи інфляції в країнах з перехідною економікою, які таргетують інфляцію, поступово зближуються з темпами інфляції розвинутих країн. Ці результати співвідносяться з результатами Уолша (Walsh 2009) та інших.

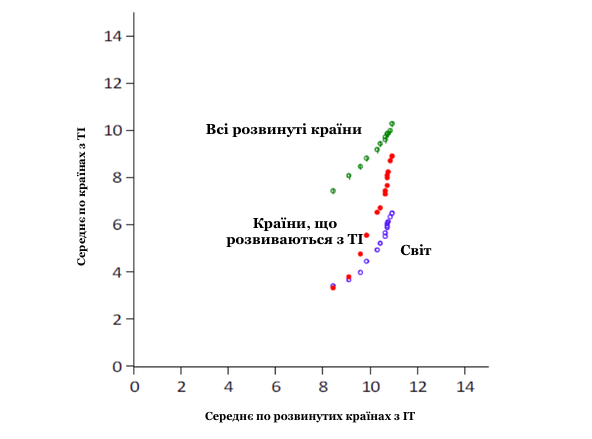

Інфляційне таргетування забезпечує прозорість. Індекс Дінсера-Ейнхенгріна (Dincer-Eichengreen index), що складається з 15 індикаторів прозорості для 105 країн (і окремо оновлений Сіклошем (Siklos 2014) після 2006), надає індикатор, що варіюється від 0 до 15 (Дінсер та Ейнхенгрін 2014 (Dincer and Eichengreen 2014)). Графік 3 зображує середні показники індексу прозорості розвинутих країн, що таргетують інфляцію проти середніх показників індексу прозорості всієї вибірки країн, що таргетують інфляцію.

Графік 3. Прозорість: розвинуті країни з ТІ проти вибірки всіх країн з ТІ

Горизонтальна вісь вимірює середнє загальної прозорості (15 категорій, які підсумовують індекс прозорості в розвинутих економіках, що використовують числові цільові показники інфляції (таргетування інфляції, визначення МВФ)). Показники вертикальної осі означають середню загальну прозорість для груп країн, зазначених на графіку. Кожна точка відображає щорічне спостереження. «Світ» складається з усіх 105 економік вибірки.

Графік побудований таким чином, що точки починаються, коли прозорість є низькою – в 1998 році та, за деякими винятками, з часом зростає до 2013 року. Ми бачимо, що країни з перехідною економікою, які таргетують інфляцію, знаходяться у 1998 році на тому ж рівні, що і світ, але починають швидко зближуватися з розвинутими країнами. Країни з перехідною економікою не лише швидко впроваджують таргетування інфляції, але й стають більш прозорими.

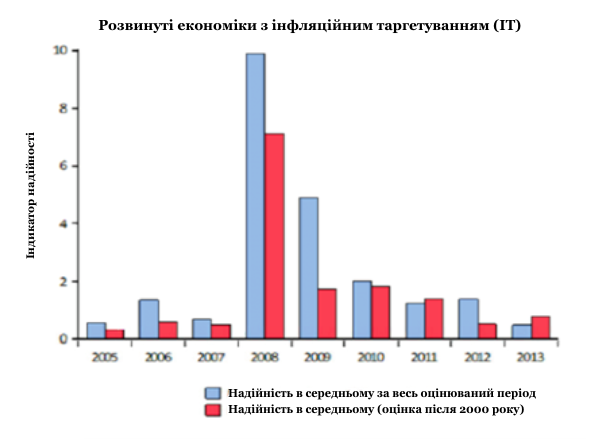

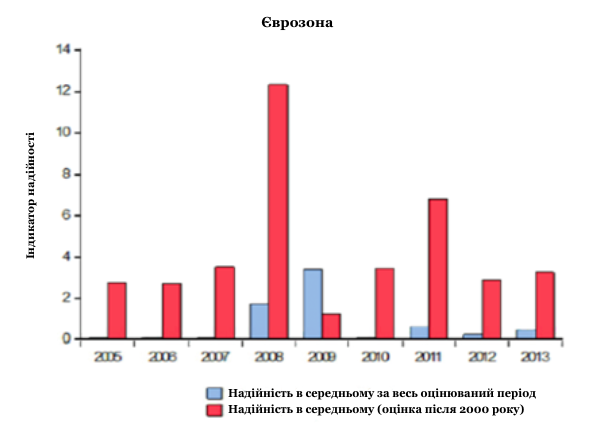

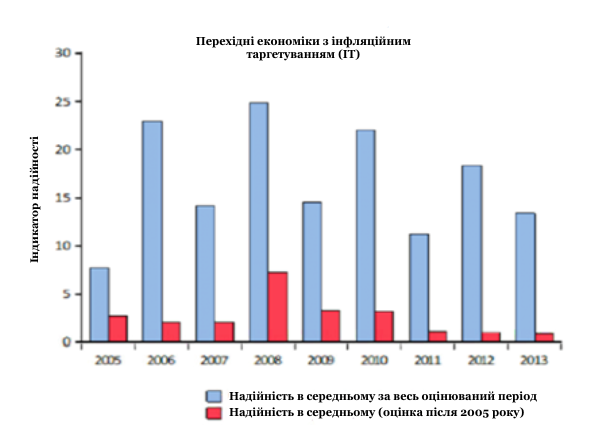

Далі ми розглядаємо надійність центральних банків нашої вибірки, використовуючи вищеназване визначення. Графік 4 показує, що коли інфляційні прогнози формуються лише з найбільш свіжими даними, ми бачимо, що надійність покращилася, оскільки стовпчики як правило нижчі, ніж якщо інфляційні прогнози формуються за довші періоди. Іншими словами, цей графік дає непрямі докази того, що центральним банкам з інфляційним таргетуванням вдалося закріпити інфляцію на нижчих рівнях. Помітним винятком з цих результатів є Єврозона (середній графік), яка не заявляє про використання інфляційного таргетування.

Графік 4. Індикатор надійності

Примітка: надійність – різниця в квадраті між зафіксованою інфляцією та очікуваною (цільовою) інфляцією. Детальніше в роботі Бордо та Сіклоша за 2014, 2015 рр. (Bordo and Siklos 2014, 2015).

Уроки політики

Фінансова криза 2007-2008 років збільшила втручання центральних банків в якості кредиторів останньої інстанції та змусила впроваджувати інші стратегії для збереження фінансової стабільності. Ці заходи включають тісну співпрацю центральних банків з фіскальними органами влади; деякі спостерігачі припускають, що такий хід подій поставив під загрозу їх незалежність. Звичайно, навіть політики, які наголошують на важливості автономії центрального банку, також визнають цінність фіскальної та монетарної політики, що працюють в гармонії.

Остання фінансова криза також поставила центральні банки перед необхідністю забезпечення фінансової стабільності в тій же мірі, як і цінової. Зокрема, дехто стверджує, що центральні банки повинні впливати на дисбаланси через превентивну монетарну політику. Такі міри можуть бути проблематичними, якщо вони зіштовхуються з основним завданням центральних банків з забезпечення низької та контрольованої інфляції. Дана сфера все ще бореться з природою будь-якого компромісу, що може існувати між ціновою стабільністю і стабільністю фінансової системи. Частина труднощів пов’язана з тим, що хоча ефекти різноманітних інструментів монетарної політики добре зрозумілі, цього не можна сказати про набір так званих макропруденційних інструментів.

Посилання

Bordo, M D, and P L Siklos (2014a), “Central Bank Credibility and Reputation: An Historical Exploration”, presented at the Norges Bank Conference June 2014.

Bordo, M D, and P L Siklos (2014b), “Central Bank Credibility, Reputation and Inflation Targeting in Historical Perspective”, NBER working paper 20693, November.

Dincer N, and B Eichengreen (2014), “Central Bank Transparency and Independence: Updates and New Measures”, International Journal of Central Banking, March: 189-253.

International Monetary Fund (2013), “The Dog That Didn’t bark: Has Inflation Been Muzzled or Was it Just Sleeping?” World Economic Outlook, Chapter 3, April.

Siklos, P L (2014), “Has Monetary Policy Changed? How the Crisis Has Shifted the Ground Under Central Banks”, unpublished working paper, Wilfrid Laurier University.

Walsh, C, (2009), “Inflation Targeting: What Have We Learned?” International Finance, 12:2, 195-233.

Головне фото: depositphotos.com / hamikus

Застереження

Автори не є співробітниками, не консультують, не володіють акціями та не отримують фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний