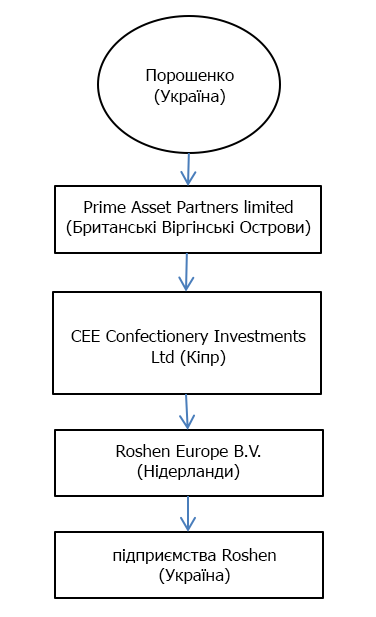

Документи, тепер відомі під назвою “Панамських документів”, розкрили в неділю інформацію про те, що у 2014 році Президент України Петро Порошенко став акціонером компанії Prime Asset Partners Ltd, зареєстрованої на Британських Віргінських Островах, міжнародному офшорному центрі.

Це відкриття спричинило політичний міні-шторм як закордоном, так і в Україні, на фоні нинішньої політичної кризи в Україні. Хтось звинуватив президента у підприємницькій діяльності (не дозволеній під час перебування на посаді Конституцією України), недекларуванні інформації про володіння іноземними офшорними компаніями (як цього вимагає закон), податковій оптимізації та інших порушеннях. Інші захищали президента, стверджуючи, що офшорна юридична особа була необхідною для створення “сліпого трасту” або була частиною передпродажної реструктуризації. Як перше, так і друге могли мати на меті виконання передвиборної обіцянки Порошенка продати свої активи.

Якими би не були наміри президента, він (або його консультанти) діяли згідно з стандартною українською бізнес-практикою. Навіть якщо порушення були, вони є незначними та мають технічний характер.

Випадок викликав ряд юридичних та інституційних питань, привертаючи увагу до неадекватного законодавства в сфері валютних операцій, негнучкого корпоративного та договірного права, надмірного регулювання та ненадійних судів в Україні. Дуже шкода, що впродовж останніх двох років було зроблено так мало, в т. ч. президентом, щоб виправити ситуацію. Ця стаття обговорює найбільш важливі з цих проблем, деякі із яких добре розкриті пресою, а деякі – взагалі не згадувались.

І спочатку був … український траст

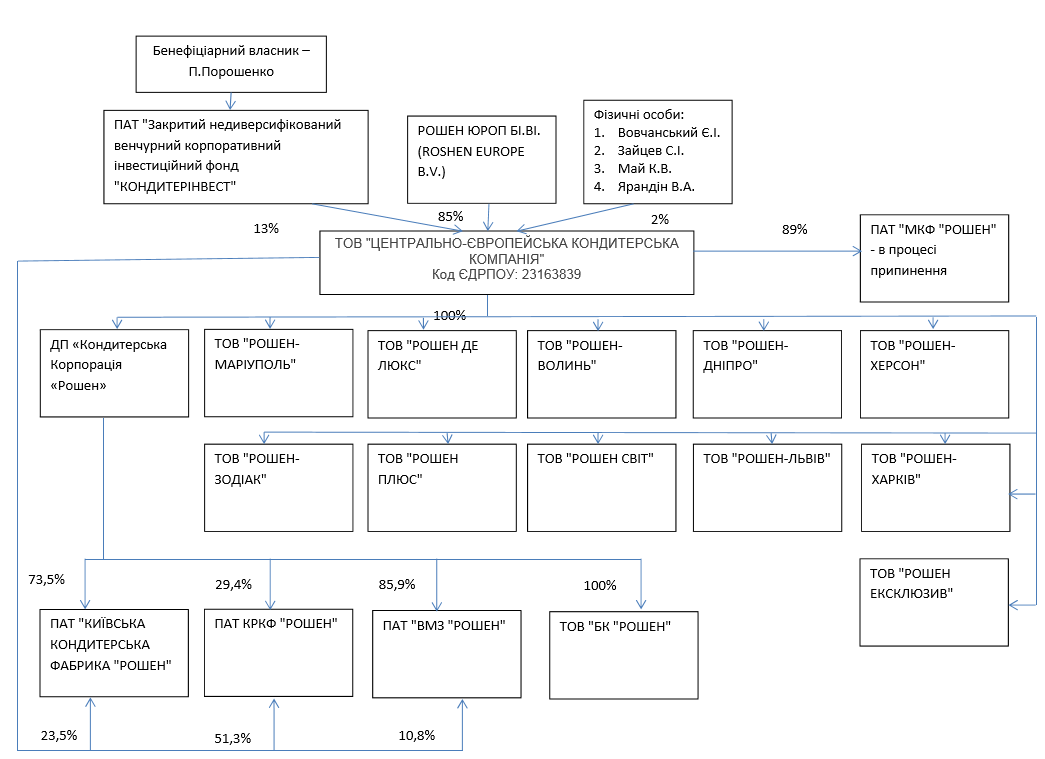

Як президент управляв своїми активами перед створенням офшорної компанії? Чи відбувались якісь порушення до цього інциденту? Незвично, але попередня корпоративна структура бізнесу Порошенка була простою. Його компанії були передані в український інвестиційний фонд та управлялись місцевою, юридично незалежною фінансовою організацією [1]. Переваги такого рішення численні: прозора, повністю українська Україні структура [2], технічне дотримання обмежень щодо діяльності державних посадовців [3] та відсутнє оподаткування прибутків при продажу бізнесу, до моменту їх виплати бенефіціарам.

Цю просту та прозору структуру було змінено. Станом на 25 березня 2016 року, президент володіє компанією “Roshen” з-за кордону [4].

Чому відбулись зміни?

На думку спадають принаймні три можливі причини цих змін: створення “сліпого трасту” за іноземним законодавством, складова передпродажної реструктуризації, податкова оптимізація. Тепер розглянемо більш детально всі три припущення. Всі вони принаймні частково зумовлені недосконалим та застарілим законодавством України.

„Сліпий траст” та передпродажна реструктуризація

Перед виборами президент пообіцяв в разі обрання позбутися своїх активів. Ця обіцянка стала відповіддю на суспільне занепокоєння потенційним конфліктом інтересів між прагненням президента максимізувати прибутки свого бізнесу та національними інтересами. Як “сліпий траст”, так і продаж активів є можливими механізмами розв’язання цього конфлікту.

“Сліпі трасти” є звичною міжнародною практикою. “Сліпий траст” утримує активи президента, поки він перебуває на посаді. Активи управляються незалежними довіреними особами, політик не має прав давати будь-які вказівки про те, як управляти активами, та не отримує жодної інформації про їхнє становище. Угоду про траст не можна скасувати до моменту настання певних наперед визначених подій (наприклад, закінчення президентських повноважень).

Справді, український інвестиційний фонд, використовуваний Петром Порошенко, нагадує такий “сліпий траст”. Тоді для чого щось міняти? Міжнародна репутація довірених осіб та юридична певність зарубіжної юрисдикції може надати додатковий захист проти порушень з боку довірених осіб та політика. На відміну від міжнародних, українські інституційні запобіжники є слабкими.

Тим не менше, було б приємно побачити гібридне вирішення, з встановленням сліпого трасту в Україні, як це було зроблено із українським інвестиційним фондом президента. Було би гарно, якби фонд управлявся зарубіжними довіреними особами з хорошою репутацією та підпадав під зарубіжний юридичний захист. На жаль, за українським законодавством це неможливо. По-перше, іноземні довірені особи не можуть керувати українськими інвестиційними фондами. По-друге, такий контракт, регулюється іноземним законодавством, принаймні частково був би недійсним в Україні або у стосунку до українських осіб.

Чому було створено декілька компаній? Створення “сліпого трасту” у зарубіжній юрисдикції вимагає участі принаймні двох іноземних юридичних осіб. Одна організація є стороною угоди із довіреними особами, акції іншої вкладаються в траст. На вибір розташування компанії впливає багато чинників. По-перше, обрана юрисдикція, зазвичай із традицією загального права (“common law”), повинна мати гнучке корпоративне законодавство, прийнятні фінансові регулятивні положення та законодавство про траст, що дозволяє створення “сліпого трасту”. По-друге, при виборі керуються (i) уподобаннями управлінської компанії (у випадку Порошенка, компанії “Rothschild”), що залежить вже від її структури, а також (ii) питаннями оподаткування та витрат (юрисдикції з кращою репутацію коштують більше).

Чому Британські Віргінські Острови? Це зрозумілий вибір, оскільки юрисдикція відповідає вищевказаним вимогам. Але так само їм відповідали б й більш дорогі Сполучене Королівство, США, Нідерланди [6], які широкий загал не вважає офшорами.

Продаж активу є іншим способом вирішити конфлікти інтересів. Це могло би стати найбільш зрозумілим та простим рішенням у такій ринковій економіці, яка функціонує належним чином. Продаж українського бізнесу без виходу в іноземні юрисдикції є можливим, але це достатньо складне завдання. Логістика угоди ускладнюється і потенційні покупці відлякуються строгим контролем валютних операцій в Україні, негнучким корпоративним та договірним правом, надмірним регулюванням та ненадійними судами, що знижує ціну компанії. Більше того, економіка України падає – і на горизонті не видно покупців, охочих інвестувати в Україну та знайомих із складним бізнес-середовищем в Україні. Як наслідок, привабливим варіантом є реструктуризація структури власності активів з метою полегшення їхнього продажу за межами України.

Чи структура зумовлена питаннями оподаткування?

Іншим поясненням є те, що офшорну компанію створили для зниження сукупних податкових зобов’язань [7]. Проте, швидше за все, метою реструктуризації не було позбавлення України податкових надходжень. Як за старої, так і за нової структури прибутки від продажу компанії відразу б не оподатковувалися би в Україні – прибутки українських фондів звільнені від оподаткування, а правила, за якими можна оподаткувати зарубіжні компанії, відсутні. Тим не менше, важливим чинником для захисту від обвинувачень у порушенні, є ціна, за якою українська компанія була передана у нідерландський холдинг.

Податкові наслідки коштів від продажу, переданих Порошенку як бенефіціару, було би схожим незалежно від того, чи вона здійснена через офшорну структуру, чи через вітчизняний фонд – гроші підлягають оподаткуванню в Україні. Справді, передача прибутків Порошенку створила би податкові зобов’язання перед Україною та зменшила би ризик звинувачень та суспільного сприйняття цих його як податкової оптимізації.

Загальний податковий тягар від продажу бізнесу з використанням юрисдикцій, обраних радниками Порошенка, був би досить низьким. Податкові зобов’язання за кордоном можуть бути відсутніми або невеликими – структура «Британські Віргінські Острови/Кіпр/Нідерланди» добре пристосована до потреб українського бізнесу завдяки сприятливому оподаткуванню доходу від приросту капіталу та дивідендів та відмінній угоді про подвійне оподаткування між Нідерландами та Україною (перевага для покупця). Використання іноземної “onshore” юрисдикції було би цілком можливим, але дорожчим.

Існує одна очевидна, не пов’язана з податками, перевага використання іноземної структури – можливість отримати прибутки від продажу бізнесу за межами України. Це би зменшило вразливість до валютних та інших специфічних для України ризиків. Однак, попри те, що такі дії є легальні, вони були би політично сумнівним кроком.

Можливі порушення при створенні нової структури

Є декілька інших міркувань, деякі з яких не висвітлювались детально у ЗМІ та не розглядались суспільством загалом.

Ліцензування НБУ

Безпечним способом придбання українцями корпоративних прав закордоном є отримати індивідуальної ліцензію НБУ або оформити отримання прав на акції як подарунок з-за кордону і заплатити податок за це в Україні. Більш іновативним підходом, який, ймовірно, пройшов би перевірку, було би заявити, що придбані акції не мають вартості (наприклад, тому що вони не мають номінальної вартості).

Трансфертне ціноутворення та оплата корпоративних прав

Ціна продажу корпоративних прав українських компаній, переданих іноземному холдингу, може не мати значення в інших юрисдикціях – внутрігрупова реструктуризація часто не оподатковується. Але це виглядає інакше в Україні, де міжгрупові трансфери розглядаються як продаж, який оподатковується за загальними правилами та до якого застосовуються трансферні ціни. У цьому випадку ціна «переброски» корпоративних прав нам невідома. Звичною як для України бізнес-практикою став би продаж за номінальною вартістю. Це особливо стосується таких випадків, як розглянутий нами, оскільки будь-які отримані прибутки були би звільнені від оподаткування, і таким чином, на транзакцію не розповсюджувалось би трансфертне ціноутворення.

Пов’язаним питанням є оплата корпоративних прав, придбаних нідерландським холдингом. Чи оплата інвестиційному фонду вже здійснена? Загалом, чим ближча ціна, що використовується, до ринкової вартості, тим важче знайти кошти для розрахунків за міжгруповими угодами. Якщо платіж було зроблено, що є джерелом коштів (номінальна вартість акцій зарубіжних компаній є незначною). Кредит? Кошти невідомої нам іноземної компанії? Чи платіж все ще не здійснено? Це було би «найчистішим» варіантом. Отримані від продажу бізнесу кошти могли би бути переказані ПАТ «ЗНКІФ “Прайм Ессетс Кепітал” в якості погашення боргу за міжгруповою передачею прав. Таким чином кошти опинились би в Україні, як і належить.

Заснування компанії під час перебування на посаді

Незрозуміло, чи створення нової компанії президентом, навіть неактивної, треба розглядати як ведення підприємницької діяльності, забороненої Конституцією України. Як закон, так і судова практика про це мовчать.

Дозвіл на концентрацію

Іншим питанням є те, чи отримав Rothschild дозвіл від українських антимонопольних органів, як він це, ймовірно, мав зробити, якщо було створено “сліпий траст” і контроль перейшов від КУА «Ф’южн Капітал Партнерз“ до міжнародного управлінця. Президент все ще вказаний як кінцевий бенефіціар цього бізнесу. Однак, це може як означати порушення антимонопольного законодавства, так і ні, оскільки правила такого виду розкриття інформації в Україні все ще формуються.

Відсутність згадки в декларації

Юристи Петра Порошенка та його інші прихильники добре попрацювали, намагаючись пояснити, чому президент не вказав офшорну компанію у своїй щорічній декларації. Та все ж, це очевидне порушення. Воно було би значним, якби реструктуризацію здійснили в межах 2014 та 2015 року, охоплених поданими деклараціями. Відсутність згадки про материнську компанію, що володіє значним бізнес-активом президента, виправдати було би неможливо. Але ця операція відбулася у березні 2016 року. Принаймні 25 березня 2016 року, інформація про ROSHEN EUROPE B.V. (нідерландську компанію), що замінила український інвестиційний фонд, було внесена в український реєстр, із позначенням Порошенка як бенефіціара.

Ймовірним поясненням є те, що в той час як створювалась іноземна структура (очевидно, юристами, а не самим бенефіціаром) та велися переговори щодо “сліпого трасту”, офшорні компанії розглядалися як те, чим вони реально, хоча і не юридично, є до моменту їх використання, тобто як технічний інструмент без жодної вартості. Це недальновидність, зрозуміла, але недальновидність.

З величезною подякою юристам фірми Інтегрітес, які поділяють погляд, що корпоративні структури президента не є чимось незвичним, однак вважають, що їх втілення не врахувало очікуваної публічності, через що пояснення юридичних радників Порошенко виглядають непереконливими

Примітки

[1] ПАТ «ЗАКРИТИЙ НЕДИВЕРСИФІКОВАНИЙ КОРПОРАТИВНИЙ ІНВЕСТИЦІЙНИЙ ФОНД «ПРАЙМ ЕССЕТС КЕПІТАЛ» знаходиться в управлінні ТОВ «КУА «Ф`южн Капітал Партнерз».

[2] Ви можете знайти фінансову звітність, аудиторські звіти та деяку іншу інформацію про “Prime Assets Capital” тут і тут.

[3] Бенефіціар може зберегти неформальний контроль над управлінням компаніями.

[4] Дивіться схему бізнесу Порошенка, створену на основі інформації з реєстру компаній.

[5] Договір про створення трасту 14 січня 2016 року був підписаний Prime Asset Partners Limited, що базується на Британських Віргінських Островах.

[6] Нідерланди не є країною звичаєвого права, проте створення сліпих трастів є можливим й там.

[7] Доходи бізнесу президента в Україні оподатковуються на загальних підставах (Roshen посідає 74 місце серед найкрупніших платників податків, із податковими платежами, що перевищили 1,3 млрд грн. в 2015 році). Особисто Порошенко декларує отримані доходи як дивіденди, що в Україні підлягає оподаткуванню (наприклад, у 2014 році він задекларував більше 345 млн грн. у категорії дивідендів та процентів). Таким чином, занепокоєння полягає не в тому, що його операцій не оподатковуються взагалі, а в тому, що президент міг прагнути уникнути сплати в Україні податків на дохід від приросту капіталу після продажу свого бізнесу.

Застереження

Авторы не работают, не консультируют, не владеют акциями и не получают финансирования от компании или организации, которая бы имела пользу от этой статьи, а также никоим образом с ними не связаны