VoxUkraine проанализировал результаты 100 крупнейших госкомпаний за 2015 год. Несмотря на 10% падение экономики, результаты большинства госкорпораций за прошлый год улучшились. Чья заслуга больше: команды реформаторов или девальвации с повышенными тарифами?

В собственности государства Украина 3 458 госпредприятий, которые уже много лет приносят стране намного больше проблем, чем пользы. Из них работает немногим более 1800 (52%). Львиная часть украинского госбизнеса убыточна, обросла коррупционными схемами, многие компании получают отраслевые дотации, субсидии, государственные гарантии.

VoxUkraine выяснил удалось ли новой власти улучшить ситуацию с управлением госактивами.

Чтобы ответить на этот вопрос не обязательно анализировать деятельность более полутора тысяч работающих компаний. Львиная часть активов приходится на несколько крупнейших. Например, на ТОП 5 компаний приходится 2/3 всех активов. А если взять первую сотню, то на нее уже будет приходится уже 86% всех активов и 75% чистого дохода (не учитываются данные 6 госбанков).

Крупнейшие активы сконцентрированы в нефтегазовом секторе (НАК «Нафтогаз Украины»), транспорте (ПАО «Укрзализныця») и электроэнергетике (НАЭК «Энергоатом»).

Министерство экономического развития и торговли предоставило VoxUkraine финансовые результаты 100 крупнейших госкомпаний за 2014-2015 год. В украинских реалиях наиболее объективным показателем финансового состояния является EBITDA (Earnings Before Interest, Dividend, Tax and Amortization). Упрощено – EBITDA позволяет получить представление о том сколько денежных средств компания смогла получить в свое распоряжение за отчетный период и, соответственно, сколько она сможет потратить в дальнейшем. VoxUkraine проанализировал показатели 94 крупнейших предприятий государственного сектора экономики.

Ротация

За последние три года топ 100 крупнейших госкомпаний изменился незначительно, в нем появилось 8 новых компаний. Среди них Одесская ТЕЦ, Бердянский МТП, угольные компании «Волыньуголь», «Первомайскуголь», ГП «Южнодонбасское №1». В свою очередь исчезли завод «Антонов» (после присоединения к «Укрборонпрому» перестал раскрывать отчетность перед МЭРТ), исследовательские хозяйства «Проскуровка» и «Шаровка», государственный завод алюминиевой фольги. Также из-за специфики учета банковского сектора финрезультаты шести госбанков не рассматривались.

Ужасный год — получше результат

Сухая статистика на стороне правительства. Если сравнивать финрезультат (EBITDA) прошлого года с показателем мирного 2013-го, то окажется, что у 54 госкомпаний результат улучшился, в то время как хуже дела пошли только у трети компаний. При этом есть положительная динамика между показателем прошлого и 2014-го года. В абсолютных цифрах (суммарная EBITDA топ 94 компаний) разница между годами почти 50 млрд грн: с 1,7 млрд грн в 2014-ом, до почти + 52 млрд в прошлом году.

Чтобы ответить на вопрос, что больше помогло госкомпаниям трехкратная девальвация гривны и рост тарифов или реформа госсектора инициированная правительством, мы рассмотрели показатели госкомпаний намного пристальнее.

Секторальное соревнование

Прошлые два года были одними из самых неудачных для украинской экономики. Война на востоке, аннексия Крыма, трехкратная девальвация гривни, закрытие российского рынка и транзита, падение мировых цен на украинский экспорт привели к падению ВВП на 6,8% в 2014-ом и 9,9% — в 2015-ом.

Если смотреть на отчетность госкомпаний, то можно подумать, что они работают в другой стране. На фоне негативных экономических тенденций суммарный показатель EBITDA госкоманий из энергетического, транспортного, машиностроительного, нефтегазового и химического сектора существенно улучшился. Исключение составили компании из угольного и аграрного сектора.

Госсоревнование отраслей. Как изменились суммарные показатели компаний из ТОП 100 ( по отраслям), EBITDA млрд грн

Улучшения или ухудшения происходили неравномерно — в основном за счет резкого роста показателей одного-двух ключевых предприятий.

Рейтинг предприятий по приросту EBITDA выглядит несколько неожидано.

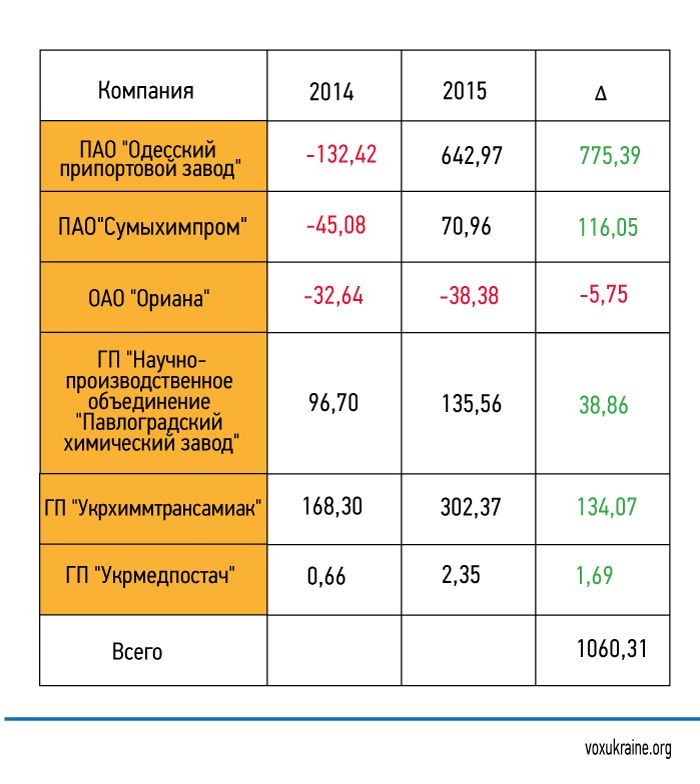

На первом месте – химическая промышленность, суммарная EBITDA пяти Госкомпаний отрасли увеличилась в 20 раз. Произошло это во многом благодаря показателям Одесского припортового завода. Если в 2013 его EBITDA была отрицательной -1 034,05 млрд грн, то в 2015 улучшилось до 643 млн грн. В прошлом году завод показал чистую прибыль по сравнению с регулярными убытками прошлых лет.

Химия 2014 VS химия 2015. Как изменилась EBITDA за два года, млн. грн.

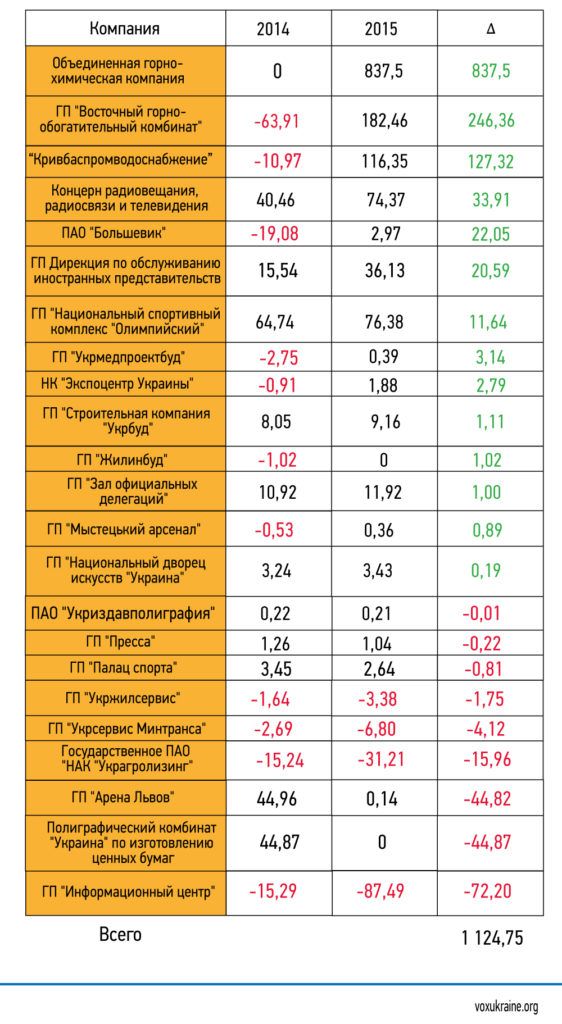

На втором месте оказались 23 разношерстные компании, которые в отчетности МЭРТа разместились в категории другие. Их финрезульат в 2015 году увеличилась в 11,8 раз по сравнению с 2014-м. Основная причина «бумажная» — осенью 2014 года в «другие» внесли новосозданную Объединенную горно-химическую компанию, (управляет отобранными у Дмитрия Фирташа Вольногорским и Иршанским ГОКами). Ее EBITDA в 837,5 млн грн повлияла на результат всей группы предприятий. Хотя стоит отметить, что 12 компаний из этой категории в прошлом году улучшили свои показатели, а 10 – показали худший результат.

Разное, другое, unclassified. Как изменилась EBITDA за два года, млн. грн.

Третье место по приросту EBITDA у нефтегазового сектора. Тут основная заслуга у крупнейшей госкомпании – «НАК «Нефтегаз Украины». Его показатель EBITDA в прошлом году составил 4,6 млрд грн, что на 30 млрд лучше показателя за 2014-й. Основная причина — повышение тарифов на газ для населения и ТКЭ и снижение цен на импортный газ.

Нефть и газ. Как изменилась EBITDA за два года, млн. грн.

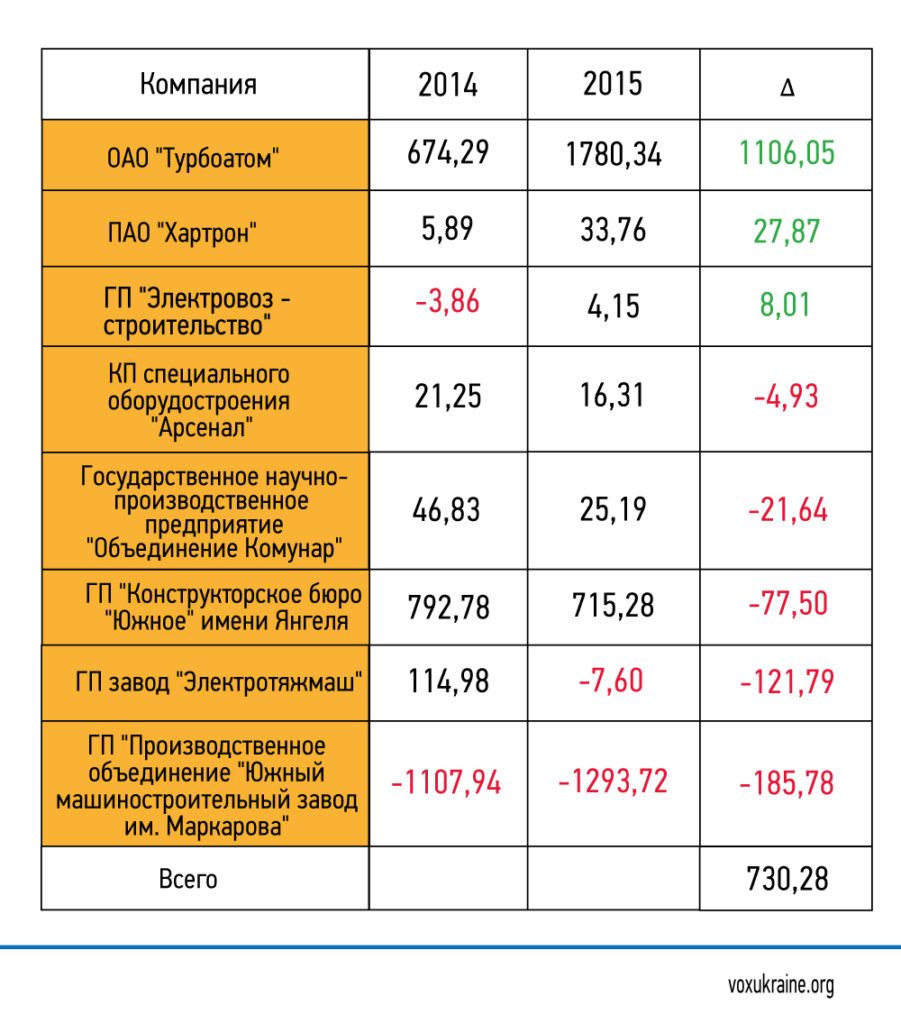

В сфере машиностроения общий показатель группы из восьми предприятий вытащил «Турбоатом». В прошлом году компания показала лучший результат за свою историю — 1,7 млрд грн. Во многом это произошло благодаря девальвации – продукция экспортируется.

Второй тяжеловес отрасли — «Электротяжмаш» — наоборот, в 2015 году по показателю EBITDA ушел в минус. Причина – компания сильно зависела от поставок на российский рынок. Война и торговые санкции против России привели к тому, что ГП сменило чистую прибыль в 22 млн грн в 2014 на 121 млн грн убытков в 2015-ом.

Машиностроение. Как изменилась EBITDA за два года, млн. грн.

Сектор электроэнергетики (представлен сразу 14 госкомпаниями) улучшил суммарный EBITDA в прошлом году в 2 раза. Локомотивом стал «Энергоатом». Рост тарифов на электроэнергию позволил ему увеличить чистую прибыль за 12 месяцев 2015 г до 1,091 млрд грн по сравнению с убытками в 6,5 млрд грн в предыдущем году, а EBITDA компании увеличился более чем вдвое – до 13,7 млрд. грн. Схожее влияние повышение тарифов оказало на «Укргидроэнерго» и «Укрэнерго».

Один из основных аутсайдеров группы – скандальное «Центрэнерго». Результаты компании ухудшаются два года подряд. Официальная причина – дефицит антрацита и сокращение производство электроэнергии, эффект от которых не удалось компенсировать даже повышением тарифа. Неофициальное – коррупция, компания не раз оказывалась в центре журналистских антикоррупционных расследований.

Электроэнергетика. Как изменилась EBITDA за два года, млн. грн.

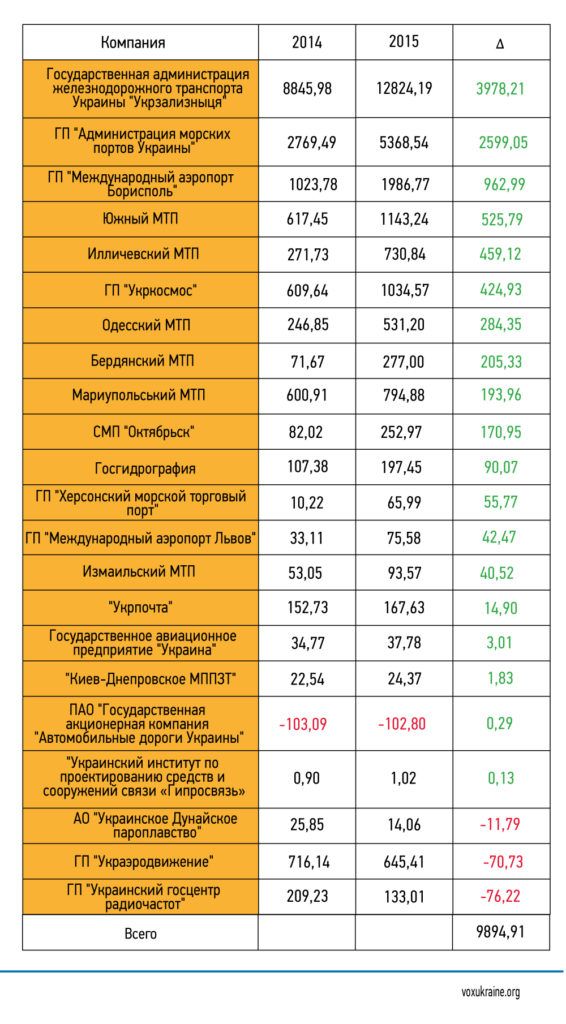

Транспортная отрасль (22 госкомпании) в прошлом году показала прирост EBITDA на 58,6%. Особенно улучшили свои показатели «Укрзалізниця” и Администрация морских портов Украины (АМПУ).

Основную роль в случае с АМПУ сыграла девальвация. Его доходы состоят из портовых сборов (корабельный, причальный, якорный и санитарный), ледового, лоцманского сбора и других платежей. Около 80% доходов АМПУ – номинированы в валюте, тогда как расходы администрации преимущественно в гривне.

Удивительным, на первый взгляд, выглядит результат Укрзализныци – при значительном росте EBITDA в 2015-ом с 8,8 млрд грн до 12,8, убыток составил 15,4 млрд грн (что всего на 8% лучше, чем годом ранее). УЗ сильно пострадала от аннексии Крыма и войны на востоке страны – потеряла часть мощностей, грузооборот сократился. Но куда сильнее по монополисту ударила девальвация.

В случае с УЗ надо обратить внимание на еще один показатель – коэффициент соотношения долга к EBITDA. В 2013 году этот коэффициент у “Укрзалізниці” был 1,8, в 2014 – 3,7, в 2015 – 9,2. Скачок случился из-за переоценки долгов в связи с девальвацией. Разница по итогам переоценки зачисляется в убытки, что, собственно и стало причиной ухудшенного финрезультата УЗ в 2015 году.

Транспорт. Как изменилась EBITDA за два года, млн. грн.

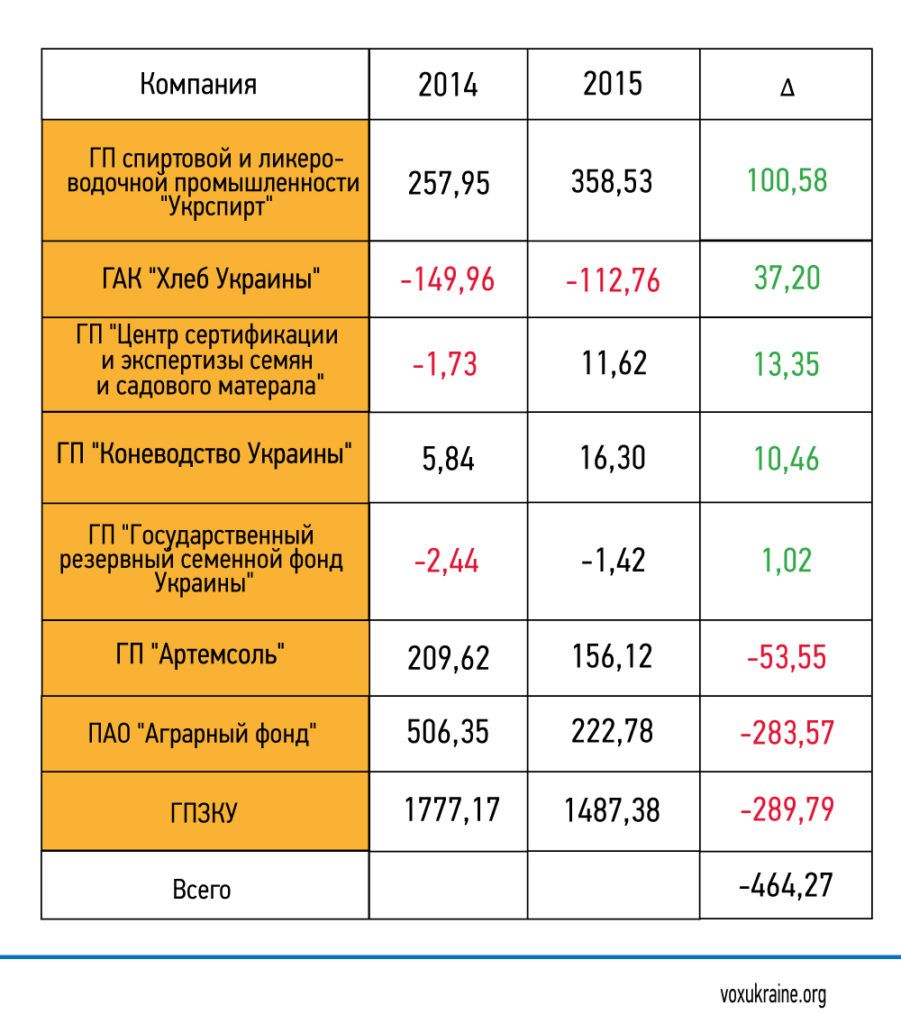

В секторе, который последние годы чуть ли не единолично носит название локомотива украинской экономки, пищевой промышленности и сельского хозяйства (8 госкомпаний) финрезультат ухудшился на 12,6%.

Ухудшились показатели у Государственной продовольственно-зерновой корпорации и Аграрного Фонда. На финпоказатели последнего повлияли действия предшественников: предыдущее руководство положило свыше 2,5 млрд грн на депозиты в «Брокбизнесбанк» и «Радикал Банк». Эти банки обанкротились – Фонд деньги обратно так и не получил. В 2015 год АФ закончил с 411 млн грн чистой прибыли по сравнению 1,747 млрд грн чистого убытка в 2014. Такой разрыв в показателях обусловлен тем, что упомянутые 2,5 млрд грн были зачислены в убытки.

Улучшилась ситуация в «Укрспирте» — если в 2013 его показатель составлял 85 млн грн, то в 2015 он подрос до 358,5 млн грн. «Укрспирт» традиционно считается одним из самых коррупционных госактивов, а его заводы производителями нелегального спирта. В прошлом году предприятие оптимизировало свои бизнес-процессы (заводы работали избирательно), а также сократило расходы на выплату вознаграждений и премий.

Пищепром и Агро. Как изменилась EBITDA за два года, млн. грн.

Значительнее всего ухудшились финрезультаты в секторе угольной промышленности. В 2015 — результат отрасли по этому показателю оказался -3,5 млрд грн — это более чем в два раза хуже по сравнению с 2014-м.

Восемь из десяти крупнейших компаний отрасли ухудшили показатели. Прирост EBITDA показали только угольная компания «Краснолиманская» и «Лисичанскуголь». Последняя, правда также показала отрицательный результат, но меньший, чем в 2014-ом. «Краснолиманская» — единственная представительница отрасли, которая все три года показывает положительное значение EBITDA, выйдя в прошлом году на показатель в 178 млн грн.

Причин, по которым в целом с угольной отраслью все плохо, несколько.

Основным фактором влияния на отрасль стала АТО. Из-за войны на Донбассе ТЭС и ТЭЦ Украины в 2014 и 2015 годах сокращали потребление угля. Добыча также сократилась.

Также на отрасли негативно сказалось урезание господдержки. Так, если в 2014 году в госбюджете на поддержку угольных предприятий было предусмотрено 9,1 млрд грн, то в 2015 — всего 400 млн грн. У госшахт начались проблемы. Не хватало средств на зарплаты, не то, чтобы разрабатывать новые лавы.

Уголь. Как изменилась EBITDA за два года, млн. грн.

Основные драйверы: тарифы и девальвация

Анализируя статистику госкомпаний можно увидеть, что ряду отраслей удалось выкарабкаться из убытков. Если в 2014 году все отрасли были убыточны (по показателю чистая прибыль), то 2015 году ситуация изменилась – прибыльными оказались сразу три сектора: химия, электроэнергетика и компании отнесенные в категорию другие.

Фундаментальных причин две: девальвация, сыгравшая на руку экспортерам, и рост тарифов –пошел на пользу предприятиям энергетики, транспорта и нефте-газового сектора.

Сколько внесли реформаторские действия последних трех правительств? Скорее всего, не очень много. После своего назначения в декабре 2014 правительство Арсения Яценюка объявило о приватизации и масштабной реформе госсектора. (Приватизация пока не сдвинулась с мертвой точки). Реформу госкомпаний планировали проводить сразу по нескольким направлениям: оценке фискальных рисков госсектора, размежевании функций Кабмина в управлении госсобственностью, создании набсоветов в госпредприях, переводе госкомпаний на прозрачную деятельность и новые — публичные стандарты финотчетности, назначение нового руководства.

С реализацией всех этих задач в срок не сложилось. А с некоторыми не сложилось вообще. Так, например, оценкой фискальных рисков должен был заниматься Минфин, однако идея застопорилась на самом старте.

Размежевание управленческих функций удалось реализовать в НАК “Нефтегаз Украины” – с января этого года он находится в ведении МЭРТ, а не Минэнерго.

Остальные реформы продвигались намного медленнее, чем ожидалось.

Так, ответственный за реформу госсектора в правительстве Арсения Яценюка советник министра экономического развития и торговли Адомас Аудицкас планировал завершить аудит всех госпредприятий до конца 2015 года. На сегодняшний день, по данным МЭРТ, только 15 госкомпаний опубликовали аудиты за 2015 год.

Независимый набсовет удалось создать только в НАКе. Ожидается, что к концу года они появятся еще в 14 компаниях.

Провести открытые конкурсы и назначить новое руководство удалось менее чем в десяти крупных компаниях. Конкурсы на ряде ключевых госкомпаниях блокированы судебными разбирательствами и/или политическим противостоянием. Например, в прошлом году проходило три конкурса на главу “Укрспирта”, которые закончились ничем. Четвертый был оглашен в феврале этого года, но заблокирован жалобой Юрия Трипульского (один из участников) на непрозрачную работу конкурсной комиссии. В июне суд разбокировал конкурс. Судебным решением был заблокирован конкурс на главу “Центрэнерго” и ряда других предприятий.

Зачастую самые крупные госпредприятия оказываются заложниками политических противостояний. Многие госкомпании по-прежнему остаются источником финансирования политической деятельности.

Будущее госкапитализма в Украине

Можно прогнозировать, что результаты госкомпаний в 2016-ом будут лучше прошлогодних: в этом году продолжили рост тарифы на газ, электроэнергию, железнодорожные перевозки. Ситуация может улучшится также в угольном секторе, в частности благодаря повышению с 1 августа 2016 года цены на уголь до 1370 гривен за тонну.

Впрочем, куда важнее увеличения прибыльности довести начатую реформу госсектора до завершения – выбрать на открытых конкурсах компетентный менеджмент, передать реальные полномочия независимым набсоветам и приватизировать большую часть сегодняшних госкомпаний.

Предостережение

Автор не является сотрудником, не консультирует, не обладает акциями и не получает финансирования ни от одной компании или организации, которая имела бы пользу от этой статьи, а также никак с ними не связан.