Україна зараз дуже близька до скасування мораторію на продаж земель сільськогосподарського призначення, який діє упродовж останніх 16 років. Проте і досі питання, скільки землі вийде на ринок одразу після його відкриття, яку її кількість готові купити, чи не обвалить ціну дисбаланс між пропозицією та попитом, – дискутуються переважно без застосування економічних розрахунків. Тим часом похідними від цих питань є інші, відповіді на які повинні знайти своє відображення в законодавстві, – що вплине на співвідношення між очікуваними попитом та пропозицією, на ціни на землю; хто повинен мати право купувати землі, – чи тільки фізичні особи, чи і юридичні також, і що дозволить власникам уже на ранніх етапах відкриття ринку продати землю за справедливою ціною. Оскільки це питання не було належним чином проаналізовано раніше, ми зосередимо нашу увагу саме на ньому.

Обсяг земельних ринків у європейських країнах коливається від 1% до 3% від загального обсягу земель, які перебувають у приватній власності[1]. Ринкові ціни дозволяють збалансувати попит на землю та її пропозицію. Вплив на ціни також мають продуктивність сільського господарства, світові ціни на продукти харчування, субсидії / податки та процентні ставки. Щороку частина власників вирішують продати свою землю з різних причин (наприклад, похилий вік, вихід із сільськогосподарського бізнесу, потреба у грошах), а інші особи – придбати її у власність, щоб розпочати новий бізнес, розширити вже існуючий або інвестувати капітал у земельні активи. Немає підстав очікувати, що український ринок землі має суттєво відрізнятися від ринків інших країн після того, як відбудеться початкова трансформація та стабілізація, а також після адаптації до особливостей демографічної структури населення та відносно високого середнього віку власників землі[2].

Проте існує побоювання, що через те що після скасування мораторію в Україні відбудеться поєднання значної накопиченої пропозиції землі та обмеженого попиту, ринкові землі знадобиться певний час для досягнення рівноваги. З одного боку, пропозиція землі накопичувалася упродовж 16 років мораторію і велика кількість власників не спроможні або не зацікавлені обробляти свою землю. З іншого боку, більшість сільськогосподарських товаровиробників мають обмежений доступ до кредитних коштів, що може обмежити попит на початковому етапі, якщо для придбання землі їм потрібен доступ до іпотечного кредитування, а банки не можуть запропонувати необхідні інструменти фінансування.

Попри складність прогнозування попиту та пропозиції на землю за таких умов, ми розглянемо різні сценарії, аби краще зрозуміти наслідки тих чи інших заходів та надати пропозиції щодо того, як уникнути дисбалансу між попитом і пропозицією, а також забезпечити реалізацію переваг земельної реформи для широкого кола зацікавлених сторін.

Щоб уникнути різкого падіння цін та домінування спекулятивного попиту над виробничим на початкових етапах відкриття ринку землі, важливо передбачити такі три положення у Законі «Про обіг земель сільськогосподарського призначення».

По-перше, закон повинен дозволяти, з урахуванням тимчасових обмежень максимального обсягу землі, придбання сільгоспземель українськими сільськогосподарськими товаровиробниками, які є юридичними особами.

По-друге, в існуючих виробників буде потреба використовувати землю як заставу для доступу до кредитних коштів, що у свою чергу потребуватиме захисту прав кредиторів, зокрема, можливості банку набувати право власності на земельну ділянку, вилучену за заборгованість, із обов’язковим подальшим продажем такої ділянки через електронний аукціон упродовж обмеженого періоду часу.

Нарешті, щоб дозволити банкам збільшити коефіцієнт дисконтування вартості застави, ціни на оренду та продаж землі повинні бути внесені до Державного реєстру речових прав на нерухоме майно та бути доступними для банків, експертів з оцінки та регулятора, і таким чином забезпечити більш реалістичну оцінку земельних ділянок, які використовуються в якості застави, аніж ті показники вартості, які використовуються зараз.

Очікуваний попит та пропозиція земель сільськогосподарського призначення

Опитування, проведене на замовлення проекту USAID “Агроінвест” у 2015 році, свідчить, що близько 8% власників землі хотіли би продати свою землю упродовж перших двох років після відкриття ринку, а ще 3% готові розглянути таку можливість упродовж тривалішого періоду часу. Враховуючи середній розмір окремої земельної ділянки-паю (приблизно 4 га) та загальну кількість землевласників, обсяг пропозиції на ринку землі, за умов реалізації таких намірів, може дорівнювати приблизно від 2,2 до 3,0 млн га, – якщо не будуть застосовуватися якісь обмеження щодо пропозиції землі (без урахування тимчасово окупованих територій Криму і Донбасу цей обсяг очікується у межах від 1,9 до 2,6 млн га).[3] Якщо додати щорічний продаж щонайменше 100 000 га сільгоспземель державної власності[4], то загальна пропозиція землі сільськогосподарського призначення сягатиме 2,3 – 3,1 млн га (або відповідно 2,0-2,7 млн га).

Ця пропозиція землі буде мати три джерела попиту, а саме: (а) особи, які самостійно обробляють землю; (б) юридичні особи, які займаються сільськогосподарським виробництвом; (в) фізичні або юридичні особи, які не займаються сільськогосподарським виробництвом, але які, можливо, мають спекулятивні наміри. Кожна із цих категорій потенційних покупців землі зазнає впливу різних факторів, і тому потребує окремого аналізу.

Попит на сільськогосподарську землю серед фізичних осіб

Згадане опитування свідчить, що приблизно 1,9% землевласників у сільській місцевості бажають придбати в середньому 11 га землі, що означає попит на землю в обсязі 1,4 млн га (приблизно 1,25 млн га без врахування тимчасово окупованих територій). Близько 80% респондентів бажають розширити вже існуючий або почати новий агробізнес, а решта 20% респондентів (які є власниками 0,3 млн га) зазначили, що вони хотіли б здавати свої землі в оренду. Хоча ступінь реалізації такого потенційного попиту в реальних операціях з купівлі залежатиме від доступу до фінансових ресурсів і від очікуваних доходів від обробітку землі самими землевласниками, ми можемо оцінити виробничий попит з боку нинішніх власників землі на рівні приблизно 1,1 млн га (або 0,95 млн га без урахування тимчасово окупованих територій).

Попит на землю серед сільгоспвиробників – юридичних осіб

Для аналізу продуктивного попиту на землю серед сільгоспвиробників ми використали державні статистичні дані про основні показники роботи сільськогосподарських і фермерських підприємств (Форми №50-сг та №2-ферм) за період 2013-2015 рр., що дозволило вирахувати середньозважений валовий прибуток за три роки. Нами проведено консервативну оцінку нижньої межі попиту на землю, виходячи з припущення, що сільгоспвиробникам доведеться сплачувати перший внесок за придбання земельних ділянок зі свого поточного доходу (тобто без використання накопичених заощаджень). За таких умов ефективний попит на землю залежить від продуктивності сільськогосподарського виробництва, очікуваної вартості сільськогосподарських земель (обраховується як капіталізована ціна оренди), умов внутрішнього фінансового ринку, вимог до сплати першого внеску[5] та обмежень на обсяг землі, який можуть придбати юридичні особи.

За умов відсутності банківського фінансування чи субсидій (що є еквівалентом 100% початкового внеску за землю), або абсолютно неліквідного ринку сільськогосподарських земель[6], а також якщо виходити з припущення про обмеження розміру власності на землю площею не більше 200 га[7] та коефіцієнту капіталізації у розмірі 5%[8], – попит на сільськогосподарську землю оцінюється на рівні 0,14 млн га. Близько 60% цього попиту утворюють середні та малі сільгоспвиробники, головним чином у південних областях України. Якщо рівень ліквідності або розвитку фінансового ринку буде вищим (що відображатиметься у зниженні першого внеску до 30%), очікуваний попит на сільськогосподарські землі серед юридичних осіб збільшиться до 0,88 млн га (див. Таблицю 1 для отримання детальнішої інформації та оцінки альтернативних сценаріїв щодо різних розмірів процентної ставки та обсягу обов’язкового першого внеску). Таким чином, початкове обмеження розміру власності на землю площею 200 га для юридичних осіб суттєво звузило б попит на землю серед сільгоспвиробників.

Таблиця 1. Очікуваний попит на землю с/г призначення за умов обмеження розміру володіння землею площею 200 га, млн га

| Ставка капіталізації, % | ||||||

| Перший внесок, % від вартості с/г землі | 1 | 3 | 5 | 7 | 10 | 13 |

| 10 | 0,40 | 1,65 | 2,29 | 2,57 | 2,78 | 2,89 |

| 20 | 0,13 | 0,75 | 1,41 | 1,87 | 2,29 | 2,52 |

| 30 | 0,08 | 0,40 | 0,88 | 1,31 | 1,79 | 2,12 |

| 50 | 0,04 | 0,17 | 0,40 | 0,68 | 1,10 | 1,46 |

| 70 | 0,03 | 0,11 | 0,23 | 0,40 | 0,70 | 1,00 |

| 100 | 0,02 | 0,07 | 0,14 | 0,22 | 0,40 | 0,61 |

Таблиця 2 містить результати аналізу чутливості ринку до різних варіантів обмеження граничного обсягу володіння землею, якщо таку вимогу буде встановлено державою, та різні розміри першого внеску (що є показником доступності кредитних ресурсів).

Наведені дані свідчать, що за відсутності доступних кредитів (коли перший внесок дорівнює 100%), ринковий попит на с/г землі буде невисоким. Він коливатиметься від 0,37 млн га (за умови обмеження розміру власності на землю площею 1000 га) до лише 0,14 млн га (за умови обмеження площею 200 га). Якщо ж юридичним особам буде заборонено увійти на ринок землі, це означатиме практично нульовий попит на землю серед юридичних осіб. Якщо будуть запроваджені інші обмеження на ринку землі (наприклад, запровадження права на купівлю землі лише для сімейних фермерських господарств), то наведені у таблиці цифри стануть верхньою межею очікуваного попиту серед юридичних осіб.

З іншого боку, якщо фінансування буде більш доступним, а обмеження на розмір землі у власності – менш жорстким, то й попит збільшиться також. Іншими словами, для того, щоб задовольнити надмірну пропозицію сільськогосподарських земель у розмірі 1,05-1,75 млн га за допомогою продуктивного попиту від сільгоспвиробників (від 2,0 до 2,7 млн га пропозиції, віднявши 0,95 млн га виробничого попиту з боку приватних осіб), – державним органам, відповідальним за формування політики у сфері земельних відносин, доведеться або забезпечити ліквідність ринку с/г земель (наприклад, через стимулювання розвитку банківських фінансових продуктів, надання субсидій на відсоткову ставку або через розстрочені платежі за викуп землі з державної власності), або послабити обмеження обсягів власності на землю, або ж реалізувати обидва підходи.

Наприклад, якщо уряд обмежить обсяг землі у власності юридичних осіб площею 200 га, то очікувана пропозиція землі буде відповідати попиту серед фермерських господарств тільки в умовах ринку з дуже високим рівнем ліквідності, де перший (власний) внесок передбачає сплату лише 20% від вартості землі, яка купується (очікується, що такий попит буде на рівні 1,4 млн га – див. Таблицю 2).

Проте такий високий рівень ліквідності ринку землі навряд чи варто очікувати у короткостроковій перспективі, оскільки приватному банківському сектору знадобиться певний час для розробки нових фінансових інструментів. За більш реалістичного сценарію, що передбачає власний внесок на рівні приблизно 50% вартості земельної ділянки, достатній рівень виробничого попиту постане лише тоді, коли граничний розмір володіння землею буде встановлено у межах 1000-1500 га. З урахуванням того, що обговорюється вірогідність обмеження доступу юридичних осіб до ринку землі (зокрема, висловлювалася пропозиція дозволити лише фермерським господарствам сімейного типу мати право продавати/купувати землю), виробничий попит буде, очікувано, набагато нижчим.

Таблиця 2. Очікуваний попит на с/г землю залежно від розміру власного внеску та граничного обсягу володіння землею, млн га

| Граничний обсяг землі у володінні, га | Власний внесок, % від вартості землі с/г призначення | ||||||

| 0 | 10 | 20 | 30 | 50 | 70 | 100 | |

| 200 | 3,24 | 2,30 | 1,42 | 0,89 | 0,41 | 0,23 | 0,14 |

| 500 | 5,99 | 4,56 | 2,90 | 1,81 | 0,81 | 0,44 | 0,25 |

| 1000 | 9,14 | 7,21 | 4,67 | 2,89 | 1,26 | 0,68 | 0,37 |

| 1500 | 11,36 | 9,09 | 5,92 | 3,67 | 1,58 | 0,84 | 0,44 |

| 2000 | 12,96 | 10,45 | 6,84 | 4,23 | 1,81 | 0,95 | 0,50 |

Джерело: Власні розрахунки на основі державних статистичних даних

Примітка: Врахована ставка капіталізації у розмірі 5,07%

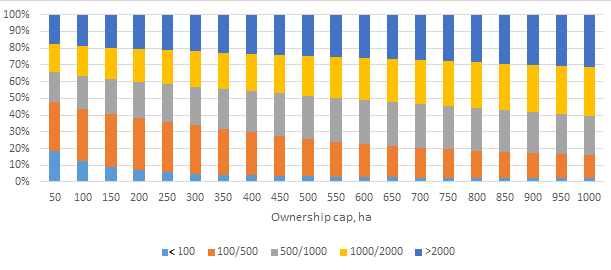

Рисунок 1. Розподіл попиту на землю серед фермерських господарств за умови, що обсяг власного внеску дорівнює 50%, а ставка капіталізації – 5,07%

Рисунок 1 свідчить, що обмеження граничного обсягу землі у власності матиме вплив не тільки на обсяг ринку, а й на розподіл попиту на землю серед господарств різного розміру, – тобто зменшення граничного розміру землі у власності призвело б до зменшення частки великих сільгоспвиробників на ринку.

Підсумовуючи, бачимо, що виробничий попит на землю серед фізичних осіб обсягом 1,1 млн га (0,95 млн га без урахування тимчасово окупованих територій) є значно меншим від пропозиції с/г земель в Україні, яка очікується на рівні 2,3-3,1 млн га (2,0-2,7 млн. га без урахування тимчасово окупованих територій).

Якщо ж встановити обмеження граничного обсягу володіння землею однією юридичною особою на рівні 200 га – 1000 га, що наразі обговорюється, та за поточних ринкових умов, то очікуваний попит серед юридичних осіб може додати ще 0,13 – 0,37 млн га упродовж першого року після відкриття ринку – у період, коли фінансові інструменти або програми державної підтримки ще будуть відсутні. Це означатиме, що значна частина ринку буде наповнюватися спекулятивними покупцями.

Якщо ж граничний обсяг землі у власності юридичних осіб буде запроваджено на рівні 1000 га, а банки почнуть видавати іпотеки, то можна очікувати збільшення попиту на землю серед юридичних осіб приблизно до 1,26 млн га. Цей показник буде із часом збільшуватися разом із розвитком фінансових інструментів та накопиченням досвіду в оцінці вартості землі та ризиків, пов’язаних із землею, а також після запровадження державних програм підтримки с/г виробників. Очікуване зростання цін на землю стимулюватиме подальший розвиток фінансових інструментів та приток капіталу до с/г сектору, а також збільшення вартості активів сільгоспвиробників.

Попит на землю без намірів займатися сільгоспвиробництвом

Реальний обсяг попиту на землю без намірів займатися сільським господарством оцінити складно. Альтернативою обрахунку, базованому на результатах опитувань щодо бажання купувати землю (про це йшлося вище), є врахування обсягу грошових заощаджень у фізичних осіб. При цьому ми виходимо із припущення, що фізичні особи мають таку ж суму грошових готівкових заощаджень поза банківським сектором, як і сума усіх депозитів у банках[9].

За статистикою НБУ, щомісячний обсяг особистих депозитів у банках був відносно стабільним упродовж останніх двох років. Так, наприкінці 2016 року він становив приблизно 445 млрд грн, або 17 млрд дол. США. Завдяки очікуваному зростанню цін на землю та розмірів орендної плати принаймні на 10% від поточних цін, земля перетвориться на привабливий актив для інвестицій. Зважаючи на це, логічно очікувати, що певну частину заощаджень буде використано для здійснення спекулятивних операцій на ринку землі. Наприклад, завдяки залученню 5%-10% від усіх поточних заощаджень, може сформуватися попит на землі загальною площею 1,7-3,4 млн га з очікуваною ціною на рівні 1000 дол. США/га[10]. Варто очікувати, що внаслідок цього загальний попит на ринку землі перевищить пропозицію, що призведе до зростання цін на землю із плином часу.

Важливо зробити два застереження щодо спекулятивного попиту на землю.

По-перше, якщо спекулятивні покупці не зацікавлені у довгостроковому продуктивному користуванні землею, такий попит є дуже чутливим до фактору ціни, через що ринок землі стає вразливим до утворення цінових пузирів та криз, що в свою чергу створює додатковий чинник невизначеності. Противагою такому сценарію стануть інвестори, зацікавлені у консервативних довгострокових інвестиціях задля збереження або накопичення своїх статків.

По-друге, хоча спекулятивний попит може допомогти стабілізувати ринок землі у періоди високої пропозиції, він буде дуже чутливим до регуляторних умов. Наміри уряду обкладати податком спекулятивні операції із землею, зокрема, стягувати податок у розмірі 50% від нормативної вартості земельної ділянки у разі, якщо власник продаватиме таку ділянку у перші 3 років після її придбання, – очевидно, вплинуть на структуру попиту. Згадане обмеження на перепродаж не матиме наслідків для спекулятивних інвесторів із тривалим горизонтом планування, проте може вплинути на банківські операції та на девелоперські компанії, які планують проекти, спрямовані на консолідацію землі.

Висновок

Чи буде пропозиція збігатися з попитом після того, як ринок землі перебував поза законом понад десятиліття – передбачити складно, але дані, отримані через опитування громадян та аналіз показників сільгоспвиробництва, дають уявлення про вірогідний сценарій розвитку ринку.

Дані, зібрані у 2015 році, свідчать, що на початку функціонування ринку с/г земель, в разі, якщо до нього буде допущено лише фізичних осіб, які самостійно обробляють землю, може виникнути розрив між пропозицією та попитом – їх прогнозують, в обсягах відповідно, 2,3-3,1 млн га проти 1,1 млн га (або, без урахування тимчасово окупованих територій, 2,0-2,7 млн га проти 0,95 млн. га).

Цей розрив можна скоротити, якщо надати дозвіл купувати земельні ділянки також і українським юридичним особам. Вони можуть підвищити попит на землю на 0,13 – 1,26 млн га (в залежності від доступу до банківського фінансування та граничних обсягів землі у власності) . Окрім того, слід очікувати також невиробничий попит на землю на рівні понад 1,7 млн га.

Слід враховувати, що порівняно з прогнозом, базованим на даних 2015 року (їх використано в цьому аналізі), у наступні роки ймовірність досягнення балансу між пропозицією та попитом на землю виглядає ще вищою. Оскільки, порівняно з 2015 роком, економічна ситуація в Україні стає більш стабільною, а розуміння процесів на ринку землі – кращим, то вірогідність, що зараз землевласники почнуть настільки ж масово продавати свою землю, як вони збиралися це робити у 2015 році, – нижча; водночас вища ймовірність, що сільгоспвиробники бажатимуть купувати землю, – а разом це збільшує загальні шанси на успіх земельної реформи.

Ключовим політичним питанням, яке слід розглянути, залишається обсяг спекулятивного попиту на початкових етапах відкриття ринку. Хоча такий попит може відіграти позитивну роль як фактор підвищення ліквідності земельних ресурсів та згладжування короткострокових коливань попиту на землю з боку с/г виробників, створюються додаткові ризики, які можуть перешкоджати інвестиціям у с/г виробництво та деформувати розподіл доходів, отриманих від зростання цін на землю. Так, значний рівень спекулятивного попиту на початках функціонування ринку зумовить перерозподіл вигоди від відкриття ринку землі, від сільської місцевості – до міст, від бідних землевласників і фермерів – до більш заможних громадян, які мають доступ до фінансування.

Довготривалі переваги від земельної реформи та сталий розвиток сільських районів можуть бути більшими, якщо вжити заходів для заохочення виробничого попиту на землю серед малих і середніх сільгоспвиробників. Потрібно ретельно планувати параметри, якими визначатиметься обіг землі, одночасно стимулюючи розробку нових банківських продуктів для ринку землі, а також забезпечувати навчання і технічну допомогу для малих і середніх сільгоспвиробників щодо залучення банківського фінансування. Ці заходи мають бути доповнені запровадженням часткового гарантування кредитів на придбання землі малими та середніми виробниками, що в сукупності дозволить зменшити ризики для банків при наданні кредитів цим категоріям клієнтів.

З іншого боку, запровадження надмірних обмежень на виробничий попит на землю для юридичних осіб та на спекулятивний попит з боку фізичних осіб, може призвести до найменш привабливого сценарію, коли попит на землю залишатиметься нижчим за пропозицію, що здатне спричинити падіння ціни на початках відкриття ринку та зробити землю не дуже привабливим видом застави для фінансових установ.

Проте збалансований підхід (наприклад, дозвіл фізичним особам та сільгоспвиробникам купувати землі, з одночасним розвитком інструментів фінансування ринку землі та деякими обмеженнями для спекулятивного попиту) здатний забезпечити успішне відкриття ринку землі з усіма очікуваними перевагами. Урядовці і народні депутати покликані ухвалити відповідальні політичні рішення, які сприятимуть розвиткові агропромислового сектору та сільських районів в Україні через лібералізацію ринку сільськогосподарської землі, при цьому забезпечивши сільгоспвиробників, особливо малих і середніх, доступом до інструментів фінансування.

Примітки

[1] Як було зазначено у публікації “Ціни на Землю та Обсяг Ринку: На Що Очікувати в Україні”

[2] На підставі результатів опитування власників землі, проведеного Київським міжнародним інститутом соціології (KМІС) на замовлення USAID Agroinvest Project наприкінці 2015 р.

[3] Результати опитування свідчать, що пропозиція землі з боку юридичних осіб очікується достатньо невисокою і, відповідно, не бралася до уваги у розрахунках. Пропозиція земель для ведення особистого селянського господарства (ОСГ) також не враховувалася, оскільки є незначною за обсягом та не зазнає обмежень від дії мораторію.

[4] Наразі Уряд розглядає можливість продажу через електронні аукціони приблизно 8 земельних ділянок на район середньою площею 30 га для всіх 440 районів поза межами тимчасово окупованих територій упродовж першого року після скасування мораторію.

[5] Така вимога щодо першого внеску відображає вимоги НБУ до резервів фінансових установ. Зараз гранично дозволеними нормами першого внеску є 35% від вартості незабудованої землі, яка виставляється для купівлі/продажу, та 0% від вартості землі, яка перебуває під дією мораторію.

[6] Див. ст. «Звідки походить попит на землю? Дані на основі різних моделей фермерських господарств» (“Where Will Demand for Land Come From? Evidence from Farm Models”)

[7] Сьогодні це обговорюється як вірогідний сценарій по відношенню до власників-фізичних осіб.

[8] Ставка капіталізації обраховується на основі доходу від урядових облігацій (у дол. США), віднявши величину щорічного зростання в агропромисловому секторі. Зараз ставка капіталізації дорівнює 5,07%

[9] Обґрунтування для такого припущення наводиться тут

[10] Див. сторінку або детальніший аналіз тут

Головне фото: depositphotos.com / simplephoto

Застереження

Автори не є співробітниками, не консультують, не володіють акціями та не отримують фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний