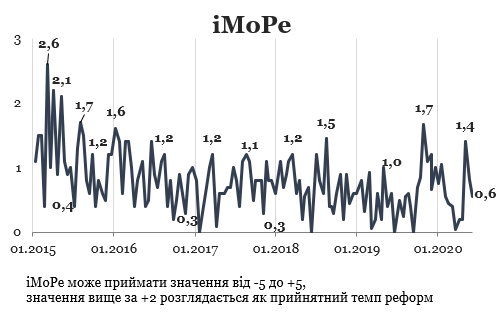

Індекс реформ становить +0,6 бала за період з 18 по 31 травня 2020 року з можливих значень від -5,0 до +5,0. У попередньому раунді індекс дорівнював +0,8 бала.

Графік 1. Динаміка Індексу реформ

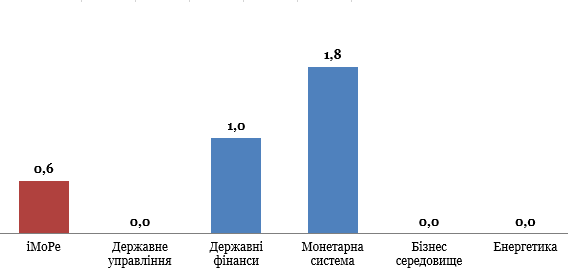

Графік 2. Значення Індексу реформ та його компонентів у поточному раунді оцінювання

Закон, який уточнює процедури судового провадження при оскарженні рішень НБУ щодо неплатоспроможності банків, +2,0 бала

У разі, якщо НБУ визнав банк неплатоспроможним, Фонд гарантування вкладів фізичних осіб повинен вивести його з ринку. Задача фонду – максимально забезпечити вимоги кредиторів за рахунок майна банку, яке вдалося зберегти. Проте ця процедура містила низку прогалин. Недобросовісні власники таких банків оскаржували у судах рішення НБУ та Фонду задля відновлення їх діяльності.

Закон 590-IX від 13.05.2020 вирішив цю проблему.

Коментар експерта

«Закон підводить риску під процесом виведення з ринку неплатоспроможних банків. Основне завдання – врегулювати цей процес та зробити його незворотнім. Якщо вже банк було визнано неплатоспроможним, то це вже неможливо скасувати. В існуючій раніше практиці суди скасовували рішення про виведення банку з ринку, фактично повертаючи його туди, хоча якоїсь процедури повернення на ринок не існувало.

Але найбільшою проблемою був той факт, що між визнанням банку неплатоспроможним і його поверненням до життя судами проходив певний час, за який ФГВФО встигав розрахуватися з вкладниками в межах гарантованої суми. При тому активи залишалися вже «воскреслому» банку.

Хоча українське законодавство наділяє Нацбанк досить широкими повноваженнями, це не означає, що всі рішення про виведення банку з ринку були чи будуть апріорі правильними у майбутньому. Хоча неплатоспроможний банк не може вже повернутися своїм колишнім власникам, вони можуть претендувати на компенсацію у випадку помилкового рішення про вивід банку з ринку. Закон прописує порядок визначення такої компенсації, а головне – що це повинна робити кваліфікована аудиторська компанія, здатна визначити розмір капіталу банку на момент його виведення з ринку».

– Михайло Демків, ICU

Дивіться також: Навіщо приймати «антиколомойський закон»? (відео)

Закон, що запровадив оподаткування контрольованих іноземних корпорацій та розширив права податківців, +1.0 бал.

Закон містить низку новацій, які впроваджують в Україні так званий план BEPS (Base Erosion and Profit Shifting), змінюють правила адміністрування податків, уточнюють правила сплати та змінюють штрафи для окремих податків.

- Запровадження плану BEPS.

Щоб сплачувати менші податки, українськи компанії часто відкривають підрозділи в інших країнах і акумулюють там свої прибутки. Такі компанії вигідно відкривати у країнах з суттєво нижчими податками – у так званих, «офшорах» або «податкових гаванях». Незважаючи на те, що додану вартість підприємства створюють в Україні, велику частину своїх прибутків вони виводять за кордон.

Ця проблема не є унікальною для нашої держави. Більшість країн зіштовхуються зі схожими складнощами. Бізнес намагається використовувати різниці у податкових режимах різних країн задля мінімізації оподаткування. Основна причина цього – недобросовісна податкова конкуренція з боку окремих «податкових гаваней».

Вирішити цю проблему кожній окремій країні дуже складно. Тому країни ОЕСР об’єдналися та започаткували ініціативу протидії «розмиванню бази оподаткування та виведення прибутків», а у 2015 прийняли так званий план BEPS. Він передбачає запровадження інструментів, які роблять використання «офшорних схем» менш вигідним та більш ризикованим.

Закон 466-IX від 16.01.2020 запроваджує правила, які передбачені планом, в українське податкове законодавство. Положення закону набирають чинності у 2020-2023 рр.

Закон розширив перелік платежів, які вважаються дивідендами. Це означає, що суми цих платежів будуть включатися у базу оподаткування податком на прибуток та оподатковуватися. Це, зокрема, платежі за цінні папери (корпоративні права) на користь нерезидента, суми заниження вартості товарів та послуг, які продаються нерезиденту, тощо.

При здійснені перевірок податкова зможе застосовувати «тест ділової мети», який дозволяє визначити, чи є справжня ціль у певній операції з нерезидентом, крім як мінімізація оподаткування. Якщо такої цілі немає, то сума виплат за такою операцією повинна оподатковуватися.

Ще одна новація – запровадження контролю за фінансовими операціями контрольованих іноземних корпорацій (КІК) – підприємств, що зареєстровані за кордоном, але контролюються резидентами України. Власникам КІК буде нараховуватися податок на прибуток виходячи із частки у КІК, якою вони володіють.

Також закон розширює вимоги щодо звітів з трансфертного ціноутворення.

Ці норми викликають побоювання у бізнесу щодо можливих зловживань податкової. За оцінками бізнес-асоціацій, правила оподаткування контрольованих корпорацій потребують уточнень, тест ділової мети не дає вичерпного переліку її ознак, а для звітування за новими правилами підприємствам потрібен час на підготовку та збір даних. Тому скоро в законодавстві можуть з’явитися нові положення, які зроблять імплементацію цього закону менш ризикованою та складною для бізнесу.

- Спрощення адміністрування податків

Від податкової тепер можна буде отримати індивідуальні податкові консультації в електронній формі. Буде створено реєстр таких консультацій, який буде у розміщений на сайті податкової та доступний користувачам безкоштовно.

У платників податків з’явиться можливість оскаржити рішення податкової, якщо вони не змогли це зробити у встановлений законом термін (10 робочих днів) з поважних причин. Для цього вони повинні подати клопотання про відновлення такого терміну.

Дещо спрощений порядок взяття на облік у податковій новостворених підприємств, граничний строк сплати податку, якщо він припадає на вихідний або святковий день, посунутий на наступний робочий день тощо.

Коментар експерта

«У травні Президент нарешті підписав масштабний Закон про зміни до Податкового кодексу щодо вдосконалення адміністрування податків, усунення технічних та логічних неузгодженостей у податковому законодавстві (так званий Закон 1210), яким фактично вводяться нові правила гри для бізнесу.

Закон містить низку положень, спрямованих на боротьбу з офшорами та розмиванням оподатковуваної бази: ще у 2017 р. Україна взяла на себе зобов’язання приєднатися до плану BEPS. Розширення доступу до інформації про реальних бенефіціарних власників і підвищення прозорості інформації про володіння компаніями – глобальний тренд у рамках імплементації плану BEPS від ОЕСР та більш масштабного процесу посилення якості фінансового моніторингу за підозрілими фінансовими транзакціями.

Основна суть цієї частини закону полягає в тому, що українські резиденти, які здійснюють контроль над іноземними компаніями, зобов’язані сплачувати податки з нерозподілених прибутків таких компаній. Зміни також торкнуться представництв іноземних холдингових компаній з українськими власниками, які зареєстровані за кордоном (наприклад, вітчизняні компанії, що вийшли на ІРО), вітчизняних підприємців, які зареєстрували бізнес за кордоном (найчастіше це стартапи), а також кінцевих бенефіціарів, що контролюють номінальних власників українських компаній з офшорних юрисдикцій.

Застосування статусу контрольованої іноземноїї компанії було неоднозначно сприйняте бізнес-середовищем з огляду на жорсткість поставлених вимог та низький рівень довіри до фіскальних служб . Планується, що норма вступить в дію у 2021 році, проте ймовірно строк буде продовжено до 2022 р.

Ухвалений закон є достатньо комплексним та різновекторним. Крімвищенаведених положень, він також включає, наприклад, положення про зміну ставок та умов адміністрування низки податків, обліку амортизації, збільшення лімітів граничного прибутку для ФОП.

В цілому, закон є позитивом з точки зору деофшоризації економіки, але також значно розширює повноваження податкових органів, тому існує ризик негативного впливу на бізнес-клімат (особливо в ІТ сфері), враховуючи низький рівень довіри як до податкової, так і до судової системи».

– Анна Корнилюк, Центр аналізу публічних фінансів та публічного управління (Центр функціонує за підтримки Посольства Швеції), Київська школа економіки

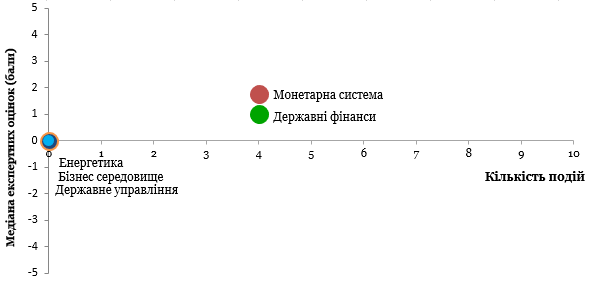

Графік 3. Події, що визначали значення індексу, оцінка події є сумою її оцінок за напрямками, тому вона може перевищувати +5, або бути меншою за -5

Графік 4. Значення окремих компонентів Індексу та кількість подій

Таблиця 1. Оцінки всіх подій та прогресу реформ за напрямами

| Державне управління | 0,0 |

| Державні фінанси | +1,0 |

| Визначено єдиний механізм проведення нагляду Держпрацею | +1,0 |

| Внесення змін до деяких постанов Кабінету Міністрів України щодо отримання відомостей з Державного реєстру актів цивільного стану громадян | +0,5 |

| Зміни у процедурах перевірок, які розширюють повноваження контролюючого органу | +1,0 |

| Закон, який звільняє ФОПів, які мають основне місце роботи, від сплати від сплати ЄСВ | +1,0 |

| Монетарна система | +1,8 |

| QR-коди для здійснення кредитових переказів спростять та пришвидшать розрахунки | +1,0 |

| Визначена методика оцінки облігацій підприємств з державною гарантією | +1,0 |

| Компанії з управління активами повинні уцінити фіктивні цінні папери до нульової вартості | +1,0 |

| Закон, який уточнює процедури судового провадження при оскарженні рішень НБУ щодо неплатоспроможності банків | +2,0 |

| Бізнес середовище | 0,0 |

| Енергетика | 0,0 |

Довідкова інформація: Індекс реформ призначений надавати комплексну оцінку зусиллям влади України зі впровадження економічних реформ. Індекс базується на експертних оцінках змін у регуляторному середовищі за п’ятьма напрямками:

- Державне управління

- Державні фінанси

- Монетарна система

- Бізнес середовище

- Енергетика

Детальніше про Індекс та методологію розрахунку можна дізнатись на сайті reforms.voxukraine.org

Застереження

Автор не є співробітником, не консультує, не володіє акціями та не отримує фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний