Наш аналіз показав, що умови, на яких Україна розміщувала облігації, у тому числі приватне дорозміщення та випуск єврооблігацій в євро, в цілому відповідали ринковим умовам, якщо брати за порівняння котирування паперів країн зі співставними рейтингами (а це досить широкий коридор). Але при цьому за екстрений характер приватного розміщення було сплачено свою ціну, а випуск в євро ринок одразу після розміщення оцінив набагато краще, ніж рівні, близько до яких розміщувалася Україна. Основна причина високої ставки за українськими боргами – низька кредитоспроможність країни.

За останні 12 місяців Україна виходила на ринок із випусками єврооблігацій тричі. Усі три рази уряд розмістив папери за умовами, характерними для країн з низьким рейтингом. Щоб оцінити, чи ринковими були умови, на яких Україна залучала кошти, аналітики порівняли розміщення єврооблігацій, номінованих в доларах та євро, з ринковими випусками інших країн з подібним кредитним рейтингом.

Таблиця 1. Деякі умови випусків єврооблігацій України

| Дата розміщення | Сума, млн | Дата погашення | Дохідність при розміщенні, % річних | |

| Україна-24 (USD) | 25/10/2018 | 750 | 01/02/2024 | 8.994 |

| Україна-28 (USD) | 25/10/2018 | 1,250 | 01/11/2028 | 9.750 |

| Україна-28 (USD) | 13/03/2019 | 350 | 01/11/2028 | 9.93 |

| Україна-26 (EUR) | 13/06/2019 | 1,000 | 01/09/2026 | 6.75 |

Джерело: проспекти емісій, Інтерфакс, розрахунки ЦЕС

Доларові розміщення

Перше і друге розміщення, 25 жовтня 2018 року і 13 березня 2019 року, відбулися в доларах. У жовтні Україна розмістила дві серії єврооблігацій: семирічні на 750 млн дол під 8,994% річних та десятирічні на 1,25 млрд дол з купоном 9,75% річних.

Березневе розміщення особливе тим, що це було приватне додаткове розміщення попереднього випуску. Десятирічні папери на 350 млн дол з такими ж умовами, як і випуск у жовтні 2018 року, були продані компанії JP Morgan.

Облігації продали за 98,88% від номінальної вартості, тобто по 98,88 центів за долар номіналу. Це означає, що дохідність розміщення, тобто ставка, за якою Мінфін залучив борг, була вищою за купонну ставку і становила 9,93% річних. (Таблиця 2).

| Сума, млн дол | Дата погашення | Дохідність при розміщенні, % | |

| Україна-24 | 750 | 1.02.2024 | 8,994 |

| Україна-28 | 1 250 | 1.11.2028 | 9,750 |

| Україна-28 | 350 | 1.11.2028 | 9,930 |

би проаналізувати, чи могла Україна взяти у борг дешевше, тобто чи ринковими були умови розміщення, аналітики повинні дивитися передусім не на дохідність розміщення, а на так званий спред, тобто на різницю між доходністю розміщення та відсотковою ставкою безризикових активів.

Таким чином з аналізу прибирається вплив змін відсоткових ставок у світі. Для єврооблігацій, деномінованих в доларах, безризиковий актив — це казначейські облігації (КО) США. Ставки за українськими облігаціями, вочевидь, будуть вищими, ніж ставки за облігаціями США, через вищий ризик країни.

Для порівняння експерти взяли єврооблігації України з погашенням у 2027 році, бо вони мають близький термін погашення. Це важливо, бо ставки та спреди у короткостроковому періоді зазвичай відрізняються від ставок та спредів за довгостроковими паперами на величину премії за довший строк.

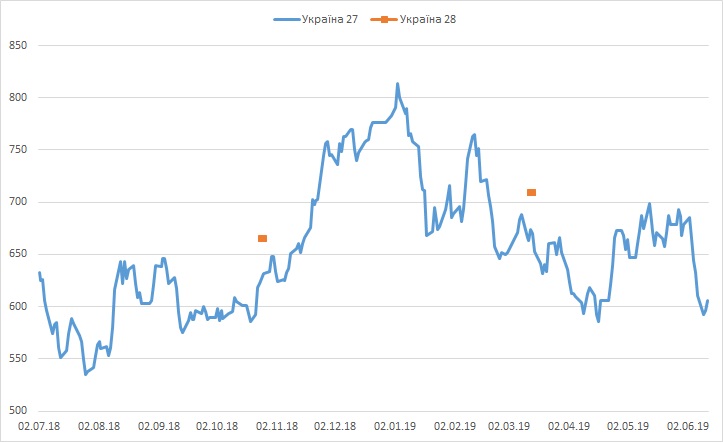

Така премія існує навіть тоді, коли різниця між датами погашення становить лише рік. На графіку нижче видно, що розміщення та додаткове розміщення десятирічних паперів відбувалися із стабільною премією до дохідності українських паперів, які були випущені раніше та давно торгуються на ринку.

Динаміка спреду українських єврооблігацій з погашенням у 2027 році до КО США представлена синім кольором. Зеленим кольором позначені спреди десятирічних паперів України при розміщенні — вони відповідають коливанням спредів більш короткострокової облігації на ринку.

Джерело: Драгон Капітал

Щоб помістити українські розміщення в ширший контекст, експерти порівняли дані країн. Для коректних висновків вони повинні були очистити спред єврооблігацій до казначейських облігацій США під час розміщення від впливу інших факторів, зокрема, ставлення інвесторів до всієї групи країн — аналогів України.

Інвестори оцінюють ризиковість не лише окремих країн, а й груп країн, наприклад, розвинених країн, країн, що розвиваються, країн Латинської Америки. Тому якщо інвестори починають “тікати” з певної групи держав, то страждають усі країни такої групи, незалежно від економічної ситуації в кожній окремій країні.

Україна належить до групикраїн, що розвиваються, і для них ці тенденції вимірюють індексом EMBI Global Diversified від інвестиційного банку JP Morgan.

Експерти порівняли десятирічні українські єврооблігації з розміщеннями десятирічних єврооблігацій інших країн, що розвиваються.

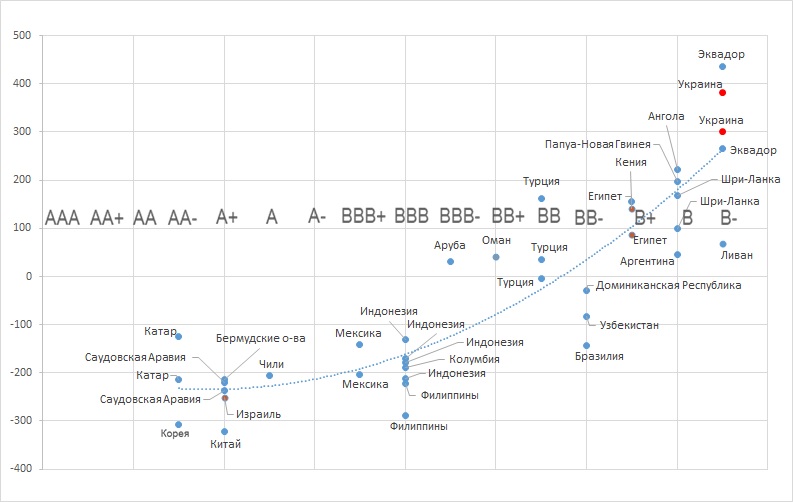

Оскільки величина спредів залежить від кредитної якості країни, аналітики помістили ці дані на графіку з кредитними рейтингами країн (горизонтальна шкала на графіку вище). Адже кредитний рейтинг є інтегральним показником кредитоспроможності, який враховує багато показників, переважно економічних.

Щоб очистити дані від коливань, характерних для висхідних ринків, і сконцентруватися на ризику України, фахівці подивилися на різницю спреду єврооблігацій та індексу EMBI на дату розміщення (вертикальна шкала на Рис. 1).

Рисунок 2. Зв’язок між (1) кредитним рейтингом та (2) різницею між спредом при розміщенні облігацій країни та індексом EMBI Global Diversified*[8]

* червоним виділені українські розміщення, жовтим – розміщення країн, де наявні воєнні дії чи надзвичайний стан

Джерело: Cbonds; Міністерство фінансів США; J.P. Morgan

На рисунку 2

видно, що приватне додаткове розміщення десятирічних паперів у березні 2019 року відбулося на гірших умовах, ніж ринкове розміщення цих облігацій у 2018 році, яке було майже на лінії тренду. При цьому з жовтня по березень істотних фундаментальних змін на гірше в економіці не відбулося.

Скоріше за все, причинами погіршення умов були розпал політичної боротьби, невпевненість щодо співпраці з МВФ, а головне — очевидна для іноземних трейдерів термінова потреба України у фінансових ресурсах: українському уряду були дуже потрібні кошти для погашення зовнішніх боргів.

Це була плата за суто політичні ризики, зволікання з реформами, необхідними для програми МВФ та екстреність розміщення. Мінфін був поставлений в умови, коли розміститися дешевше було неможливо.

Розміщення в євро

13 червня стало відомо, що Україна розмістила семирічні єврооблігації на 1 млрд євро. Спочатку індикативна ставка за випуском очікувалася на рівні 7,125% річних, але п’ятикратне перевищення попиту над планованим обсягом розміщення дозволило знизити її до 6,75% річних при розміщенні, а за тиждень на ринку дохідність випуску знизилася до 5.99% річних.

Випусків у євро на ринку менше, ніж в доларах, він не такий ліквідний (менше покупців та нижчі обсяги торгів), облігації розміщуються не так часто, і тому умови випусків навіть однакових за рейтингами країн мають дуже суттєві розбіжності.

Крім того, у “сміттєвому” сегменті, де торгуються папери України, дуже часті різкі рухи цін на облігації, тож точність оцінок страждає. За безризикову ставку в євро зазвичай замість КО США беруть ставку за єврооблігаціями Німеччини.

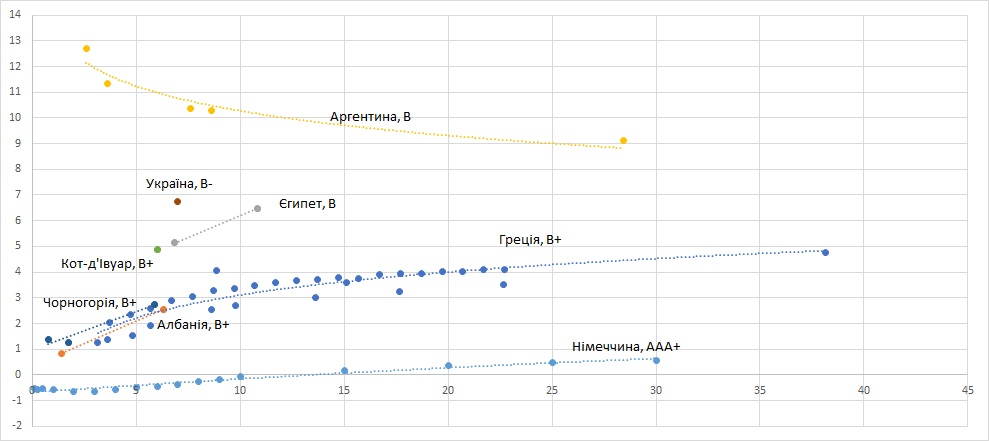

Експерти порівняли розміщення України з котируваннями на вторинному ринку єврооблігацій інших країн рейтингової групи “В”.

Рисунок 3. Карта дохідності єврооблігацій країн, що розвиваються, номінованих в євро

Джерело: Cbonds, tradingeconomics.com, Investing.com

Україна розмістила семирічні папери з дохідністю на 160 б. п. вище семирічних паперів Єгипту, який на одну сходинку рейтингу вищий за Україну. Це приблизно відповідає ціні за одну рейтингову сходинку між рівнями В та В-, якщо порахувати її на даних за доларовими розміщеннями.

Щоб порівняти умови випуску єврооблігацій в євро та доларах, коли у країн є випуски в обох валютах, порівнюють різниці їхніх спредів до безризикових кривих в доларах та євро. Арифметично це означає, що різниця в дохідності між українським випуском в доларах та українським випуском в євро порівнюється з різницею ставок за КО США та облігаціями Німеччини.

На семирічний строк різниця ставок між безризиковими паперами становить 220 б. п. Різниця в таких ставках приблизно відповідає ціні свопа — переходу з однієї валюти в іншу, тому на ліквідних ринках приблизно така ж різниця і між рівнями доходу паперів у євро та доларах.

Тобто спред доларового випуску до казначейських облігацій США мав би дорівнювати спреду випуску в євро до облігацій Німеччини. Для України це означало б, що відповідна дохідність становила би 5,87% річних.

Проте на реальному ринку в сегменті, де торгуються “сміттєві” облігації, ця різниця коливається. Спред українського семирічного випуску в доларах над кривою США на дату розміщення був 592 б. п., а спред випуску в євро над кривою Німеччини становив 711 б. п. на дату розміщення випуску — ширше, ніж доларовий.

Така ж ситуація характерна і для інших паперів на ринку: спреди для інших “сміттєвих” паперів (Аргентина, Єгипет, Кот-д’Івуар, Сенегал) в євро теж ширші, ніж у доларі. Ця різниця зумовлена особливостями ринкового попиту та пропозиції.

Якщо у двох випусків збігаються терміни погашення, тоді арифметично операцію порівняння їхніх спредів (дохідність випуску мінус дохідність безризикових паперів двох країн в різних валютах) можна спростити до порівняння безпосередньої різниці випусків у дохідності за облігаціями двох країн у євро та доларах.

Саме так у України з Єгиптом: обидва емітенти мають широкий спектр єврооблігацій у доларах та семирічні випуски в доларах та євро. Майже збігаються різниці між доходністю обох випусків у євро та доларах. До того ж, майже збігається премія України над Єгиптом в доларах та відповідна премія у євро.

Таблиця 2. Деякі умови випусків семирічних єврооблігацій України та Єгипту (станом на 13 червня)

| Дохідність в доларах | Дохідність в євро | Різниця між дохідністю в доларах та в євро, б.п. | |

| Україна | 8,07% | 6,75% | (8,07-6,75)*100=132 |

| Єгипет | 6,48%* | 5,15% | (6,50-5,15)*100=133 |

| Премія України над Єгиптом, б.п. | (8,07-6,48)*100=159 | (6,75-5,51)*100=160 |

*Синтетичний папір, що відповідає строку 7 років

Джерело: Cbonds

Якщо так порівнювати Україну і Туреччину (рейтинг ВВ), різниця між дохідністю в доларах і євро в України на 23 пункти менша, ніж у Туреччини, для єврового випуску (таблиця 3).

Таблиця 3. Деякі умови випусків семирічних єврооблігацій України та Туреччини (станом на 13 червня)

| Дохідність в доларах | Дохідність в євро | Різниця між дохідністю в доларах та в євро, б.п. | |

| Україна-26 | 8.07 | 6.75 | 132 |

| Туреччина-26 | 7.334 | 5.78 | 155 |

| Премія України над Туреччиною, б.п. | 74 | 97 |

Джерело: Cbonds

Після розміщення єврооблігації України майже одразу суттєво зросли у ціні. Вже наступного дня вона становила 102% від номінальної вартості, дохідність знизилася до 6,4% річних. Це означає, що уряд при розміщенні заплатив на 35 б.п. більше, ніж ринок оцінив цей папір наступного дня.

За тиждень після розміщення ціна паперів піднялася до 104.25% від номінальної вартості, а дохідність впала до 5.99% річних (на 76 б.п. нижче, ніж при розміщенні), дохідність доларових семирічних єврооблігацій при цьому теж впала із 8,07% на 13 червня до 7.59% станом на 20 червня – на 48 б.п..

Таблиця 4. Динаміка дохідності та спредів українських облігацій через тиждень після розміщення

| Дохідність семирічних паперів | При розміщенні | Через тиждень після розміщення | ||||||

| Під час розміщення України | Через тиждень після розміщення | Дохідність (BID) | Спред до безризикових паперів | Дохідність (BID) | Спред до безризикових паперів | |||

| США | 1,96 | 1,93 | Україна (дол.) | 8,07 | 611 | 7,59 | 566 | |

| Німеччина | -0,496 | -0,559 | Україна (євро) | 6,75 | 724,6 | 5,99 | 654,9 | |

| Різниця між спредами | 113,6 | 88,9 | ||||||

Джерело: Драгон Капітал, treasury.gov, worldgovernmentbonds.com

З одного боку, це погано, бо уряд “переплатив”, з іншого — це створює позитивні очікування щодо наступних випусків, і Україні буде легше розмістити нові облігації.

Різкі рухи характерні для ринків, що розвиваються, але це ралі одночасно і в євро, і в доларах демонструє великий позитив щодо України після розміщення — як на хвилі інтересу до випуску, так і через те, що Україна, залучивши кошти, знизила ризик рефінансування своїх боргів та покращила свою макроекономічну ситуацію.

На питання, чи такі позитивні зрушення були варті переплати, чи вдасться залучити нові кошти та зекономити на процентних ставках надалі, можна буде відповісти, коли Україна вийде з новим розміщенням.

Висновки та рекомендації

У короткостроковому періоді Україні для уникнення неприємностей на борговому ринку не варто робити екстрених приватних розміщень для перекриття касових розривів. Приклади таких невдалих кроків — додаткове розміщення облігацій у березні 2019 року та приватне бридж-фінансування у серпні 2018 року, яке ринок охрестив “позикою до зарплати”.

Тим більше це важливо для побудови довіри до української влади — зовні та всередині країни.

Це цілком можливо за вчасного проведення структурних реформ згідно з угодами з МВФ та іншими інституційними кредиторами. (Що означатиме вчасне отримання траншів та можливість для Мінфіну виходити з ринковими розміщеннями заздалегідь.)

У довгостроковому періоді для того, щоб позичати на вигідніших умовах, Україна повинна будувати тісніші відносини з інвесторами — так вона краще відчуватиме настрої ринку. Також їй потрібно підвищувати свій кредитний рейтинг.

Якби в України був рейтинг ВВ (Грузія, Гватемала, Сербія, Туреччина, В’єтнам), вона могла би позичати кошти в доларах на 2,5% дешевше, ніж зараз.

Для цього треба поширювати верховенство права в Україні та зміцнювати інституції. Це дасть змогу залучити нові інвестиції та вивести значну частину економіки з тіні.

Як наслідок, країна отримає міцніше економічне зростання, що зменшить ризиковість держави та підвищить кредитний рейтинг.

Перспективи для кредитного рейтингу на 2020 рік стримано позитивні. Якщо Україна успішно пройде випробування піковими погашеннями боргів, парламентськими виборами, формуванням коаліційного уряду та відновленням стосунків з МВФ, може бути підвищений прогноз за рейтингом.

Якщо ж миттєві політичні чи особисті вигоди політиків переважать довгострокові вигоди для держави, й ухвалені рішення зашкодять макроекономічній стабільності, Україна ризикує надовго залишитися із “сміттєвим” статусом.

Примітки

[1] https://ua.interfax.com.ua/news/economic/572634.html

[5] Спред – це різниця між процентними ставками за паперами з однаковим строком до погашення, одиниця виміру 1 базисний пункт = 0,01 відсоткового пункта. Зазвичай КО США позиціонують як найменш ризикові цінні папери, а ставку за ними – як безризикову. Спред за цінними паперами інших країн до КО США залежить від їхньої ризиковості. Чим більша ризиковість, тим ширший спред. Коливання ж ставки за облігаціями США – індикатор ринкової ціни грошей, що змінюється в залежності від різних факторів. Ризик окремої країни (крім США) на неї не впливає.

[6] Загалом у 2018 році та І кварталі 2019 року 26 країн, що розвиваються, здійснили 39 розміщень доларових облігацій на 10 років.

[7] Ми використали для аналізу рейтинг від агентства Fitch. Крім нього, існують так само визнавані у світі рейтинги S&P та Moody’s. Інші показники, які ми використовували для аналізу замість рейтингу – ВВП на душу населення, ковзна середня інфляція за 2015-2017 рр., волатильність курсу національної валюти за пвроку до розміщення та відношення державного боргу до ВВП. За ними кореляція набагато слабша, ніж за інтегральним показником.

[8] Для побудови кривої ми використали квадратичну функцію, оскільки вона краще за лінійну описує дані. Водночас підвищення степеня до 3-го не дає статистично значущих коефіцієнтів. Тому ми зупинилися на 2-ому степені.

[9] На даних, описаних в Рис.1, ми взяли середнє, медіанне та розраховане за формулою тренда значення для рейтингів В та В-, порахували в кожному випадку різницю – премію за одну рейтингову сходинку – та усереднили показник. Ми отримали 152 б.п.

Застереження

Автор не є співробітником, не консультує, не володіє акціями та не отримує фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний