Автори піднімають два блоки питань: по-перше, чи досяжні запропоновані показники інфляції (8%, 6% та 5% у 2017-2019), по-друге, чи потрібні такі орієнтири – тобто чи не призведе низька інфляція до стримування економічного зростання.

Бажаєте, щоб наступний парламент був кращим?

|

Відповідь на перше питання дасть лише час. Можна зазначити, що незважаючи на те, що у 2015 році інфляція склала 43,3%, НБУ зміг виконати свою ціль на 2016 рік – 12% (±3 в.п.) – інфляція становила 12,4%. Тож отримання і цього року результату близького до цілі є досяжним згідно з наявним досвідом (у разі відсутності значних негативних шоків для економіки).

Друге питання набагато складніше. Справді, якщо ціни зростають швидше за цільовий рівень, НБУ має проводити обмеження пропозиції грошей, що може призводити до рецесій. Класичний приклад – обмеження, запроваджені Федеральною резервною системою за головування Пола Волкера у 1979-1983 роках. У 1970-ті середньорічна інфляція в США становила 8,1%. Для зупинки таких сталих та високих темпів інфляції ставку ФРС було підвищено до 20% у 1981 році. Це призвело до рецесії 1980-1982 року, але після 1983 року річні темпи інфляції становили в середньому 2,8% і жодного разу не перевищили 5,4%. Ця низька інфляція є однією з причин того, що в Україні та багатьох інших країнах люди часто надають перевагу доларам перед своєю національною валютою як засобу заощадження. Окрім того, існує багато досліджень, які вказують на позитивний вплив стабільно низької інфляції на валові та прямі інвестиції, в тому числі іноземні. Низька інфляція знижує невизначеність, розширює горизонт планування та дозволяє здійснювати довгострокові інвестиції.

Багато країн мали відносно високу інфляцію і водночас високі темпи економічного зростання. Проте чи є тут причинно-наслідковий зв’язок? Як приклади, автори згадують Туреччину в 2002-2006 роках та Польщу у 1994 – 1997 роках.

У Туреччині в 1990-тих інфляція була дуже істотною, а ВВП значно коливався, так що середнє зростання між 1990 та 2001 становило 3,4% на рік. Лише з початку 2000-х, після уповільнення інфляції нижче 10 відсотків на рік (2000 рік – 55%, 2001 – 54,2%, 2002 – 45,1%, 2003 – 25,3%, 2004-2015 – 8,3%) у Туреччині почалося більш стабільне економічне зростання – єдиний спад зафіксовано під час глобальної світової кризи 2008 року.

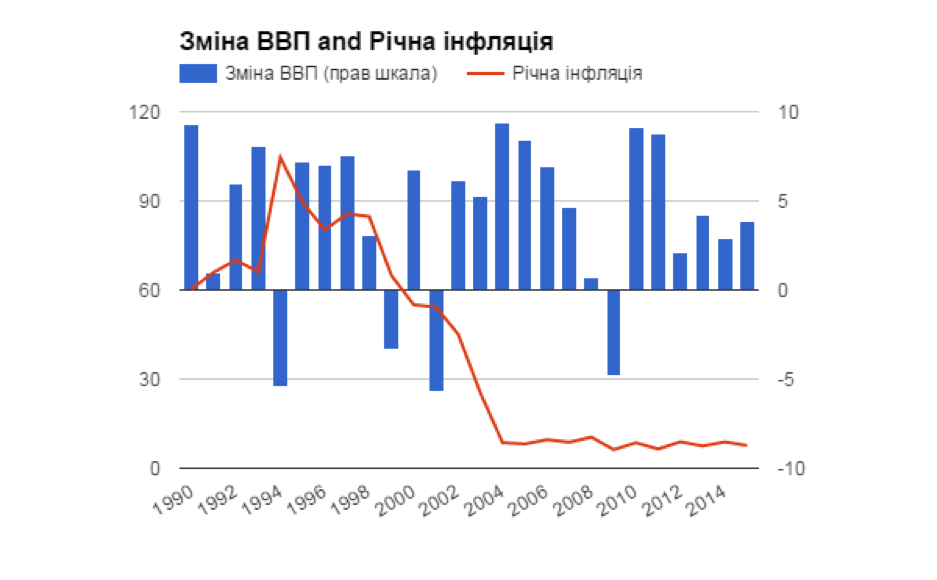

Рис. Інфляція та зростання ВВП Туреччини 1990-2015

Джерело: МВФ

У Польщі на початку 1990х ситуація була дещо інша, бо відбувався перехід від командно-адміністративної до ринкової економіки, що на першому етапі, так само як і в Україні, викликало стрімке зростання цін та падіння економіки через розрив попередніх виробничих ланцюгів. Тож зростання, яке почалося 1992 року, частково пояснюється падінням у попередні два роки.

Навіть якщо ми будемо притримуватися позиції згаданого авторами Г. Колодка (міністра фінансів Польщі 1994-1997, одного з авторів Стратегії для Польщі), що початковий шок був надмірним, і зростання переважно є наслідком його програми, лишаються питання щодо оптимальної стратегії для України.

Колодко пише, що основний позитив, запроваджений за його урядування – це стабільне скорочення видатків бюджету за помірного дефіциту. Він вважає, що високі ставки Національного банку Польщі завдали шкоди економіці. Проте, він їх розглядає в рамках загальної політики центробанку та каже про швидку дезінфляцію з рівнів біля 40% річних. У Польщі середини 1990-х центробанк притримувався стратегії поступового ослаблення злотого (т.зв. Crawling peg) з одночасною високою обліковою ставкою, що сприяла значному припливу іноземних інвестицій, які викуповувались центробанком у резерви без відповідної стерилізації грошової маси. Це було першоджерелом інфляції. З 1998 року Польща дотримується режиму інфляційного таргетування, і протягом майже всього цього періоду інфляція у ній становить менше 10%, що не заважало їй у цей час рости в середньому на 3,5% за рік.

В Україні ми, по-перше, вже маємо істотну дезінфляцію – зниження цілі між 2016 та 2017 роками з 12% до 8% істотно відрізняється від спроб дезінфляції з рівня у 40% річних. По-друге, ми не маємо істотного припливу інвестицій з-за кордону або прив’язки до обмінного курсу як основної цілі. Отже, досягнення цьогорічного таргету з інфляції не вимагає “драконівських” заходів, здатних спричинити рецесію.

Рис. Інфляція та зростання ВВП Польщі 1985-2015

Джерело: МВФ

Згідно з останньою наявною публікацією центробанку (січень 2017) прогноз інфляції від НБУ складає 9,1% (при цілі у 8%), і банк не збирається проводити жорсткішу політику для зниження прогнозного значення.

Пан Ляшко пише, що поточна “Монетарна політика Нацбанку “висушує” українську економіку, перетворює її на фінансову пустелю. “Фінансова глибина” економіки (співвідношення кредитів до ВВП) зменшилась у півтора рази – з 74% до 49%.”

Однак, причинами падіння відношення кредитів до ВВП є:

- Швидке зростання номінального ВВП через інфляцію у той час, як обсяг кредитів змінився значно менше

- Скорочення обсягу кредитів через списання та ліквідацію банків

До того ж, цей показник не враховує якість кредитного портфелю. Адже кредити, видані неефективним фірмам, призведуть до технічного збільшення показника “фінансової глибини”, але не принесуть користі економіці. Навпаки – вони можуть спровокувати банківську кризу та зашкодити вкладникам банків.

Україні потрібне не роздування кредитів будь-якою ціною, а створення умов для ефективної роботи кредитного ринку. Найважливішими із таких умов є працююча судова система та посилення захисту прав кредиторів, що дозволить банкам бути впевненими в отриманні застави у випадку неплатоспроможності боржника.

Повна версія статті знаходиться за посиланням

Застереження

Автори не є співробітниками, не консультують, не володіють акціями та не отримують фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний