В статті обговорюються існуючі системні ризики і проблеми доларизації, викликані девальвацією національної валюти, інфляцією, заміщенням валюти та заміщенням активів і наступним пошуком сталої політики монетарних та фіскальних заходів. Стаття намагається дати відповіді на ключові виклики, що постають перед Національним банком України та урядом в царині монетарної економіки.

Що являє собою «доларизація»?

Кризи, що вражали світову економіку впродовж останніх трьох десятиліть, зокрема крах української економіки, засвідчують негайну потребу переглянути монетарну теорію, яка лежить в основі підтримання вибраних режимів обмінного курсу, боротьби з інфляцією, макропруденційного/регуляторного нагляду та підтримки клірингової системи. Водночас фіскальна політика потребує такого ж рівня прискіпливої уваги, особливо в тому, що стосується підтримання здорового національного бюджету та запровадження стійкої системи управління боргом. Ключові макроекономічні складові в реальному секторі економіки та експортоорієнтованому потенціалі залишаються важливими, але вони залежать від певних аспектів фінансової стабільності і впевненості споживачів та постачальників.

Економічна історія пропонує численні приклади того, як фінансова стабільність залежить від мінімізації/усунення доларизації, інфляції та балансових ефектів («balance sheet effects»). Спричинена інфляцією доларизація є одним із головних «жахів», які викликають щоденні кошмари в тисяч політиків та банкірів. То що ж являє собою доларизація? Сучасну доларизацію можна визначити так:

«Доларизація де факто позначає ситуацію, в якій іноземна валюта використовується поруч із національною валютою як засіб обміну (для здійснення угод, тобто відбувається «заміщення валюти») або як засіб заощадження в готівці (відбувається «заміщення активів»)” [1].

Вищенаведене визначення поєднує випадки заміщення активів та заміщення валюти, ілюструючи повну структурну доларизацію в економіці. Ця стаття намагається дослідити питання доларизації в Україні, її причини, основні ризики та можливість запровадити тривалі заходи з подолання доларизації під керівництвом Національного банку та уряду.

Інфляція, девальвація та дедоларизація

Традиційно основними чинниками заміщення активів та валюти були економічна нестабільність, висока інфляція (втрата впевненості в національній валюті) та фіскальні негаразди. Багато ринків, що розвиваються, пережили численні випадки гіперінфляції. В таких економіках доларизація ставала нестримною, оскільки як місцеве населення, так і підприємства намагались уникнути ризиків, пов’язаних із активами у національній валюті. Економісти Альварес-Плата та Гарсія-Ерреро зробили цікаве спостереження у 2007 році, виявивши, що деякі країни досягли успіхів у приборканні інфляції, проте рівень доларизації їх економік все рівно продовжував зростати. Дані свідчать про те, що лише дуже невелика кількість країн змогла зменшити доларизацію економіки. Логічно зробити висновок, що після того, як доларизація міцно закріплюється в економічній моделі, неможливо змінити ситуацію без повного перегляду національної економічної парадигми та без повного перезапуску ключових макроекономічних двигунів. За відсутності розвинутих ринків капіталу та постійних очікувань високої інфляції заміщення активів стає частиною щоденної діяльності місцевого населення та бізнесу. Це пояснюється тим, що активи в іноземній валюті є своєрідною страховкою. Таким чином закладається підґрунтя для катастрофічних балансових ефектів та ефектів «завершення гри» („endgame effects“).

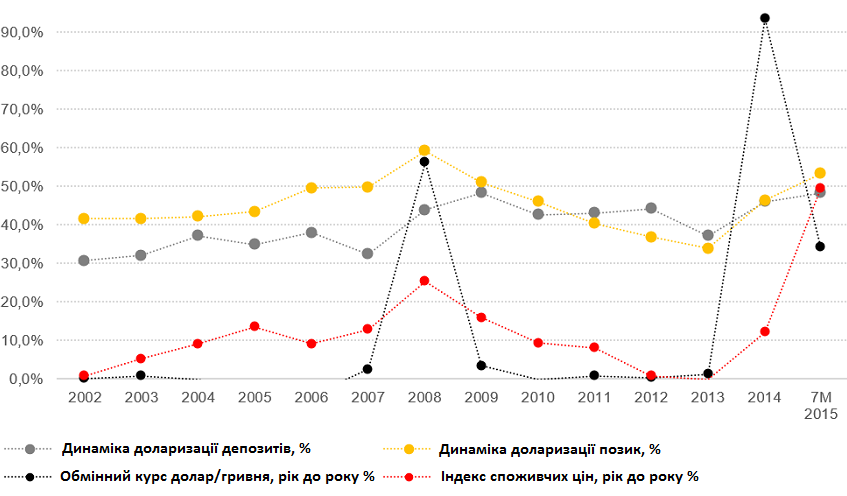

Пришвидшення зростання Індексу споживчих цін у 2014 та 2015 році (дивіться графік нижче) стало важливим приводом для занепокоєння для України та місцевого населення. Швидка девальвація національної валюти, глибока залежність від імпорту в деяких стратегічних царинах, війна та втрата території на сході країни, швидке підвищення комунальних тарифів, цін на нафту та пальне, їжу та безалкогольні напої – всі ці чинники призвели до зростання ІСЦ та значної втрати впевненості споживачі та довіри населення до гривні. Цикл минулої кризи 2008-2010 повторився, але цього разу із ще більш вражаючим розмахом, оскільки національна валюта знецінилась на 93,5% у 2014 та на 34,0% в період від січня до серпня 2015 р. Логічно, що ІСЦ досягнув 49,6% в річному обрахунку за січень-серпень 2015р. Оскільки підґрунтя для заміни активів було закладене ще минулою кризою 2008-2010рр., небезпечна динаміка набрала ще більшої швидкості цього разу. Події 2014 року заклали підґрунтя також і для заміщення валюти.

Схожі тенденції спостерігались в численних країнах впродовж 1990-их. Згідно із даними МФВ, В’єтнам (інфляція 67% у 1990), Філіппіни (інфляція 14% у 1990), Ізраїль (інфляція 17% у 1990), Чилі (інфляція 26% у 1990) зіткнулись із помірно високими темпами інфляції та зростаючими темпами доларизації. Такі країни як Перу та Аргентина опинились в глибокому нокдауні внаслідок гіперінфляції у 1990 (7485% та 2314% відповідно). На хвилі Азійської кризи в пізніх 1990-их та дефолту Росії небезпечний цикл високої інфляції ударив Індонезію (інфляція 58% у 1998) та Росію (інфляція 86% у 1999). У цих країн було одне спільне важливе явище в порівнянні з розвинутими економіками: нестримна доларизація.

Класичний підхід до аналізу доларизації розглядав її як запас цінності в процесі заміщення активів. В минулому доларизація переважно вимірювалась як частка місцевих жителів (в %), що мали активи в іноземній валюті, не маючи при цьому зобов’язань в іноземних валютах. Пізні 1990-і показали, що системні ризики та балансові ефекти викликаються доларизацією зобов’язань навіть більш, ніж доларизацією активів. В міру того, як приватний та державний сектори позичали все більше і більше в іноземній валюті, ці економіки ставали все відкритішими до зовнішніх потрясінь та системних зсувів.

Наприклад, в Індонезії «приватний сектор був дуже залежним від короткотермінових позик в іноземній валюті, розмір яких перевищив міжнародні резерви країни. Оскільки ці позики в основному використовувались для інвестицій в сектор товарів, що не продавались на міжнародному ринку (“nontradables sector”), значне падіння обмінного курсу призвело до вибухового зростання розміру доларового боргу у домашній валюті – так званий балансовий ефект – а отже, до глибоких проблем платіжного балансу» [2].

Варто брати до уваги доларизацію як активів, так і зобов’язань, особливо в Україні, ризики в економіці якої стрімко зросли внаслідок системних та зовнішніх потрясінь і недавнього драматичного знецінення гривні. Дехто може сказати, що ключовим чинником високих темпів доларизації в Україні є девальвація, в той час як інфляція мала другорядне значення. Деякі аналітики можуть передчасно зробити такий висновок. Але не варто поспішати із висновками. Необхідно розглянути наслідки для національної економіки та фінансової системи. В міру того, як темпи доларизації зростають, незалежно від того, що було сильнішим чинником, зростають системні ризики та вразливість до зовнішніх шоків, а балансові ефекти стають більш глибокими.

Графік доларизації, розміщений нижче, показує, що основним чинником зростання доларизації в Україна була девальвація національної валюти. Водночас, зважаючи на швидку втрату купівельної спроможності домогосподарств, рекордну кількість банкрутств та ліквідацій банків, важливу роль імпорту стратегічних товарів (енергія, опалення, нафта, пальне та навіть споживча електроніка), необхідно розуміти, що логічна втеча до активів в іноземній валюті буде значною серед жителів України. Ця тенденція проілюстрована періодами економічного та фінансового падінь у 2007-2008 та 2013-2015рр. відповідно.

Графік 1. Доларизація депозитів та позик порівняно з річною девальвацією та річною інфляцією

Криза 2008 року довела, що переважаюча тенденція доларизації зобов’язань привела країну до жорсткого потрясіння. Наведений вище графік засвідчує факт, що після кризи 2008 року рівень доларизації зобов’язань знижувався прогресивно аж до катастрофічної девальвації 2014 року. З досягненнями доларизацією активів та зобов’язань рівня 48,2% та 53,3% відповідно в період від січня до серпня 2015 року, та з ІСЦ на рівні 49,6% рік до року, українська економіка та фінансова система знаходяться в дуже небезпечній ситуації, в якій подальші зрушення в девальвації та інфляції можуть мати непередбачувані наслідки. В міру того, як доларизація зобов’язань перевищує доларизацію активів, структурний удар по економіці та фінансовій системі у випадку системний або зовнішніх потрясінь може бути дуже важким. Без необхідної уваги з боку Національного банку та уряду ситуація може швидко погіршитись та розігнавшись, як снігова куля, привести до швидкого зростання токсичності активів, утримуваних банками (як це сталось у пізніх 1990-их в Індонезії).

Наприклад, впродовж майже десятиліття Ізраїль спромігся знизити рівень доларизації від 28% у 1990 році до 19% у 2000 році, в той час як Чилі досягнуло зниження від 19 до 9% за той же період. Індонезії вдалось знизити рівень доларизації від 20% у 1995 році до 15% у 2005 роціiii. Такі країни як В’єтнам, Перу та Росія зазнали більших труднощів в останні 30 років. Отже, виникає невідкладна потреба вжити в Україні негайні заходи в дусі згаданих успішних прикладів та економічних випадків.

Зниження ризиків та вибір монетарної економіки

Прийнято вважати, що доларизація значно ускладнює здійснення монетарної політики, знижуючи її потенційну ефективність. Оскільки жителі країни шукають безпечніших та стабільніших засобів платежу та здійснення угод, вони часто йдуть шляхом заміщення валюти. Водночас, шукаючи засобів страхування від ризиків девальвації та інфляції, вони часто здійснюють заміщення активів. Домінування доларизації і в заміщенні активів, і в заміщенні валюти призводить до виникнення так званого «ідеального шторму».

Аналіз нагромаджених даних, що стосуються заміщення валюти, в значній мірі показує, що підвищена волатильність попиту на гроші та обмінного курсу призводить до суттєвих ускладнень в здійсненні монетарної та фіскальної політики. Таким чином підтверджується проблемний зв’язок між заміщенням валюти та нестабільністю обмінного курсу [3]. При заміщенні активів, інвестиції в активи в іноземній валюті стають популярними, в міру того, як їх ціна знижується (під час економічного зростання). Таким чином, на попит на засоби збереження цінності впливатиме монетарна експансія, нестабільність обмінного курсу та інфляція. Монетарна політика ускладнюється послабленим контролем за загальною пропозицією грошей в доларизованих економіках – оскільки уповноважені органи (центральний банк) не мають прямого впливу на пропозицію та випуск іноземної валюти. Балансові операції через експансивні заходи будуть обмежені. В таких випадках відповіді на небезпеку інфляції та використання дружніх до ринку операцій з метою змін можуть не мати бажаних наслідків.

При роздумах про те, як вибрати монетарну політику з метою дедоларизації, регулятори повинні вирішити, які «якорі» або «цілі» монетарної політики обрати. Визначені цілі повинні бути середньостроковими та мати певний системний вплив. Монетарна політика традиційно будувалася навколо цільового обмінного курсу або цільового значення монетарного агрегату. Звичайно, утримання обмінного курсу в певних межах суттєво обмежує монетарну політику (як показує досвід України), тому що уряд змушений втручатись для підтримання певного рівня обмінного курсу відповідно до попередньо оголошеного номінального значення. Все ж, все більше і більше країни почали застосовувати режим таргетування інфляції.

Таргетування інфляції має важливі переваги, оскільки воно зосереджується на ціновій стабільності та полегшує відновлення впевненості споживачів та загальну стабілізацію національної валюти як засобу збереження вартості. Перевагою інфляційного таргетування є також відсутність необхідності втручатися в роботу ринку та затрачати при цьому значні ресурси. Зв’язок між грошима та інфляцією не відіграє важливої ролі в такій монетарній політиці. Та все ж існують численні чинники ризику і негативні аспекти. Центральний банк повинен усвідомити, що доларизовані економіки не мають таких же сильних сторін, як недоларизовані економіки. Їм властивий ризик впливу імпортних цін на роздрібні та споживчі ціни через канал обмінного курсу, суттєва небезпека транскордонного поширення інфляції, а вразливість перед балансовими ефектами є більшою. За гнучкого обмінного курсу кошти можуть зрости внаслідок балансових ефектів та підвищеного рівня відкритості зовнішнім потрясінням. Ці чинники можуть привести до швидкої втрати якості активів в банківській системі (зростання токсичності) і до ефекту доміно на місцевих фінансових ринках та у банківській системі загалом. Такі чинники позбавляють центральні банки важливих механізмів контролю над інфляцією.

Прикладами успішної дедоларизації та таргетування інфляції є Перу, Чилі та Ізраїль. Ключовим чинником успіху монетарної політики Перу був той факт, що місцевій владі вдалось позбутись ризиків, пов’язаних з іноземною валютою, та мінімізувати відкритість зовнішнім потрясінням шляхом сприяння дедоларизації на національному рівні. Чилі є прикладом використання місцевих гібридних інструментів як засобу страхування від ризику інфляції в поєднанні з політикою таргетування інфляції центральним банком. Чилі вдалося збільшити впевненість інвесторів та розвинути свої фінансові ринки шляхом використання деривативних інструментів, індексованих до ІСЦ. Це надало інвесторам потужний інструмент страхування, а місцевому уряду та центральному банку дало більше простору для маневру без надзначної залежності від резервів іноземної валюти та доходів від експорту в іноземній валюті. Заохочення домашнього ринку облігацій до використання місцевої валюту є іншим важливим засобом, додатковим до інфляційного таргетування. Ізраїль є прикладом успішної боротьби з інфляцією шляхом ефективної дедоларизації. Почавши впроваджувати політику випуску боргових зобов’язань в місцевій валюті Ізраїлю зіштовхнувся із такими труднощами, як вищі витрати та зростаючі процентні ставки. Проте в міру того, як суттєво змінювався склад місцевих боргових зобов’язань, було зроблено спробу знизити процентні ставки та забезпечити цінову стабільність. Інфляційне таргетування принесло позитивні результати, і врешті-решт процентні ставки знизилися. В якості заохочення, Ізраїль використав індексацію до ІСЦ.

Рекомендації Національному банку та уряду щодо вибору політики

- Для України необхідно розробити та застосувати підхід до стійкої дедоларизації, бажано використовуючи дружні до ринку методи та розвиваючи місцеві фінансові ринки (щоб сповільнити доларизацію місцевого боргового ринку). Життєво важливо змістити орієнтацію місцевих боргових ринків та місцевих домогосподарств від іноземної валюти на національну валюту, навіть якщо початкові витрати будуть високими. Необхідно сприяти структурним змінам в складі загального державного боргу, корпоративного боргу та боргу домогосподарств. Необхідно розробити законодавчу базу для введення реальних інструментів страхування у вигляді деривативів та інших гібридних інструментів. Варто реорганізувати, об’єднати та провести ребрендинг місцевих ринків капіталу, після чого необхідно забезпечити масовий прихід інституційних інвесторів.

- Уряд (представлений Міністерством фінансів) та НБУ повинні розробити альтернативні інвестиційні інструменти спеціально для інституційних інвесторів та для корпоративних інвесторів з довгостроковою орієнтацією (що вимагають мінімізації ризиків). Такими інструментами можуть стати індексовані деривативи та інструменти, індексовані до ІСЦ. Водночас успішне запровадження таких інструментів залежить від здійснення місцевої пенсійної реформи та розвитку законодавчої бази. Негайна пенсійна реформа є необхідною для стимулювання структурних змін в інвестуванні довгострокового капіталу шляхом залучення пенсійних фондів та з метою полегшення механічного фіскального тиску на державний бюджет.

- Національний банк України повинен прийняти повну підзвітність та відповідальність з метою забезпечення цінової стабільності через політику інфляційного таргетування. Це означає, що публічне оприлюднення цілей та орієнтирів повинне бути чітким, структурованим та об’єктивним. Відхилення необхідно відкрито пояснювати. НБУ повинен ефективно використовувати резервні вимоги та вести банківську систему до більш стійкого показника відношення активів в іноземній валюті до зобов’язань в іноземній валюті. В той же час регулятор може впливати на місцеву монетарну базу.

- З метою мінімізувати ризики, що поширюються через канал обмінного курсу, в зусиллях повинні брати участь численні інституції, а не лише центральний банк. Критичною для успішності політики та швидкого запровадження законодавчої бази є тісна співпраця з Міністерством фінансів (та Державним казначейством).

- Необхідно надалі закликати до приватизації державних підприємств. Ефективний розпродаж державних підприємств підвищить сукупний державний дохід та допоможе знизити фіскальні неефективності в державних фінансах. Необхідно вирішити проблему фіскального дефіциту НАК «Нафтогаз», вживши заходів з реструктуризації та реорганізації (із запровадженням нових стандартів корпоративного управління та спеціальних фінансових «якорів» для спостереження за ефективністю відповідних заходів). Ці особливі заходи необхідно здійснити в коротко- або середньостроковій перспективі, від 12 до 36 місяців – перед поверненням України на міжнародні ринки капіталу, згідно з Програмою розширеного фінансування від МФВ.

Висновок

На Україну чекає довга дорога, і доларизація являє собою низку системних ризиків, які можуть зробити цю дорогу важкою та небезпечною. На сьогодні фактом є те, що проблеми девальвації, інфляції та доларизації йдуть поруч – і на них необхідно відповідати на якомога глибшому рівні, який представлений повним дотриманням цінової стабільності та заохоченням структурних змін в деномінації активів та зобов’язань вбік національної валюти. Без необхідної довіри до монетарної політики та без впевненості в національній валюті і місцевих боргових ринках ця країна не зможе повстати з попелу минулого. Сьогодні недостатніми є лише зміни в економічній, монетарній та фіскальній парадигмі – необхідною є зовсім нова парадигма, така, що базується не тільки на кращих історичних практиках, але й на систематичних реформах. Регулювання повинне бути чесним та прозорим. Воно не має зашкодити розвитку фінансових ринків, а повинне натомість сприяти розвитку прозорих та ефективних місцевих ринків, де ризики було би враховано об’єктивно і де небезпеку економічних викривлень ціноутворення внаслідок доларизації було би мінімізовано непрямими способами та верховенством права. Україні сьогодні потрібна певність. Цієї певності потребують ключові партнери, інвестори та кредитори.

Примітки

[1] Леві Єяті, Едуардо. 2006. «Фінансова доларизація». Економічна політика, ст. 61-118

[2] Патриція Альварес-Плата та Алісія Гарсія-Ерреро, 2007. «Доларизувати чи дедоларизувати: наслідки для монетарної політики»

[3] Кальво, Гільєрмо. Та Карлос Вегх. 1996. «Від заміщення валюти до доларизації: аспекти аналізу та політики», в «Гроші, обмінні курси та виробництво»

Тиждень Національного Банку

Як НБУ Зруйнував Паростки Економічного Відновлення України в 2011 році, і Чому не Варто Робити Цього Знову (Андрій Кириленко, запрошений професор фінансів, бізнес-школа Імперського коледжу Лондона, професор фінансів в школі менеджментy MIT Sloan)

Інфляційні Очікування в Україні: Довгий Шлях до Закріплення (Олів’є Куабіон, Техаський університет (Остін) і Національне бюро економічних досліджень (NBER), Юрій Городніченко, Каліфорнійський університет (Берклі) і Національне бюро економічних досліджень (NBER), співзасновник VoxUkraine)

Податкова Реформа Крізь Призму Макроекономічної Стабільності: Погляд НБУ (Дмитро Сологуб, заступник голови Національного банку, Сергій Ніколайчук, директор департаменту монетарної політики та економічного аналізу НБУ)

Застереження

Автор не є співробітником, не консультує, не володіє акціями та не отримує фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний