В статье обсуждаются существующие системные риски и проблемы долларизации, вызванные девальвацией национальной валюты, инфляцией, замещением валюты и замещением активов и следующим поиском устойчивой политики посредством монетарных и фискальных мероприятий. Статья пытается дать ответы на ключевые вызовы, стоящие перед Национальным банком Украины и правительством в области монетарной экономики

Что являет собой «долларизация»?

Кризисы, которые поражали мировую экономику на протяжении последних трех десятилетий, в частности коллапс украинской экономики, иллюстрируют острую необходимость пересмотра монетарной теории, лежащей в основе поддержания выбранных режимов обменного курса, борьбы с инфляцией, макропруденциального/регуляторного надзора и поддержки клиринговой системы. В то же время фискальная политика нуждается в таком же уровне критического внимания, особенно в том, что касается поддержания здорового национального бюджета и внедрения устойчивой системы управления долгом. Ключевые макроэкономические составляющие в реальном секторе экономики и экспортном потенциале остаются важными, но они зависят от определенных аспектов финансовой стабильности и уверенности потребителей и поставщиков.

Экономическая история предлагает множественные примеры того, как финансовая стабильность зависит от минимизации/устранения долларизации, инфляции и балансовых эффектов («balance sheet effects»). Вызванная инфляцией долларизация является одним из главных «ужасов», ежедневно посещающих кошмары тысяч политиков и банкиров. Так что же являет собой долларизация? Современную долларизацию можно определить так:

«Долларизация де факто обозначает ситуацию, в которой иностранная валюта используется рядом с национальной валютой как средство обмена (для реализации соглашений, то есть происходит «замещение валюты») или как средство сбережения в наличных (происходит «замещение активов») [1].

Вышеприведенное определение сочетает случаи замещения активов и замещения валюты, иллюстрируя полную структурную долларизацию в экономике. Эта статья пытается исследовать вопрос долларизации в Украине, ее причины, основные риски и возможность осуществлять устойчивые мероприятия по преодолению долларизации под руководством Национального банка и правительства.

Инфляция, девальвация и дедолларизация

Традиционно основными факторами замещения активов и валюты были экономическая нестабильность, высокая инфляция (потеря уверенности в национальной валюте) и фискальные неурядицы. Многие развивающиеся рынки пережили многочисленные случаи гиперинфляции. В таких экономиках долларизация становилась безудержной, поскольку как местное население, так и предприятия пытались избежать рисков, связанных с активами в национальной валюте. Экономисты Альварес-Плата и Гарсия-Эрреро сделали интересное наблюдение в 2007 году, выявив, что некоторые страны достигли успехов в укрощении инфляции, однако уровень долларизации их экономик все равно продолжал расти. Данные свидетельствуют о том, что лишь очень небольшому количеству стран удалось снизить долларизацию экономики. Логично сделать вывод, что после того, как долларизация крепко закрепляется в экономической модели, невозможно изменить ситуацию без полного пересмотра национальной экономической парадигмы и без полного перезапуска ключевых макроэкономических двигателей. При отсутствии развитых рынков капитала и постоянных ожиданиях высокой инфляции замещение активов становится частью ежедневной деятельности местного населения и бизнеса. Это объясняется тем, что активы в иностранной валюте являются своеобразной страховкой. Таким образом закладывается почва для катастрофических балансовых эффектов и эффектов «завершения игры» («endgame effects»).

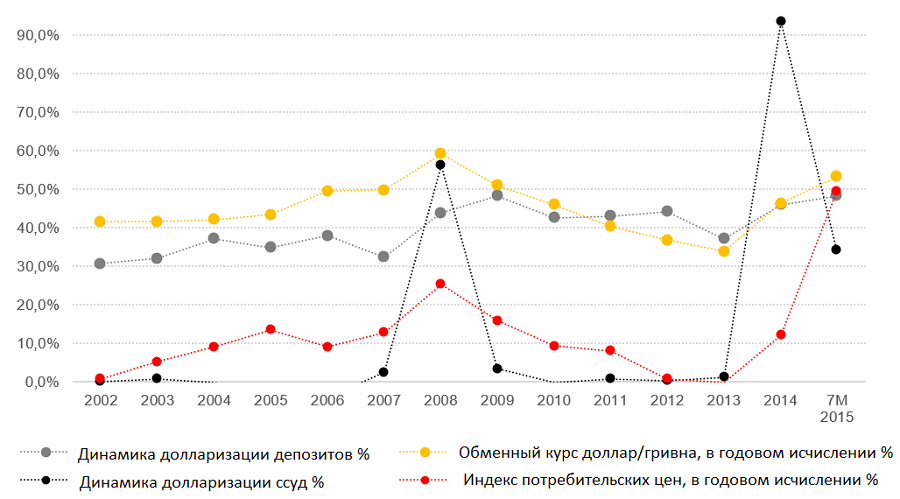

Ускорение роста Индекса потребительских цен в 2014 и 2015 году (смотрите график ниже) стало важным поводом для беспокойства для Украины и местного населения. Быстрая девальвация национальной валюты, глубокая зависимость от импорта в некоторых стратегических областях, война и потеря территории на востоке страны, быстрое повышение коммунальных тарифов, цен на нефть и горючее, еду и безалкогольные напитки – все эти факторы привели к росту ИПЦ и значительной потери уверенности потребителей и доверия населения к гривне. Цикл прошлого кризиса 2008-2010 повторился, но в этот раз с еще более поражающим размахом, поскольку национальная валюта обесценилась на 93,5% в 2014 и на 34,0% в период от января до августа 2015г. Логично, что ИПЦ достиг 49,6% в годовом исчислении за январь-август 2015г. Поскольку фундамент для замены активов был заложен еще прошлым кризисом 2008-2010, опасная динамика в этот раз только ускорилась. События 2014 года также подготовили почву и для замещения валюты.

Похожие тенденции наблюдались в многочисленных странах на протяжении 1990-х. Согласно данным МФВ, Вьетнам (инфляция 67% в 1990), Филиппины (инфляция 14% в 1990), Израиль (инфляция 17% в 1990), Чили (инфляция 26% в 1990) столкнулись с умеренно высокими темпами инфляции и растущими темпами долларизации. Такие страны как Перу и Аргентина оказались в глубоком нокдауне в результате гиперинфляции в 1990 (7485% и 2314% соответственно). На волне Азиатского кризиса в поздних 1990-х и дефолту России опасный цикл высокой инфляции ударил Индонезию (инфляция 58% в 1998) и Россию (инфляция 86% в 1999). В этих стран было одно общее важное явление по сравнению с развитыми экономиками – безудержная долларизация.

Классический подход к анализу долларизации рассматривал ее как запас ценности в процессе замещения активов. В прошлом долларизация преимущественно измерялась как процентная доля местных жителей, которые имели активы в иностранной валюте, не имея при этом обязательств в иностранных валютах. Поздние 1990-ые показали, что системные риски и балансовые эффекты вызываются долларизацией обязательств даже более, чем долларизацией активов. По мере того, как частный и государственный секторы одалживали все больше и больше в иностранной валюте, эти экономики становились все более открытыми к внешним потрясениям и системным сдвигам.

Например, в Индонезии «частный сектор был очень зависимым от краткосрочных ссуд в иностранной валюте, размер которых превысил международные резервы страны. Поскольку эти ссуды в основном использовались для инвестиций в сектор товаров, которые не продавались на международном рынке («nontradables sector»), значительное падение обменного курса привело к взрыву в размере долларового долга в домашней валюте – так называемым балансовым эффектам – а следовательно, к глубоким проблемам платежного баланса» [2].

Стоит принимать во внимание долларизацию как активов, так и обязательств, особенно в Украине, риски в экономике которой стремительно выросли в результате системных и внешних потрясений и недавнего драматического обесценивания гривны. Кое-кто может сказать, что ключевым фактором высоких темпов долларизации в Украине является девальвация, в то время как инфляция имела второстепенное значение. Некоторые аналитики могут преждевременно сделать такой вывод. Но не стоит спешить с выводами. Необходимо рассмотреть последствия для национальной экономики и финансовой системы. По мере того, как темпы долларизации растут, независимо от того, какой фактор был более сильным, возрастают системные риски и уязвимость к внешним шокам, а балансовые эффекты становятся глубже.

График долларизации, размещенный ниже, показывает, что основным фактором роста долларизации в Украина была девальвация национальной валюты. В то же время, принимая во внимание быструю потерю покупательной способности домохозяйств, рекордное количество банкротств и ликвидаций банков, важную роль импорта стратегических товаров (энергия, отопление, нефть, горючее и даже потребительская электроника), необходимо понимать, что логический побег в активы в иностранной валюте будет значительным среди жителей Украины. Эта тенденция проиллюстрирована периодами экономических и финансовых падений в 2007-2008 и 2013-2015 годах соответственно.

График 1. Долларизация депозитов и ссуд по сравнению с годовой девальвацией и годовой инфляцией

Кризис 2008 года доказал, что к жесткому потрясению страну привела преобладающая тенденция долларизации обязательств. Вышеприведенный график удостоверяет тот факт, что после кризиса 2008 года уровень долларизации обязательств снижался прогрессивно вплоть до катастрофической девальвации 2014 года. С достижением долларизацией активов и обязательств уровня 48,2% и 53,3% соответственно в период от января до августа 2015 года, и с ИПЦ на уровне 49,6% в годовом исчислении, украинская экономика и финансовая система находятся в очень опасной ситуации, в которой дальнейшие сдвиги в девальвации и инфляции могут иметь непредсказуемые последствия. По мере того, как долларизация обязательств превышает долларизацию активов, структурный удар по экономике и финансовой системе в случае системных или внешних потрясений может быть очень тяжелым. Без должного внимания со стороны Национального банка и правительства ситуация может быстро ухудшиться, и проблемы, как снежный ком, могут привести к быстрому росту токсичности активов, удерживаемых банками (как это случилось в поздние 1990-ые в Индонезии).

Например, на протяжении почти десятилетия Израиль смог снизить уровень долларизации от 28% в 1990 году до 19% в 2000 году, в то время как Чили достигло снижения от 19 до 9% в тот же период. Индонезии удалось снизить уровень долларизации от 20% в 1995 году до 15% в 2005 году. Такие страны как Вьетнам, Перу и Россия испытали больше сложностей в последние 30 лет. Следовательно, возникает неотложная потребность принять в Украине немедленные меры в духе упомянутых успешных примеров и экономических случаев.

Снижение рисков и выбор монетарной экономики

Принято считать, что долларизация значительно усложняет осуществление монетарной политики, снижая ее потенциальную эффективность. Поскольку жители страны ищут более безопасные и более стабильные средства платежа и осуществления соглашений, они часто идут путем замещения валюты. В то же время, ища средства страхования от рисков девальвации и инфляции, они часто осуществляют замещение активов. Доминирование долларизации и в замещении активов, и в замещении валюты приводит к возникновению так называемого «идеального шторма».

Анализ накопленных данных о замещении валюты в значительной степени показывает, что повышенная волатильность спроса на деньги и обменного курса приводит к существенным осложнениям в осуществлении монетарной и фискальной политики. Таким образом подтверждается проблемная связь между замещением валюты и нестабильностью обменного курса [3]. При замещении активов инвестиции в активы в иностранной валюте становятся популярными, по мере того, как их цена снижается (во время экономического роста). Таким образом, на спрос на средства накопления будет влиять монетарная экспансия, нестабильность обменного курса и инфляция. Монетарная политика усложняется ослабленным контролем за общим предложением денег в долларизованых экономиках – поскольку уполномоченные органы (центральный банк) не имеют прямого влияния на предложение и выпуск иностранной валюты. Балансовые операции через экспансивные мероприятия будут ограничены. В таких случаях ответ на опасность инфляции и использование дружественных к рынку операций с целью изменений могут не иметь желательных последствий.

При размышлениях о том, как выбрать монетарную политику с целью дедолларизации, регуляторы должны решить, какие «якоря» или «цели» монетарной политики избрать. Эти цели должны быть среднесрочными и иметь определенное системное влияние. Монетарная политика традиционно строилась вокруг целевого обменного курса или целевого значения монетарного агрегата. Конечно, удержание обменного курса в определенных пределах существенно ограничивает монетарную политику (как показывает опыт Украины), потому что правительство вынуждено вмешиваться для поддержания определенного уровня обменного курса в соответствии с предварительно объявленным номинальным значением. Все же, все больше и больше стран начало применять режим таргетирования инфляции.

Таргетирование инфляции имеет важные преимущества, поскольку оно сосредоточивается на ценовой стабильности и содействует возобновлению уверенности потребителей и общей стабилизации национальной валюты как средства сохранения стоимости. Преимуществом инфляционного таргетирования является также отсутствие необходимости вмешиваться в работу рынка и тратить при этом значительные ресурсы. Связь между деньгами и инфляцией не играет важной роли в такой монетарной политике. И все же существуют многочисленные факторы риска и негативные аспекты. Центральный банк должен осознавать, что долларизованные экономики не имеют таких же сильных сторон, как недолларизованные экономики. Им свойственен риск влияния импортных цен на розничные и потребительские цены через канал обменного курса, существенная опасность трансграничного распространения инфляции, а уязвимость перед балансовыми эффектами является выше. При гибком обменном курсе издержки могут возрастать в результате балансовых эффектов и повышенного уровня открытости внешним потрясениям. Эти факторы могут привести к быстрой потере качества активов в банковской системе (рост токсичности) и к эффекту домино на местных финансовых рынках и банковской системе в целом. Такие факторы лишают центральные банки важных механизмов контроля над инфляцией.

Примерами успешной дедолларизации и таргетирования инфляции являются Перу, Чили и Израиль. Ключевым фактором успеха монетарной политики Перу был тот факт, что местной власти удалось избавиться от рисков, связанных с иностранной валютой, и минимизировать открытость внешним потрясениям путем содействия дедолларизации на национальном уровне. Чили является примером использования местных гибридных инструментов как средства страхования от риска инфляции в сочетании с политикой таргетирования инфляции центральным банком. Чили удалось увеличить уверенность инвесторов и развить свои финансовые рынки путем использования деривативных инструментов, индексированных к ИПЦ. Это предоставило инвесторам мощный инструмент страхования, а местному правительству и центральному банку больше пространства для маневра без чрезмерной зависимости от резервов иностранной валюты и доходов от экспорта в иностранной валюте. Поощрение домашнего рынка облигаций использовать местную валюту является другим важным средством, дополнительным к инфляционному таргетированию. Израиль является примером успешной борьбы с инфляцией путем эффективной дедолларизации. Начав выпускать долговые обязательства в местной валюте Израиля столкнулся с высшими расходами и растущими процентными ставками. Однако по мере того, как существенно изменялась структура местных долговых обязательств, была сделана попытка снизить процентные ставки и обеспечить ценовую стабильность. Инфляционное таргетирование принесло позитивные результаты, и в конце концов процентные ставки снизились. В качестве поощрения Израиль использовал индексацию к ИПЦ.

Рекомендации Национальному банку и правительству относительно выбора политики

- Для Украины необходимо разработать и применить подход к устойчивой дедолларизации, желательно используя дружественные к рынку методы и развивая местные финансовые рынки (чтобы замедлить долларизацию местного долгового рынка). Жизненно важно сместить ориентацию местных долговых рынков и местных домохозяйств от иностранной валюты на национальную валюту, даже если начальные расходы будут высокими. Необходимо способствовать структурным изменениям суммарного государственного долга, корпоративного долга и долга домохозяйств. Необходимо разработать законодательную базу для введения реальных инструментов страхования в виде деривативов и других гибридных инструментов. Стоит реорганизовать, объединить и провести ребрендинг местных рынков капитала, после чего необходимо обеспечить массовый приход институционных инвесторов.

- Правительство (в лице Министерства финансов) и НБУ должны разработать альтернативные инвестиционные инструменты специально для институционных инвесторов и для корпоративных инвесторов с долгосрочной ориентацией (требующих минимизации рисков). Такими инструментами могут стать индексированные деривативы и инструменты, привязанные к Индексу потребительских цен. В то же время успешное внедрение таких инструментов зависит от проведения пенсионной реформы и развития законодательной базы. Немедленная пенсионная реформа является необходимой для стимулирования структурных изменений в инвестировании долгосрочного капитала путем привлечения пенсионных фондов и с целью облегчения механического фискального давления на государственный бюджет.

- Национальный банк Украины должен взять на себя полную ответственность и подотчётность с целью обеспечения ценовой стабильности, используя политику таргетирования инфляции. Это значит, что публичное обнародование целей и ориентиров должно быть прозрачным, структурированным и объективным. Отклонение от цели необходимо открыто объяснять. НБУ должен эффективно использовать резервные требования и вести банковскую систему к более устойчивому показателю отношения активов в иностранной валюте к обязательствам в иностранной валюте. В то же время регулятор может влиять на монетарную базу национальной валюты.

- С целью минимизации рисков, распространяемых через канал обменного курса, в усилиях должны участвовать многочисленные институции, а не один лишь центральный банк. Критически важным для успешности политики и быстрого внедрения законодательной базы является тесное сотрудничество с Министерством финансов (и Государственным казначейством).

- Необходимо в дальнейшем продвигать приватизацию государственных предприятий. Эффективная распродажа государственных предприятий увеличит общий государственный доход и поможет устранить фискальные неэффективности в государственных финансах. Необходимо решить проблему фискального дефицита НАК «Нефтегаз», приняв меры по реструктуризации и реорганизации (с внедрением новых стандартов корпоративного управления и специальных финансовых «якорей» для наблюдения за эффективностью соответствующих мероприятий). Эти особенные мероприятия необходимо осуществить в коротко- или среднесрочной перспективе, от 12 до 36 месяцев — перед возвращением Украины на международные рынки капитала, согласно Программе расширенного финансирования от МФВ.

Вывод

Украину ожидает длинная дорога, и долларизация представляет собой ряд системных рисков, которые могут сделать эту дорогу тяжелой и опасной. На сегодня фактом есть то, что проблемы девальвации, инфляции и долларизации идут рядом – и на них необходимо отвечать на как можно более глубоком уровне, который представлен полным соблюдением ценовой стабильности и поощрением структурных изменений в деноминации активов и обязательств в сторону национальной валюты. Без необходимого доверия к монетарной политике и без уверенности в национальной валюте и местных долговых рынках эта страна не сможет восстать из пепла прошлого. Сегодня недостаточными являются лишь изменения в экономической, монетарной и фискальной парадигме — необходимой является совсем новая парадигма, которая бы базировалась не только на лучших исторических практиках, но и на системных реформах. Регулирование должно быть честным и прозрачным. Оно не должно навредить развитию финансовых рынков, а должно содействовать развитию прозрачных и эффективных местных рынков, где риски будут учтены объективно и где опасность искривляющего влияния долларизации на ценообразование минимизировано непрямыми способами и верховенством права. Украине сегодня нужна определенность. В этой определенности нуждаются ключевые партнеры, инвесторы и кредиторы.

Примечания

[1] Леви Еяти, Эдуардо. 2006. «Финансовая долларизация». Экономическая политика, ст. 61-118

[2] Патриция Альварес-Плата и Алисия Гарсия-Эрреро, 2007. «Долларизировать или дедолларизировать: последствия для монетарной политики»

[3] Кальво, Гильермо и Карлос Вегх. 1996. «От замещения валюты к долларизации: аспекты анализа и политики», в «Деньги, обменные курсы и производство»

Неделя Национального Банка

Как НБУ Разрушил Ростки Экономического Восстановления Украины в 2011 Году, и Почему не Стоит Делать Этого Снова (Андрей Кириленко, приглашенный профессор финансов, бизнес-школа Имперского колледжа Лондона, профессор финансов в школе менеджмента MIT Sloan)

Налоговая Реформа Сквозь Призму Макроэкономической Стабильности: Взгляд НБУ (Дмитрий Сологуб, заместитель главы Национального банка, Сергей Николайчук, директор департамента монетарной политики и экономического анализа НБУ)

Предостережение

Автор не является сотрудником, не консультирует, не владеет акциями и не получает финансирования ни от одной компании или организации, которая имела бы пользу от этой статьи, а также никак с ними не связан.