Іноді центральні банки припускаються серйозних помилок, знаючи, що припустилися їх, але мало чим можуть цьому зарадити (через тиск політиків). Іноді вони припускаються серйозних помилок, не визнають їх та ще й хизуються цим. Останнє – саме те, що сталося в Україні в 2011 році. Протягом 2011 року балансовий звіт НБУ скоротився на 17,2 відсотки, зокрема обсяг банкнот і монет в обігу зменшився на 13 відсотків. Вчинивши так, НБУ задушив у зародку щойно розпочате економічне відновлення.

Унаслідок світової фінансової кризи центральні банки по всьому світі перетворилися на найбільші, найпотужніші і вкрай прибуткові фінансові установи. І вони дуже намагаються вибратися з цього скрутного положення. Тому що, центробанки — не центри видобування прибутку. Їхнє головне завдання — стримувати інфляцію, водночас слідкуючи за тим, щоб економічне зростання наближалося до рівня свого потенціалу.

У цій статті я стверджую, що в 2011 році Національний Банк України (НБУ) створив дефіцит грошей, в результаті чого інфляція стала нижчою за цільовий показник, а слабке економічне відновлення країни перейшло у масивну рецесію, яка триває і сьогодні. Я також пропоную НБУ не займати жорстку антиінфляційну позицію, поки економічне зростання не повернеться до рівня свого потенціалу.

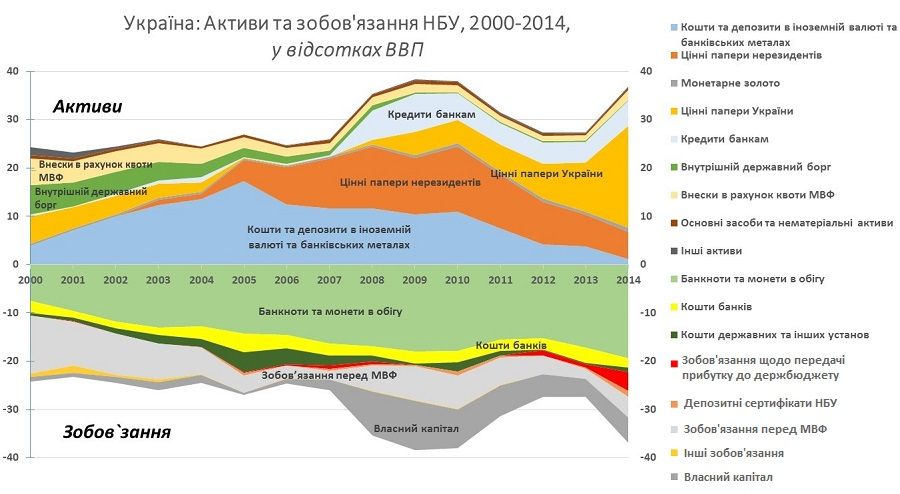

Щоб довести свою точку зору, я перш за все маю пояснити основи функціонування центральних банків. Найкраще почати з так званого «балансового звіту». Як і кожен банк, НБУ має свій балансовий звіт. Він складається з двох частин: активів і зобов’язань. До активів належить те, що НБУ купує: іноземна валюта й золото для резервів, внутрішній урядовий борг, борги комерційних та державних банків тощо. Зобов’язання — це те, чим НБУ сплачує за те, що купує: банкноти й монети в обігу, які центральний банк може «друкувати», гроші, які комерційні та державні банки мусять тримати на депозитах у центральному банку, гроші, які зберігають у центральному банку урядові структури, гроші міжнародних організацій на кшталт МВФ, а також власні боргові зобов’язання, зокрема депозитні сертифікати НБУ тощо.

Щороку НБУ публікує річний звіт, у якому оприлюднює інформацію про свої активи й зобов’язання. У наведеному нижче графіку підсумовано балансовий звіт НБУ за останні 15 років — зведений із щорічних звітів і масштабований за номінальним щорічним ВВП країни, вирахуваним Державною службою статистики України. З ілюстративною метою активи показані як позитивні числа («купівля»), а зобов’язання — як негативні числа («сплата»).

На цьому графіку ми бачимо, що активи й зобов’язання центрального банку розширюються й скорочуються з року в рік у залежності від змін макроекономічної політики й умов. Якщо центральний банк хоче використати свій баланс для стимулювання економічної діяльності, наприклад, після кризи, він може зробити це трьома способами: накачати ринок додатковими надрукованими грошима; дозволити комерційним банкам зберігати менше грошей на рахунках центробанку (таким чином банки зможуть використати більше грошей); або ж продавати менше цінних паперів центробанку фінансовому сектору (це також залишає більше грошей у розпорядженні фінансового сектора).

Протягом 2008-2009 років, після того, як світова фінансова криза серйозно похитнула українську економіку, НБУ саме так і вчинив: кількість банкнот і монет в обігу зросла, обсяг грошей комерційних банків на рахунках центробанку зменшився, і продажі депозитних сертифікатів центробанку упали. Приміром, у 2008-2009 роках НБУ збільшив обсяг банкнот і монет в обігу з 16,3 відсотків ВВП наприкінці 2007-го до 18 відсотків ВВП наприкінці 2009-го — тобто загалом на 10,4 відсотки. Провівши ці балансові операції, НБУ, фактично, здійснив «грошове стимулювання» економіки. «Грошове стимулювання» працює, якщо достатній обсяг додаткових грошей зрештою інвестується в реальні економічні проекти, запропоновані банкам різними підприємствами.

Перш ніж ми поглянемо на ситуацію з українськими підприємствами, слід зазначити, що з незрозумілих причин протягом 2011 року НБУ зменшив обсяг банкнот і монет в обігу на 13 відсотків — з 17,9 відсотків ВВП наприкінці 2010-го до 15,5 відсотків ВВП наприкінці 2011-го. Зменшення на 13 відсотків обсягу банкнот і монет, що циркулюють в економіці, впродовж лише одного року — це дуже значна подія. Зменшення балансового звіту центрального банку такого масштабу може бути виправданим у випадку «перегріву» економіки або формування у фінансовому секторі «бульбашки» активів (нерухомість, окремі види цінних паперів, деякі інвестиційні проекти тощо). Щоб зрозуміти, чи йшлося про перегрів економіки, погляньмо на ситуацію з підприємствами.

Для того щоб залишатися незбитковими, підприємства мають отримувати від своєї діяльності як мінімум достатньо грошей для того, щоб сплачувати відсотки банкам і податки уряду. У регулярних звітах підприємств урядам і акціонерам така економічна життєздатність проходить під назвою фінансовий результат від звичайної діяльності до оподаткування.

Фінансовий результат підприємств від звичайної діяльності до оподаткування по економіці в цілому та по основних ії секторах, розрахований Державною Службою Статистики, і масштабований до номінального ВВП — на графіках нижче.

Із наведених вище графіків зрозуміло, що впродовж кількох останніх років цілі сектори економіки отримували негативні або незначні прибутки і цe до сплати відсотків банкам і податків уряду.

Ці графіки, між іншим, слід показувати власникам облігацій зовнішніх державних позик України як доказ номер один, що держава насправді зараз не має економічних можливостей їх повернути. Такий тривалий період негативних або низьких операційних прибутків не схожий на тимчасове явище, і ситуація навряд чи покращиться найближчим часом. Здається, Україна застрягла між індустріальним, заснованим на дешевих ресурсах минулим, і постіндустріальним, заснованим на необхідніх інноваціях майбутнім. Щоб допомогти Україні вибратися з цього економічного глухого кута, слід полегшити ношу її зовнішнього державного боргу.

А тепер повернімося до підприємств. Для підприємств один із способів лишитися на плаву, незважаючи на те, спираються вони на ресурси чи інновації, — це підняти ціни на продукцію, яку вони продають один одному та кінцевим споживачам. Якщо підняття цін достатньо масштабні, це відображається у динаміці інфляції цін виробників чи споживачів. Динаміка індексів цін виробників та споживачів, підрахована Державною службою статистики України, наведена нижче.

А зараз ми майже підійшли до замкнутого кола. Центральні банки, зокрема НБУ, уповноважені законодавством підтримувати «стабільність національної валюти», щоб підприємства й індивідуальні особи продовжували використовувати національну валюту, а не переходили на іноземну. Стабільність валюти зазвичай оцінюється інфляцією внутрішніх цін. Низька й стабільна інфляція цін означає, що національна валюта — у випадку України, гривня — є стабільною; висока й нестабільна інфляція вказує на нестабільність валюти. Ще одним показником стабільності валюти є її обмінний курс відносно, наприклад, американського долару. Утім, якщо обмінний курс фіксований або суворо контрольований, як це було в Україні, нестабільність національної валюти може непомітно накопичуватися протягом тривалого часу, аж поки зненацька не проявиться у вигляді девальвації, що, кінець кінцем, призведе до стрибку внутрішньої інфляції.

Отже, центробанки уповноважені утримувати інфляцію на низькому й стабільному рівнях, але у багатьох країнах, зокрема в Україні, завданням центробанку є також підтримка економічного зростання. Монетарна політика — це як замикання цього кола. З одного боку, центробанк повинен випускати більше грошей, направляти їх комерційним банкам і іноді навіть «заохочувати» банки кредитувати підприємства. У свою чергу, підприємства мають заробляти достатньо для сплати відсотків і податків, тож вони змушені хоча б дещо підвищувати ціни, що буде відображатися у вигляді інфляції й змусить центробанк скоротити обсяг грошей, що надходять банкам тощо.

Центробанки по всьому світу увесь час намагаються утримувати цей цикл замкненим. Більш того, центробанки мають утримувати свої фінансові системи в здоровому стані; реагувати на впливи світової економіки на національну економіку; а також пильно відслідковувати ефекти фінансових інновацій, зокрема нових інструментів, торговельних практик та платіжних систем.

Це непроста робота, і для її якнайкращого виконання центробанки збирають якомога більше інформації, залучають найкращі мозки економістів і статистиків та використовують обладнання для обробки цих даних. Економічні департаменти найбільших центробанків світу перевищують навіть економічні факультети провідних університетів. Але, незважаючи на наявність фахівців, інформації й обладнання, центробанки все одно весь час помиляються.

Іноді центральні банки припускаються серйозних помилок, знаючи, що припустилися їх, але мало чим можуть цьому зарадити (через тиск політиків). Іноді вони припускаються серйозних помилок, не визнають їх та ще й хизуються цим. Останнє – саме те, що сталося в Україні в 2011 році.

То що ж усе-таки сталося в 2011-му? Погляньмо на балансовий звіт НБУ. Протягом 2011 року він скоротився на 17,2 відсотки, зокрема обсяг банкнот і монет в обігу зменшився на 13 відсотків.

Вчинивши так, НБУ задушив у зародку щойно розпочате економічне відновлення. Одного погляду на показники фінансового результату підприємств вистачить, щоб зрозуміти, що після невеликого позитивного стрибка у прибутках підприємств у 2010-2011 роках, прибутки скрізь впали. Негативні прибутки означають, що підприємства змушені залучати інші кошти (приміром, готівку, яку вони збиралися використати на розширення своєї діяльності) для сплати відсотків і податків. Якщо так триває кілька років, що й сталося в Україні, проблеми накопичуються — банки обтяжуються проблемними кредитами підприємств, внаслідок чого уряд отримує менше податків, а підприємства виходять із бізнесу і змушені звільняти людей.

Яким же чином НБУ завдав шкоди економіці в 2011-му? Для боротьби з інфляцією він ускладнив доступ до наявних в економіці грошей. У своєму річному звіті за 2011 рік НБУ гордо повідомляє, що йому успішно вдалося знизити інфляцію до історично низького рівня. Цитую:

«Ми забезпечили стабільність грошової одиниці. За підсумками 2011 року споживча інфляція в Україні становила лише 4.6%. Це рекордно низькі цифри, дуже важливі як для інвесторів, так і для населення нашої держави. Більш низький показник інфляції порівняно з прогнозованим Урядом на 2011 рік (8.9%) забезпечив значну економію реальних доходів населення та збереження вартості їхніх заощаджень і створив підґрунтя для подальших сприятливих зрушень в макро-економічній сфері та на фінансовому ринку.

Відтепер наше головне завдання – стабілізувати разом з Урядом темпи інфляції на низькому рівні та досягти такого стану, коли темпи інфляції суттєво не впливають на інвестиційні рішення суб’єктів економічної діяльності.»

Так, зменшення балансу центробанку через велике скорочення банкнот і монет в економіці значно знизило інфляцію. Але водночас це підірвало економічну діяльність.

Для чого було НБУ це робити? Один варіант (і це ще м’яке пояснення) полягає в тому, що НБУ недооцінив силу економічного зростання. НБУ подумав, що економіка на непохитному шляху до відновлення, і саме час приборкати ціни. То була велика помилка. Про це свідчать численні економічні показники, зокрема застійна ситуація з прибутками підприємств і цінами активів, однак НБУ продовжував затягувати пояси аж до кінця 2013 року. Лише примусове зміщення керівництва НБУ на початку 2014-го змінило цю політику, але було запізно. В економіці панує стійкий масовий спад.

Який же урок випливає із цього всього для керівництва НБУ? Будь ласка, не починайте боротися з інфляцією занадто рано. А якщо вже почали, то не боріться з нею занадто агресивно. Так, я знаю, що це звучить погано, і так, за програмою МФВ, НБУ має почати знижувати інфляцію у майбутньому. Нехай це станеться не в 2015, і навіть не в 2016 чи наступних роках аж до того, як економіка піде на поправку, а прибутки підприємств повсюдно почнуть зростати. Я переконаний, що інфляція виробничих цін у розмірі 1-1,5 відсотків на місяць — то цілком прийнятний показник на найближче майбутнє. Якщо це означає, що обсяг банкнот і монет в обігу зросте до 20 відсотків ВВП, так тому й бути. Головне завдання на сьогодні — досягти пожвавлення економіки.

Змусити українську зруйновану економіку розвиватися — нелегке завдання. В економіці країни існують колосальні структурні проблеми — значна частка її зростання надходить від заснованих на ресурсах проектів, які працюють на старому обладнанні й за рахунок дешевої робочої сили. Серйозні проблеми існують і в банківській системі — проблемні кредити, бажання купувати цінні папери центробанку, а не кредитувати підприємства. Існує чимало проблем із фінансуванням уряду та його політ-проектів, зокрема чергових виборчих кампаній та державних монополій. Щоб задовольнити фінансові потреби уряду, НБУ з рока в рік купує державні облігації й передає уряду «прибутки».

Окрім того, у країні триває військовий конфлікт, розруха, є внутрішньо переміщені особи, про яких треба дбати. Для вирішення всіх цих проблем конче необхідне стійке зростання національної економіки. Політика НБУ, яка почалася в 2011 році й продовжилася в 2013-му, призвела до втрати людських життів, страждання й колосального та тривалого руйнування цінностей. Я сподіваюся, що цей урок вивчено, і що стратегія занадто швидкого скорочення грошової маси не повториться найближчим часом.

У статті викладена моя особиста точка зору. Я не пов’язаний із НБУ в жодній офіційній якості. У мене немає жодних фінансових чи бізнес-інтересів, пов’язаних з Україною. Я не отримав жодної винагороди за цю статтю.

Я щиро вдячний Тетяні Тищук за роботу з даними та підготовку графіків.

Примітки:

- У цій статті увага зосереджена на балансовому звіті, однак, звісно, існує таке поняття, як позабалансові статті. Наразі ми залишимо їх поза нашою увагою, однак нещодавні угоди про своп з Народним банком Китаю обсягом близько 2,4 мільярди доларів США і своп з Ріксбанком Швеції на ще 500 мільонів доларів США, свідчить про те, що НБУ не відмовляється від значних позабалансових статей.

- Номінальні показники ВВП вирахувані Державною службою статистики України згідно з Системою національних рахунків 2008 року, міжнародним стандартом обчислення національних рахунків. Інформація про номінальний ВВП за 2000-2013 роки включає дані про Крим і Севастополь, однак ці дані виключені з номінального ВВП за 2014 рік.

- По деяких секторах, інформація про фінансовий результат підприємств від звичайної діяльності до оподаткування надана Державною Службою Статистики починаючі з 2001 року.

Матеріал вперше був опублікований на сайті Huffington Post

Застереження

Автор не є співробітником, не консультує, не володіє акціями та не отримує фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний