Зі свого поста йде Валерія Гонтарева, центробанкір, на час головування якої припали безумовно історичні події для економіки України. Вона прийшла на посаду після президентських виборів у червні 2014 року, у період жорстких викликів для Національного банку. Ця стаття – спроба прослідкувати, як центробанк відповідав на ці виклики, коротко викласти історію монетарної та курсової політики у знаковий для України період. Ми навмисне не фокусуємося на питанні ліквідації банків та змін у системі пруденційного нагляду, бо це споріднена, але окрема сфера діяльності центробанку.

Щоб мати зовнішній орієнтир (хоча й недосконалий [1] ) та відповідний фон для опису монетарної та валютної політики Валерії Гонтаревої, ми порівнюємо дії НБУ із діями центробанку Росії. Ми обрали Росію для порівняння, бо центральні банки обох країн стикнулись із подібними викликами: критичне скорочення експорту товарів обох країн через падіння на сировинних ринках (руди та сталі для України, нафти для Росії) та відплив іноземного капіталу (Україна – через війну на Сході, анексію Криму і внутрішньополітичну кризу, Росія – через міжнародні санкції). Хоча можливості Росії відповідати на кризові фактори були більшими за українські, а втрати економіки України від війни та анексії значно суттєвішими за ефект від санкцій, в результаті кризи і гривня, і рубль втратили проти долара більше половини своєї вартості за дуже обмежений проміжок часу.

Чи можна говорити, що політика українського центробанку була досить успішною, наскільки це взагалі було можливо в тих умовах?

Кризові фактори та можливості центробанків

Після глибокої політичної кризи на початку 2014 року Україна стала об’єктом зовнішньої агресії. Вона зіштовхнулася не лише із анексією Криму, війною на своїй території, закриттям російського ринку та масштабним неконтрольованим відпливом капіталу, але й із обвалом на сировинних ринках. Ці фактори призвели до падіння ВВП та надходжень від експорту і глибокої валютної кризи. Нова керівна команда центрального банку, набрана переважно з людей, які працювали в приватному секторі, мала блискавично реагувати на виклики. Та працювати, що називається «з коліс», зважаючи не лише на економічні фактори, але й на військову агресію та серйозні політичні ризики після революційної зміни правлячих еліт

“Багата” спадщина

Економічні проблеми України не з’явилися “нізвідки”. Більшість кризових факторів та наявних в уряду і центробанку важелів були наслідками перебігу економічної історії та політик українських керманичів. Від часу кризи 2008-2009 років в Україні накопичувався дефіцит поточного рахунку платіжного балансу (до катастрофічних 9% ВВП або $16,5 млрд у 2013 році). Він не був достатньою мірою компенсований припливом інвестицій чи нових зовнішніх запозичень, і це створювало девальваційний тиск на гривню. При цьому НБУ та Мінфін, контрольовані по суті з одного кабінету, утримували курс гривні фіксованим до долара, «спалюючи» зовнішні резерви та залучаючи мільярдні доларові зовнішні борги.

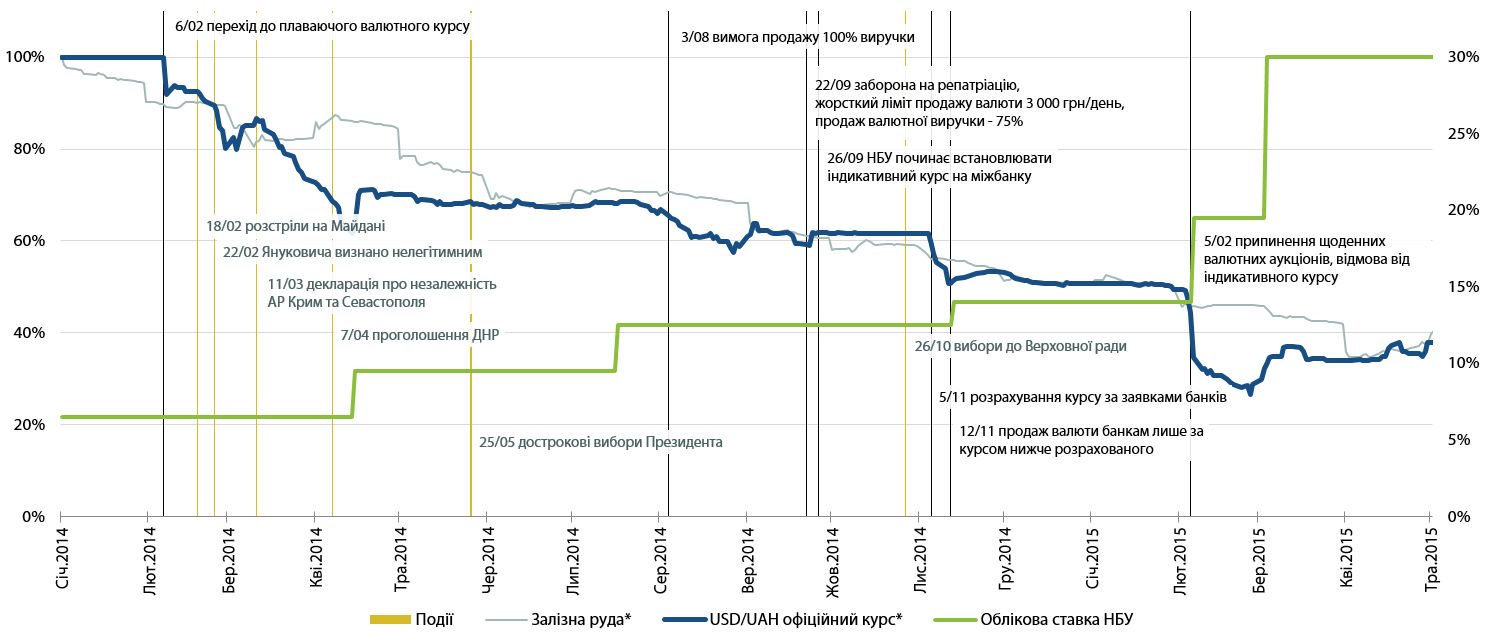

А поки Україна втримувала курс гривні до долара фіксованим в умовах відкритої економіки, породжуючи величезні дисбаланси в зовнішній торгівлі, фінансовому секторі, економічній мотивації громадян та компаній, Росія іще задовго до 2014 року притримувалася політики більш гнучкого курсу[2] , дозволяючи рублю ревальвацію та девальвацію (Рисунки 1 та 2).

Рисунок 1. Платіжний баланс України та офіційний курс гривні у 2005-2016 роках

* Для зручності порівняння показано нормалізовані середньорічні дані курсу валюти: відношення до курсу 2005 року.

Джерело: НБУ

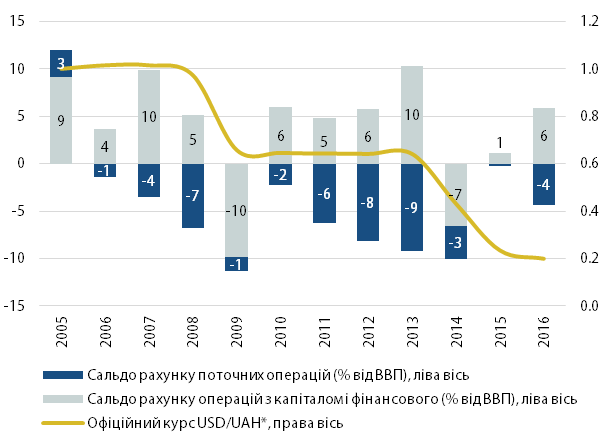

Рисунок 2. Платіжний баланс Росії та офіційний курс рубля у 2005-2016 роках

* Для зручності порівняння показано нормалізовані середньорічні дані курсу валюти: відношення до курсу 2005 року.

Джерело: ЦБР

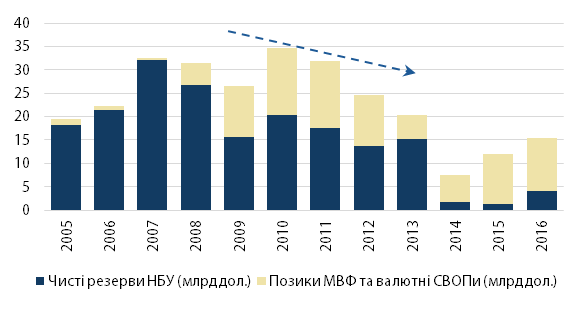

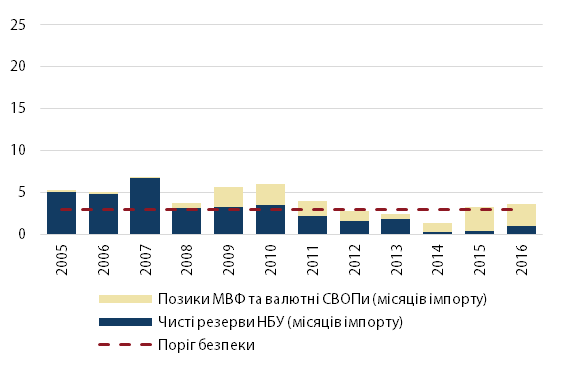

В результаті на підтримку курсу Україна у 2010-2013 роках «спалила» близько половини валютних резервів, і в кінці 2013 року вони становили 20 млрд доларів – лише 35% короткострокового боргу та 2,5 місяців імпорту (Рисунки 3 та 4). [3] Потрібні були додаткові зовнішні запозичення; а оскільки можливостей для подальших запозичень на зовнішньому ринку для уряду не залишилося, з’явилися 3 млрд доларів кредиту («єврооблігацій») від Росії, але ситуацію вони не врятували [4].

До кризи у лютому 2014 року (коли на пост голови НБУ вступив Степан Кубів) Україна підійшла із валютними резервами вже у $15,5 млрд. Валерія Гонтарева прийняла Нацбанк у червні 2014 року із резервами 17 млрд доларів, після того, як МВФ перерахував Україні у травні перший транш кредиту у 3,2 млрд доларів (Рисунок 3). При цьому, у 2014 році Нафтогазу потрібно було 2,8 млрд доларів на оплату імпортованого з Росії за 2013 рік газу[5] та 1,7 млрд доларів були необхідні на виплату єврооблігацій 2009 року випуску. Крім того компанії треба було купувати валюту на оплату імпортного газу на поточні потреби. Зрозуміло, що можливості центробанку із утримування курсу гривні були обмеженими.

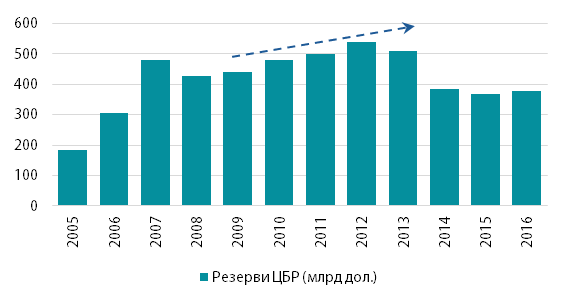

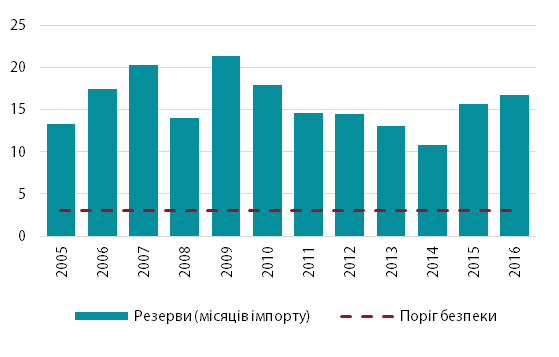

Росія, завдяки росту світових цін на нафту, стабільному профіциту зовнішньої торгівлі, на початок 2014 року мала у резервах 500 млрд доларів[6] (Рисунок 4): її резерви покривали 250% короткострокового зовнішнього боргу та 13 місяців імпорту[7]. Маючи великі резерви та необмежений вплив на підконтрольні гігантські корпорації[8] та банки-монополісти, Кремль мав набагато більше простору для маневру в кризових умовах, ніж українська влада.

Рисунок 3. Валютні резерви України

* подано розмір резервів станом на кінець року

Джерела: НБУ. МВФ, оцінки Dragon Capital

Рисунок 4. Валютні резерви Росії

* подано розмір резервів станом на кінець року

Джерело: ЦБР

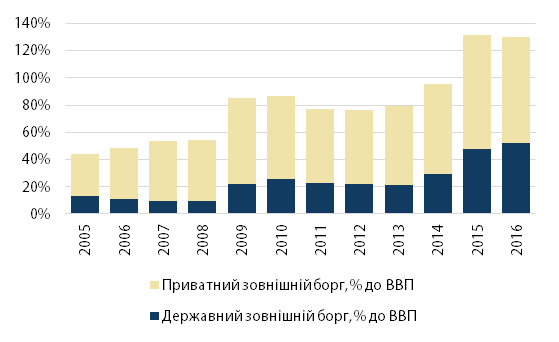

Але проблеми України були набагато глибшими. Безконтрольне нарощування державного боргу у 2008-2013 роках довело державний і гарантований державою валютний борг до 43,8 млрд доларів або 24,4% від ВВП у кінці 2013 року (державний та гарантований борг). Девальвація гривні стала за таких умов сильним ударом по платоспроможності нашої держави. Саме девальвація та пов’язані із нею фіскальна криза змусила Україну провести у 2015 році реструктуризацію єврооблігацій, в результаті якої було досягнуто згоди комітету кредиторів на списання п’ятої частини боргу та перенесення виплат за тілом кредитів на 4 роки.

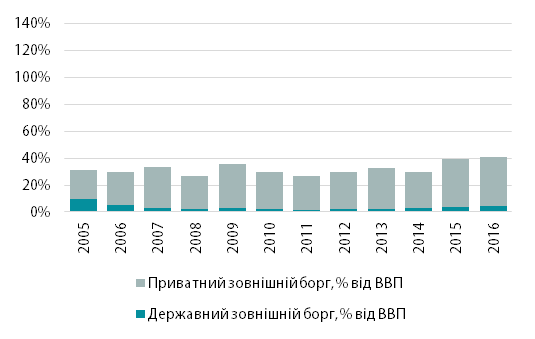

Загальний зовнішній борг Росії відносно ВВП був невеликий: наприкінці 2013 року він становив 33% ВВП (Рисунок 6), і нагальних проблем із його виплатою не було.

Рисунок 5. Динаміка зовнішнього українського боргу

* подано розмір боргу станом на кінець року

Джерело: Міністерство фінансів України

Рисунок 6. Динаміка зовнішнього російського боргу

* подано розмір боргу станом на кінець року

Джерело: ЦБР

Криза платіжного балансу 2014-2015 років

Україна у 2014 році втратила території, які забезпечували велику частку валової доданої вартості та експорту[9]. Втеча капіталів родини Януковича та їх прибічників посилили цей удар. Про нові інвестиції з-за кордону чи запозичення на ринках не могло бути й мови через високу економічну та політичну невизначеність.

Якщо по фінансовому рахунку платіжного балансу України вдарила війна та накопичені раніше дисбаланси, то Росія потерпала від санкцій Заходу: приплив прямих інвестицій до Росії скоротився вдесятеро за 2 роки. Іноземне фінансування стало важко отримати навіть тим фірмам і банкам, які не підпадали під санкції, оскільки західні банки побоювались, що погіршення економічної ситуації в Росії або потенційні подальші санкції призведуть до майбутніх збитків.[10]

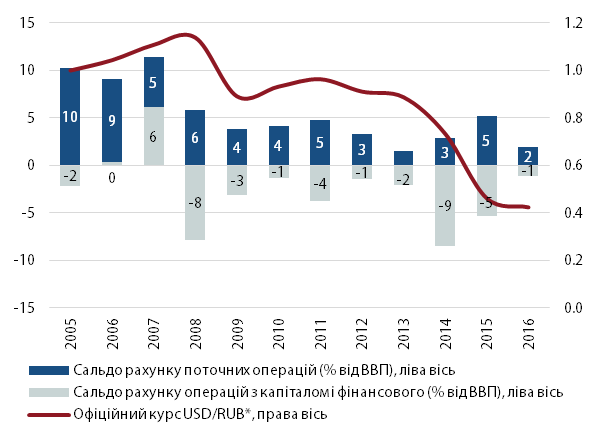

Кожна політична подія помітно відбивалася на курсах національних валют (Рисунки 7, 8). Крім політичних факторів та війни, ситуацію суттєво погіршила кон’юнктура на світових ринках. Перед кризою третину експорту України займали позиції, пов’язані із рудою та металами, а у Росії більше половини експорту було пов’язано із нафтою, нафтопродуктами та газом. Обидва сировинні ринки у 2014 році стрімко обвалилися. В цілому, падіння світових цін на сировину відбилося на валютах усіх сировинно-залежних країн.

Рис. 7, 8. Вплив політичних подій та дій центробанків на коливання курсу валют Росії та України у 2014-2015 роках

* чорні лінії відповідають діям центробанків, жовті – політичним подіям

Джерела: НБУ, ЦБР.

Сумарний відплив капіталу з України за поточним та фінансовим рахунками платіжного балансу склав у 2014 році 13,3 млрд доларів або 10,1% ВВП. Центробанк міг протиставити цьому цунамі лише жорсткі адміністративні обмеження та програму співпраці із МВФ, яка стала останнім порятунком для економіки країни. Чистий приплив прямих інвестицій у 2014 році знизився вп’ятеро – з 4,5 до майже 1 млрд доларів, проте в 2015 році піднявся знову до 3 млрд доларів (3,4% від ВВП) – але тільки завдяки “примусовій” докапіталізації іноземних банків, інвестиції в інші сектори залишалися мінімальними.

Росія за 2014 рік втратила 8 млрд доларів сумарно за поточним та фінансовим рахунками платіжного балансу. Але по відношенню до розміру економіки, набагато більшої за українську, відплив склав не так багато – лише 0,4% ВВП. Приплив прямих іноземних інвестицій зменшився вдесятеро протягом 2014-2015 років – у 2015 вони склали 6,5 млрд доларів (0,04% від ВВП).

І Росія, і Україна у відповідь на кризовий стан платіжного балансу продавали валюту з резервів. Україна додатково мала навантаження по зобов’язаннях Нафтогазу: треба було погасити єврооблігації, сплатити Росії борг за природний газ та забезпечити кошти на купівлю газу на наступний сезон. Україна була змушена запровадити «драконівські» валютні обмеження. І Україна, і Росія підвищили процентні ставки (хоча й різною мірою), щоб підтримати курси валют. Та у обох випадках валюти країн девальвували (Таблиця 1).

Таблиця 1. Деякі показники валютного ринку України та Росії

| Показник | Одиниці виміру | Україна (2014-2016) | Росія (2014-2016) | ||||

| 2014 | 2015 | 2016 | 2014 | 2015 | 2016 | ||

| Сальдо поточного рахунку платіжного балансу | млрд дол. | -4,5 | -0,2 | -3,8 | 57,5 | 69,0 | 25,0 |

| % ВВП | -3,5 | -0,2 | -4,3 | 2,8 | 5,2 | 2,0 | |

| Сальдо капітального та фінансового рахунків платіжного балансу | млрд дол. | 9,1 | -0,6 | 5,1 | -173,1 | -70,3 | -13,9 |

| % ВВП | 6,6 | -1,1 | 5,9 | -8,5 | -5,3 | -1,1 | |

| Валютні резерви

(2014 – початок року /2015 – мінімальний рівень / 2016 – кінець року) |

млрд дол. | 20,4 | 5,3 | 15,5 | 509,6 | 351,7 | 379,1 |

| місяців імпорту | 2,4 | 1,0 | 3,6 | 24,3 | 9,8 | 16,7 | |

| Обсяги валютних інтервенцій | млрд дол. | -9,2[11] | -0,2 | 1,6 | -83,1 | 7,2 | 0,0 |

| місяців імпорту | -1,5 | 0,0 | 0,4 | -2,3 | 0,3 | 0,0 | |

| Процентна ставка центробанку

(2014 – початок року /2015 – максимальна ставка / 2016 – кінець року) |

% | 6,5% | 30% | 14% | 5,5% | 17% | 10% |

| Девальвація курсу національної валюти до долара за 3 роки | % | 67% | 58% | ||||

| Зниження ціни головного експортного товару за 3 роки | % | 41% | 46% | ||||

Джерело: НБУ, ЦБР

«Валютна» історія України у 2014-2017 роках: політика та економіка

Для українського центробанку фактори прийняття рішень в монетарній політиці не обмежувалися економічними. Якщо російський центробанк, продавши певну кількість валюти з резервів, досить швидко дозволив рублю девальвувати, то НБУ тримався через силу. Спочатку Степан Кубів, а потім Валерія Гонтарева намагалися утримати курс гривні за рахунок продажу резервів та запровадження адміністративних обмежень під впливом політичних чинників. Якщо орієнтиром для Степана Кубіва (на його каденцію припав відплив коштів “старої еліти”, анексія Криму та початок війни) були вибори Президента у травні 2014, то Валерія Гонтарева (на її каденцію припали найбільш гарячі бойові дії та обвал світових сировинних ринків) намагалася утримати гривню від падіння як мінімум до парламентських виборів, що були заплановані на 25 жовтня 2014 року.

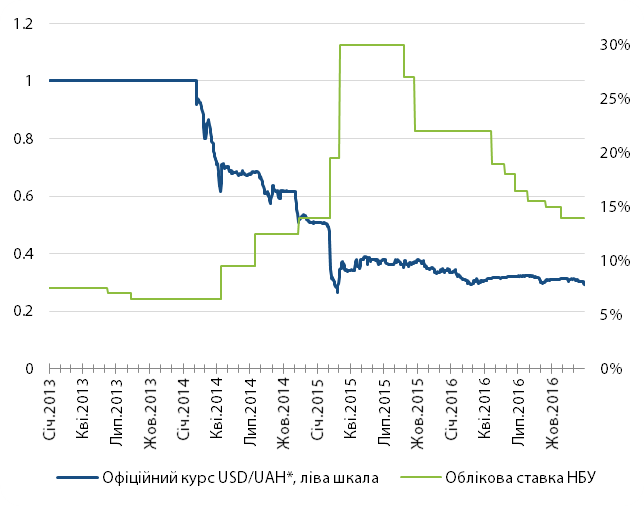

До президентських виборів навесні 2014 року, хоча курс гривні намагалися стабілізувати, об’єктивні обставини виявилися непереборними, і навіть програма з МВФ не змогла нівелювати негатив: гривня послабилася із 7,99 грн/долар у 2013 році до 11-12 грн/долар напередодні виборів. Коли ж вибори минули й політичний ризик знизився, важким тягарем залишався фактор катастрофічного для України падіння цін на сировинні товари, закриття російського ринку та ескалація воєнних дій на Донбасі. Нацбанк дуже обережно підвищував облікову ставку (з 9,5% у травні до 12,5%, а потім до 14% у листопаді), але активно продавав валюту з резервів (у тому числі Нафтогазу, див. Таблицю 2), та утримував офіційний курс.

Також були введені суворі обмеження на купівлю іноземної валюти на міжбанківському валютному ринку України та її перерахування за кордон за окремими операціями; купівлю уповноваженими банками іноземної валюти за дорученням юридичних осіб та фізичних осіб-підприємців, навіть для виведення дивідендів та імпортних операцій; утримування валютної виручки та валюти на рахунках підприємств; видачу готівкових коштів населенню з рахунків у банках. Внаслідок обмежень з літа 2014 року почав помітно розвиватися «чорний» ринок продажу готівкової валюти, котрий за оцінками у 2015 році перевищував офіційний у 18 разів[12]. Про це опосередковано свідчить також зростання кількості обмінних пунктів та поява сайтів із неофіційними оголошеннями про купівлю-продаж валюти.

При цьому повного тимчасового мораторію на зняття коштів (як під час Помаранчевої революції) запроваджено не було, гривневі депозити населення з банків перетікали на валютний ринок, і НБУ довелося перекривати цей відплив наданням банкам рефінансування. У 2014 році обсяги рефінансування складали 115 млрд гривень, у 2015 – 17 млрд (кредити, що видавалися на строк більше 30 днів). Існує багато критики щодо рефінансування банків – «Дельта» (котрий досі винен 8 млрд гривень), «Надра» (9,8 млрд гривень), «Хрещатик» та інших – котрі отримували рефінансування, та все ж були визнані неплатоспроможними. Зі 132 млрд гривень рефінансу, виданого у 2014-2015 роках, близько третини коштів (36%) було видано загалом таким банкам. Щоб оцінити, наскільки це багато і наскільки влучно було рефінансовано банки, потрібен окремий аналіз.

До жовтня 2014 року гривня підійшла на позначці 12,95 грн/долар, а резерви скоротилися із 17,9 млрд доларів у травні до 12,5 млрд доларів у кінці жовтня 2014 року, незважаючи на підтримку МВФ (зокрема у березні-жовтні МВФ надав позики на суму 4,6 млрд доларів). Країна пройшла вибори до Верховної Ради, і тиждень після виборів курс тримався на самих лише інтервенціях НБУ. Коли курс «відпустили», він швидко досяг 15 грн/долар. Резерви Нацбанку танули, знизившись до 5,6 млрд доларів станом на лютий 2015 року після розрахунків за боргами Нафтогазу.

Таблиця 2. Окремі фактори зміни резервів НБУ у 2014-2015 роках

| Фактор | 2014 | 2015 |

| Чисте погашення / нарощення боргу | -5,9 | 5,1 |

| у т.ч. | ||

| перед МВФ | 0,9 | 5,1 |

| борг Нафтогазу | -3,1 | 0,0 |

| Чисті інтервенції | -9,2 | -0,2 |

| у т.ч. | ||

| продаж валюти для Нафтогазу | -5,5 | -1,5 |

| Інше | 2,2 | -0,5 |

| Зміна за рік | -12,9 | 4,4 |

Лише тоді НБУ пішов на радикальний крок і відпустив гривню та дозволив їй девальвувати буквально за день 5 лютого із 16 грн/долар до 25 грн/долар, одночасно підвищивши облікову ставку із 14% до 19,5%, а потім до 30% у березні 2015 року. До цього моменту підвищення ставки були дуже обережними і видавалися здійсненими значно пізніше, ніж цього вимагали обставини (наприклад, вперше у 2014 році ставку було збільшено у квітні – за 2 місяці опісля загострення подій на Майдані і втечі Януковича, за місяць після підписання декларації про незалежність Криму, див. Рисунок 10).

У 2016 році інфляція знизилася до 12,4% порівняно із 43,3% у 2015, а економіка почала обережне зростання. Нацбанку вдалося наростити валютні резерви до 15,5 млрд доларів у кінці 2016 року, гривня стабілізувалася із лютого 2016 року в коридорі 25-28 грн/долар. Процентну ставку було знижено із пікових 30% до 22% восени 2015 року, а потім поступово до поточних 13%. Валютні обмеження Нацбанк, хоча й дуже повільно, але почав послаблювати.

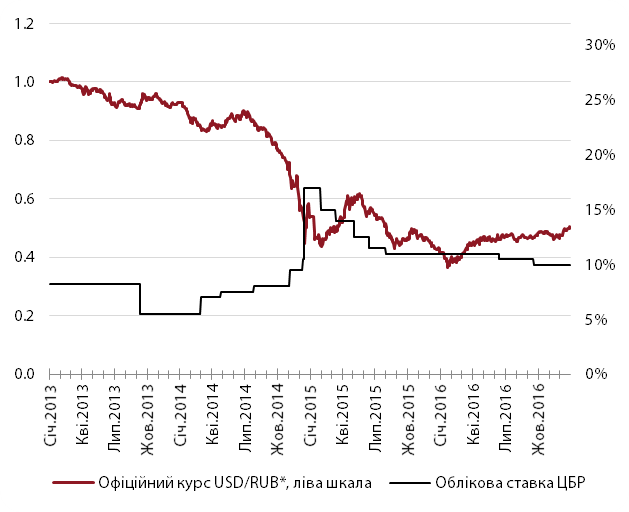

До речі, схожою, але дещо м’якшою завдяки більш сприятливим умовам була політика процентних ставок Центробанку Росії (Рисунки 9 та 10). Ставки було підвищено раніше (пост-фактум видається, що набагато більш вчасно, ніж в Україні). У 2014 році відбувся поступовий перехід від режиму керованого плавання валюти до вільного курсоутворення, а обмеження на валютні операції у Росії не впроваджували й обійшлися наполегливим проханням Кремля[13] до найбільших експортерів не затримувати валюту за кордоном та не тримати валютні залишки на рахунках. Зважаючи на ступінь контролю держави над економікою, таке “вмовляння” замінило формальні обмеження.

Рис. 9. Динаміка валютного курсу та облікової ставки НБУ у 2013 – 1 пол. 2016

* Для зручності порівняння показано нормалізовані дані курсу валюти: відношення до курсу валюти станом на 1.01.2013.

Рис. 10. Динаміка валютного курсу та облікової ставки ЦБР у 2013 – 1 пол. 2016

* Для зручності порівняння показано нормалізовані середньорічні дані курсу валюти: відношення до курсу валюти станом на 1.01.2013.

Джерело: ЦБР

Висновки та побажання на майбутнє

Таким чином, найнебезпечніший етап кризи українська валюта пройшла, і ми вважаємо це успіхом, адже могло би бути набагато гірше. Високі процентні ставки, серйозні валютні обмеження та безпрецедентне за масштабами очищення банківської системи вдарили по бізнесу і стали дуже болючими ліками для економіки.

Валерія Гонтарева, нехай вимушено, але стала першим українським центробанкіром, який відмовився від шкідливої практики фіксованого курсу, та ініціював перехід до політики інфляційного таргетування. Ситуація, в котрій опинилася Україна, вимагала прийняття й інших жорстких та політично складних рішень. В результаті спільного позитивного впливу жорсткої фіскальної політики Міністерства фінансів, монетарної політики НБУ, виконання ряду умов програми МВФ урядом та відновлення цін на сировину врешті-решт українська економіка та валюта стабілізувалися.

Монетарна політика – не точна наука, тому суперечки довкола українських рішень можуть точитися в академічних та експертних колах іще довго, і не лише серед українських фахівців. Можна говорити про те, що ці гіркі ліки можна було б давати в меншій концентрації або в інший час, що валютна лібералізація мала би бути проведена швидшими темпами як мінімум в частині торговельних операцій для забезпечення підтримки експортерів, дискутувати щодо рівня процентних ставок, який був би достатнім для зупинення падіння гривні, а також зауважити, що за нормальної геополітичної ситуації президентські чи парламентські вибори точно не мають бути орієнтирами для монетарної політики центробанку. Але так чи інакше якихось якісно інших ліків просто не існувало, і в цьому сходяться і світові, і українські експерти. В ідеалі інші органи влади (включаючи податківців, митників, правоохоронців та суди) під час криз також мають брати на себе відповідальність за економічну стабільність, забезпечуючи якомога сприятливіше бізнес-середовище, але у випадку України цього, на жаль, не сталося.

У квітні 2017 року Валерія Гонтарева написала заяву на звільнення, 10 травня її останній робочий день. Вже у травні на її місце може прийти новий голова центробанку. Центр економічної стратегії хотів би бачити загальний напрямок монетарної політики НБУ у майбутньому незмінним. Йдеться про такі основні завдання:

- Втримати політику інфляційного таргетування на противагу добре знаній в Україні політиці фіксованого обмінного курсу. Не можна допускати накопичення нових дисбалансів поточного рахунку платіжного балансу, особливо поки рівновага хитка, а резервів замало, щоб покрити імпорт та короткострокові борги держави.

- Утриматися від видачі рефінансування та «монетарного стимулювання» окремих галузей чи підприємств під політичним тиском. Цей ризик є одним із найбільш небезпечних для сталого розвитку та довгострокової стабільності країни.

- Продовжити валютну лібералізацію, в перспективі зробивши гривню вільно конвертованою. Це вимагатиме реформ не лише з боку НБУ – інвестиційна привабливість країни, яка є передумовою припливу капіталу, вимагає рішучого реформування судів, правоохоронних органів, митниці та податкової адміністрації, а також належного ставлення до інвесторів на місцевому рівні. Але саме валютна лібералізація та інтеграція в європейський економічний та фінансовий простір в перспективі дозволять Україні стати рівноправним учасником глобалізованої економіки, українським підприємствам – вбудуватися у «ланцюжки доданої вартості», а громадянам забезпечити собі надійні заощадження.

- В жодному разі не піддаватися політичному впливу (чи то утримування курсу, чи монетизація ОВДП для фінансування бюджетного дефіциту). Ми бачили, яким руйнівним може стати, до прикладу, зволікання із рішучими заходами через наближення виборів. Монетарна політика центробанку мусить бути незалежною, від цього залежить як економіка, так і добробут мільйонів громадян.

Примітки

[1] При аналізі політики двох центробанків надалі, потрібно врахувати низку факторів, що відрізняють умови, в котрих застосовувалися ті чи інші монетарні інструменти, а також політики, що застосовувалися раніше. Можливості держав контролювати ситуацію не були рівними. Українська економіка є більш відкритою і залежною від зовнішніх ринків (зовнішньоторговельний оборот України у 2010-2013 роках становив 99-110% від ВВП, в Росії – 47-48% від ВВП), частка держави у 2014-2015 роках у банківському секторі та економіці була меншою, а відповідно меншими були й можливості «ручного» керування. До того ж різнився і «запас міцності» центробанків та режим курсу національної валюти до настання кризи, що буде описано детальніше в тексті.

[2] Курс рубля був у режимі «кероване плавання» (ЦБ РФ де-факто таргетував курс рубля в межах валютного коридору до бівалютного кошика євро-долар): коридор значень курсу валюти пересувався у разі, якщо для утримання курсу в його межах потрібно було продати більше валюти, ніж Центробанк вважав за доцільне

[3] За методологією МВФ мірою достатності резервів для економік з менш відкритим капітальним рахунком є покриття резервами імпорту (не менше 3 місяці імпорту) та для країн, що мають доступ до ринків, – покриття короткострокового боргу (100% короткострокового боргу). http://www.imf.org/external/np/pp/eng/2016/060316.pdf, ст 23.

[4] Кредит відомий як «борг Януковича». 17 грудня 2013 року Володимир Путін погодився надати Україні знижку на газ і кредит на суму 15 млрд доларів. Перший транш кредиту Росія здійснила у вигляді купівлі українських Єврооблігацій.

Облігації на суму 3 млрд доларів були випущені в обіг на Ірландській фондовій біржі з низьким купоном 5% (а на той момент Україна платила на глобальних фінансових ринках 8–10% річних і мала доволі низький національний рейтинг В-). Оскільки така операція була економічно невигідною для РФ, вважають, що підставами для надання такого кредиту були політичні поступки України (відмова підписувати Угоду про асоціацію з ЄС, вступ до Митного союзу та ЄврАзЕС).

На кінець лютого 2014-го був запланований другий транш обсягом 2 млрд доларів; на Ірландській біржі навіть з’явився проспект емісії «українських єврооблігацій», та Росія не купила облігації уряду України (із втечею Януковича втратили значення всі можливі таємні домовленості грудня 2013 року).

[5] Нафтогаз України. Річний звіт за 2014 рік, ст. 139.

[6] Russia’s central-bank governor // The Economist. – 16/4/2016

[8] За оцінкою російської Антимонопольної служби держава та державні підприємства генерують 70% ВВП Росії, тоді як, за оцінками МЕРТ, питома вага державного сектору в економіці України складає 10-11%.

[9] Частина Донецької та Луганської областей (які до 2014 року виробляли 17% ВВП та забезпечували 30% експорту) стала полем запеклих боїв. Крим, котрий було анексовано, давав в середньому 3% ВВП та 1% експорту. Як наслідок, у 2014-2015 роках Україна пережила більше ніж 15%-ве падіння ВВП та 40%-ве падіння експорту.

[10] Frozen: the politics and economics of sanctions against Russia. Policy brief // Centre for Economic Reform, March 16th 2015

[11] 5 млрд із них було продано напряму Нафтогазу для погашення заборгованості.

[12] За офіційною статистикою, у 2015 році щомісячна купівля готівкової валюти населенням складала близько 60 млн доларів, а наша оцінка свідчить про щомісячний попит на валюту в обсязі близько 1,2 млрд доларів.

[13]В кінці 2014 року Путін скликав конференцію найбільших експортерів (державних і приватних), де порадив їм не затримувати виручку. Згодом уряд РФ випустив декрет, в якому зобов’язав 5 великих експортерів («Газпром», «Роснефть», АЛРОСА, «Зарубежнефть» і виробник діамантів ПО «Кристал» – усі державні) знизити обсяги вільної готівки.

Застереження

Автори не є співробітниками, не консультують, не володіють акціями та не отримують фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний