Є багато переконливих причин протистояти неспровокованому збройному вторгненню диктатури в демократичну країну. Порушення росією суверенітету України нагадує вторгнення Німеччини та Японії до своїх сусідів у 1930-х роках, що зрештою призвело до Другої світової війни. Як і ті агресори 1930-х років, росія вдається до широкомасштабних невибіркових бомбардувань і масових убивств. Як наслідок, будь-який успіх росії ставить під загрозу демократії будь-де у світі. Вторгнення в Україну також серйозно підірвало світову економіку, справивши свій внесок у найбільший за останні 40 років сплеск інфляції і загрожуючи широкомасштабною рецесією.

У цій колонці ми зосереджуємося на ризиках, які несе російське вторгнення для складної мережі механізмів, з яких складається наша глобальна фінансова система. Фінансова стабільність є суспільним благом, яке ґрунтується на довірі до глобальної системи безпеки. На найпростішому рівні домогосподарства та бізнес схильні виводити кошти з будь-якої юрисдикції, яка сприймається як вразлива до будь-якого виду нападу.

Як ми всі знаємо, фінанси підтримують реальну економічну діяльність. Вони дають нам можливість переміщувати ресурси в часі, спрямовувати заощадження туди, де вони приносять найбільшу користь, і розподіляти ризики між тими, хто найкраще здатен їх нести. Для ефективного виконання цих функцій необхідна розвинена інфраструктура, побудована на інституціях та ринках, а також загальноприйняті правила, на яких ґрунтується довіра. Фінансова система, що ефективно працює, необхідна для підтримки світової торгівлі та інвестицій. Проте фінансова система є вразливою саме тому, що вона має так багато позитивних супутніх ефектів: жодна юрисдикція не може забезпечити всі вигоди, тому ніхто не зацікавлений вкладати кошти, необхідні для її захисту.

Порушуючи найфундаментальніші міжнародні норми, військова агресія, подібна до російської, може спровокувати негайну втрату довіри до фінансових інструментів, ринків та інституцій. Коли люди втрачають довіру до фінансів, ми знаємо, що відбувається. Вони забирають назад свої кошти. Якщо проблема стосується одного банку, збитки можна локалізувати. Але коли загроза поширюється на країну або регіон світу, жертвою втрати довіри можуть стати великі прошарки фінансової системи.

Це створює очевидний зв’язок між конфліктом в Україні та глобальною фінансовою стабільністю. Починаючи з найближчих сусідів, перемога росії створює безпосередню загрозу безпеці країн Східної та Центральної Європи. Це, в свою чергу, створює ризик “втечі” капіталу, яка може завдати шкоди фінансовій системі цього регіону.

Але чи обмежиться на цьому вплив перемоги росії на фінанси? Небезпека полягає в тому, що занепокоєння інвесторів незабаром пошириться й на країни Західної Європи. Перемога росії також може посилити занепокоєння щодо потенційного вторгнення Китаю у Тайвань, що підживлюватиме занепокоєння питаннями безпеки в інших країнах Азії та Тихоокеанського регіону. Хоча ми з обережністю ставимося до теорії доміно, історія вчить нас, що втрата довіри може відбутися дуже швидко і поширитися далеко за межі території безпосереднього військового конфлікту.

Розглянемо, наприклад, досвід США на початку Першої світової війни. Ізоляціоністська країна, як відомо, дистанціювалася від конфлікту, який відбувався “десь там”. Тим не менш, цитуючи блискучу книгу Вільяма Сілбера 2007 року “Велика війна загрожувала Сполученим Штатам фінансовою катастрофою” (Silber 2007). Щоб протистояти цій загрозі, Нью-Йоркська фондова біржа (NYSE) закрилася більш ніж на чотири місяці − з 31 липня 1914 року до 12 грудня 1914 року (при тому, що США вступили у війну лише у квітні 1917 року, майже через три роки).

Чому тодішній міністр фінансів Вільям Гіббс МакАду доклав зусиль, щоб закрити Нью-Йоркську фондову біржу? Оскільки Європі потрібно було фінансувати війну, Сполучені Штати зіткнулися з потенційною “раптовою зупинкою” фінансування з-за кордону у вигляді масового розпродажу американських цінних паперів європейцями (Cecchetti and Schoenholtz, 2018a). Як пояснює Сілбер, неконтрольований відплив золота в результаті цих продажів міг навіть поставити під загрозу здатність США погашати зовнішні борги. Тимчасово зупинивши “втечу” з Волл-стріт, США виграли час для нарощування експорту сільськогосподарської продукції, що допомогло компенсувати втечу європейського капіталу, коли NYSE знову відкрилася (додатне сальдо торгівлі товарами США виросло з трохи більше 1% ВНП у 1914 році до понад 5% ВНП у 1917 році).

Чи може подібний сценарій здійснитися сьогодні? Якщо уряди почнуть очікувати на перемогу росії, чи поспішатимуть вони з переозброєнням? Чи, може, влада країн, які відчувають загрозу, почне продавати ліквідні активи, що розміщені далеко за кордоном, і використовувати отримані кошти на купівлю зброї? Якщо так, то наслідки можуть бути широкомасштабними і миттєвими.

Щоб переконатися в цьому, достатньо поглянути на ринок казначейських облігацій США – найліквідніший у світі ринок цінних паперів, який встановлює безризикові орієнтири для доларових інструментів і на якому іноземні офіційні структури є одними з найбільших учасників. Так, нещодавно ми стали свідками хаотичної гонитви за готівкою на початку пандемічної паніки в березні 2020 року. Усвідомлюючи, що дисфункціональний ринок казначейських зобов’язань призведе до поширення фінансового хаосу в усьому світі, Федеральна резервна система здійснила масштабні інтервенції, щоб його стабілізувати.

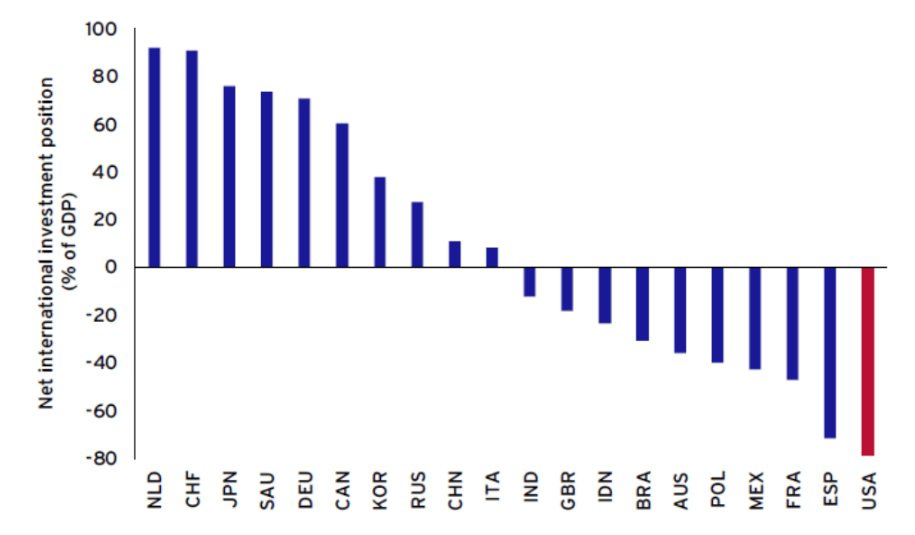

Одним зі способів оцінити побічні ризики, які можуть виникнути внаслідок поспішного переозброєння, є аналіз транскордонних фінансових активів. Чиста міжнародна інвестиційна позиція (ЧМІП) країни – це спосіб узагальнення її зовнішнього балансу: ЧМІП – це перевищення активів, якими володіють резиденти країни за кордоном, над їхніми зобов’язаннями перед іноземцями. На рисунку 1 наведено рейтинг 20 найбільших економік світу за їхньою ЧМІП (у відсотках від ВВП) від найбільшого додатного сальдо до найбільшого дефіциту. Країни з великим дефіцитом ЧМІП (праворуч), імовірно, наражаються на більший ризик, так само як і країни з високоліквідними активами, які утримуються широким колом контрагентів.

Не дивно, що США (червоний стовпчик) очолює обидва рейтинги вразливості. Дефіцит їхньої ЧМІП становить майже 17 трлн доларів. Із них понад 7 трлн доларів – це цінні папери Казначейства США. Із цієї суми понад 4 трлн доларів утримуються офіційними установами. Безумовно ФРС має добре розвинені механізми для швидкого виділення доларів іноземним центральним банкам як через давно встановлені своп-лінії, так і через новіші механізми репо з іноземними та міжнародними валютними організаціями (FIMA). Багато центральних банків мають подібні механізми. Проте неможливо знати, чи будуть ці механізми разом із дискреційними заходами розробників політик достатніми для стабілізації світових фінансових ринків у разі раптового масштабного транскордонного відпливу капіталу.

Рисунок 1. Чиста міжнародна інвестиційна позиція, 2021 рік (% ВВП)

Джерело: Milesi-Ferretti (2022).

Отже, є багато каналів, через які успішне російське вторгнення в Україну може поставити під загрозу глобальну фінансову стабільність. Ми обговорили лише два з них: втрата довіри в низці країн, що може спричинити масову “втечу” капіталу з країни, і раптовий тиск із метою переозброєння, який може спровокувати розпродаж активів за заниженими цінами навіть на найбезпечніших і найліквідніших фінансових ринках. На жаль, це не всі сценарії. Є безліч інших жахливих варіантів. Наприклад, ми можемо уявити ескалацію страху перед кібератаками (Cecchetti and Schoenholtz, 2018b), що послаблює довіру до центральних клірингових установ (Cecchetti and Schoenholtz, 2017), які є життєво важливими для глобальних платежів.

Суть очевидна: необхідно допомогти Україні вигнати окупантів. Будь-який успіх росії не лише загрожує демократії в усьому світі, але й підриває глобальну фінансову стабільність. Підживлюючи фрагментацію світу на зони безпеки та посилюючи увагу до національної оборони, напад на Україну ставить під загрозу міжнародну економічну інтеграцію останніх 50 років, яка стала можливою завдяки глобальній фінансовій системі і яка досі приносить користь мільярдам людей.

Список літератури

Balke, N and R J Gordon (1986), “Appendix B: Historical Data” in R J Gordon (ed.), The American Business Cycle: Continuity and Change, University of Chicago Press for NBER.

Barone, A C, A Copeland, C Kavoussi, F Keane, and S Searls (2022), “The Global Dash for Cash in March 2020,” Liberty Street Economics, 12 July.

Cecchetti, S G and K L Schoenholtz (2017), “Resolution Regimes for Central Clearing Parties,” www.moneyandbanking.com, 9 October.

Cecchetti, S G and K L Schoenholtz (2018a), Sudden Stops: A Primer on Balance-of-Payments Crises,” www.moneyandbanking.com, 25 June.

Cecchetti, S G and K L Schoenholtz (2018b), “Cyber Instability,” www.moneyandbanking. com, 16 July.

Milesi-Ferretti, G M (2020), “The external wealth of nations database,” The Hutchins Center on Fiscal and Monetary Policy at Brookings, 15 December.

Silber, W L (2007) When Washington Shut Down Wall Street: The Great Financial Crisis of 1914 and the Origins of America’s Monetary Supremacy, Princeton University Press.

Vissing-Jorgenson, A (2021), “The Treasury Market in Spring 2020 and the Response of the Federal Reserve,” NBER Working Paper No. 29128.

United States Department of Commerce (1975), Historical Statistics of the United States, Colonial Times to 1970, US Government Printing Office.

United States Department of the Treasury, Board of Governors of the Federal Reserve System, Federal Reserve Bank of New York, US Securities and Exchange Commission, and US Commodity Futures Trading Commission (2021), Recent Disruptions and Potential Reforms in the U.S. Treasury Market: A Staff Progress Report, 8 November.

[1] Інформацію про додатне сальдо торгівлі товарами див. у US Department of Commerce (1975), а дані про ВНП див. у Balke and Gordon (1986).

[2] Є низка чудових досліджень цього епізоду (наприклад, Barone et al. 2022, Vissing-Jorgenson 2021, US Treasury et al. 2021).

[3] Див. дані Treasury International Capital (TIC) тут.

[4] До них належать такі різні мережі, як Чіангмайська багатостороння ініціатива, у якій беруть участь вісім азійських країн; взаємні домовленості Європейського центрального банку, ФРС, Банку Японії, Банку Англії, Банку Канади та Швейцарського національного банку; а також механізм репо для центральних банків Євросистеми (EUREP).

Ця публікація входить до збірки есе, створеної за ініціативи НБУ. У ній відомі економісти, політологи та історики – визнані світом експерти – на волонтерських засадах діляться своїми думками та аргументами про те, чому, допомагаючи Україні, ви допомагаєте всьому світу. Повну збірку есе можна прочитати за посиланням

#допомогаУкраїні_допомогасвіту

Застереження

Автори не є співробітниками, не консультують, не володіють акціями та не отримують фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний