В недавней статье Financial Times о прямых иностранных инвестициях в Украину прозвучали две основные мысли. Во-первых, новые прямые иностранные инвестиции в страну резко сократились после начала войны. Во-вторых, несмотря на некоторое улучшение бизнес-среды в Украине, политические проблемы и угрозы безопасности не позволяют инвестициям вернутся к прежним показателям. Однако важно понимать, что значительная часть довоенных ПИИ попадала в Украину через оффшорные компании и на самом деле имела украинское или российское происхождение. Несомненно, неопределенность вокруг военного конфликта с Россией ограничивает инвестиции в Украину. Чтобы повысить вероятность привлечения настоящего иностранного капитала, необходимо устранить значительные преграды на пути ПИИ, существовавшие еще задолго до начала конфликта.

После событий на Майдане и начала противостояния в Крыму и на Донбассе новые прямые иностранные инвестиции (ПИИ) в Украину значительно снизились — от $4,5 млрд в 2013 году до $410 млн в 2014 году. Несомненно, основной причиной падения стал военный конфликт с Россией и углубленный им политический и экономический кризис в стране.

При этом прямые инвестиции в Украину начали падать еще до событий 2014 года. Уже в 2013 году ПИИ снизились на 46,4% от $8,4 млрд в 2012 году — в результате сокращения спроса на украинский экспорт, ухудшения политической ситуации и экономической неопределенности. Похожее падение произошло в 2009 году на фоне резкого снижения глобальных инвестиционных потоков в результате финансового кризиса. Тогда ПИИ в Украину снизились на 56%.

В то же время, падение ПИИ более чем в десять раз в 2014 году стало беспрецедентным как в украинской истории, так и по сравнению с соседними странами. И несмотря на рост в 2015 году ($2,96 млрд) и за 6 месяцев 2016 года ($2,13 млрд), ПИИ все еще не достигли уровня 2013 и тем более 2012 года. Кроме того, этот рост в значительной мере вызван докапитализацией банков с иностранным капиталом, а инвестиции «с нуля» остаются на очень невысоком уровне.

Но насколько «иностранными» на самом деле были инвестиции в Украину до войны? И насколько значительным является влияние военного конфликта на Донбассе на ПИИ?

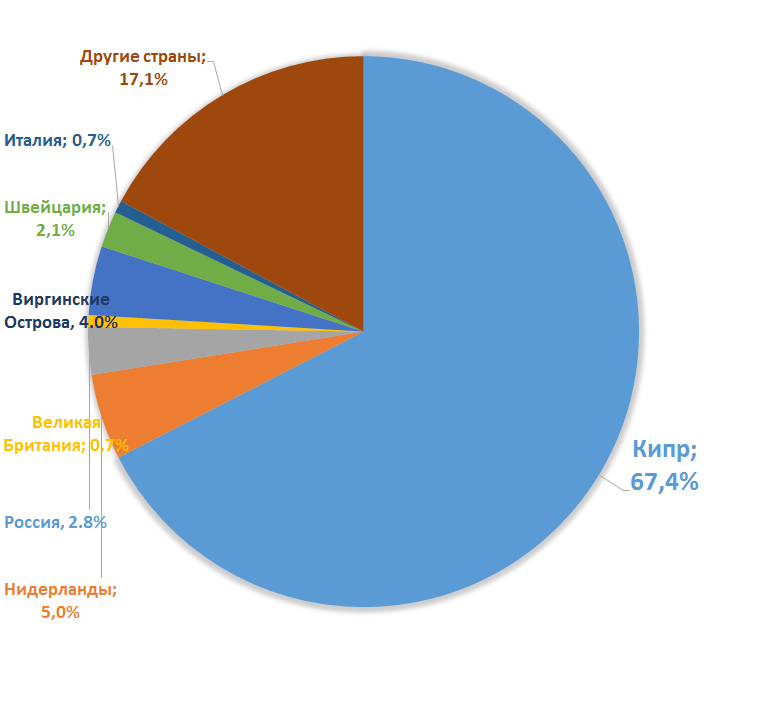

Источники прямых иностранных инвестиций в Украину

В структуре присутствующих в Украине прямых иностранных инвестиций как до войны, так и теперь, преобладают инвестиции компаний, зарегистрированных на Кипре (Рис. 1). В начале 2014 года их доля составляла 32,7%, а теперь равняется 24,4%. Кипр, Виргинские острова, Белиз — три «классических» офшора вместе отвечают за 29,6% объема ПИИ (38,8% в начале 2014 года).

Рисунок 1. Объем ПИИ в акционерный капитал в Украине по странам происхождения, $ млн

Большинство инвестиций из офшоров в Украину — это украинский или российский капитал, владельцы которого используют компании на Кипре и в других офшорах ради оптимизации налогообложения и получения специфического правового статуса. В частности, согласно исследованию, упомянутому в Обзоре инвестиционной политики от OECD, реальный объем российского капитала в Украине в конце 2014 года был по крайней мере втрое выше, чем согласно официальным данным (около $9,9 млрд, а не $2,7 млрд).

Немалыми, на первый взгляд, являются инвестиции из таких развитых стран, как Германия и Нидерланды. Однако величина и отсутствие роста инвестиций из Германии объясняется тем, что именно через немецкую компанию индийская «Арселор Миттал» контролирует «Криворожсталь».

Нидерланды, в свою очередь, благодаря благоприятным налоговым и другим условиям также используются как офшор, и являются одним из крупнейших источников инвестиций в мире лишь формально. Например, часть $1,8 млрд инвестиций в телекоммуникационный сектор Украины объясняется тем, что компанией «Киевстар» владеет зарегистрированная в Нидерландах VimpelCom. Основным владельцем VimpelCom (через посредников) является российская «Альфа-групп». Реальные инвестиции из Нидерландов на самом деле незначительны и представлены, например, компанией Unilever[1].

Еще более очевидным происхождение ПИИ в Украине становится, если рассмотреть вклад разных стран в рост объема ПИИ непосредственно перед кризисом (Рис. 2).

Рисунок 2. Чистый рост объема ПИИ по странам происхождения в 2012 году

В 2012 году Кипр и Британские Виргинские острова отвечали за 71,4% всего роста объема прямых иностранных инвестиций. В 2013 году их вклад снизился до 52,9%. После начала вооруженного конфликта именно объем инвестиций с Кипра снизился большевсего (капитал из офшоров преимущественно инвестировали в более пострадавший от конфликта и экономического кризиса Восток Украины).

На фоне движения капитала с Кипра, объемы и динамика инвестиций из других стран выглядят незначительными. Без него, другого очевидного офшора — Британских Виргинских островов — и России, динамика инвестиций из других стран выглядит следующим образом (Рис. 3).

Рисунок 3. Изменение объема ПИИ в Украине по странам, $млн*

*Данные за 2014 и 2015 годы не очень хорошо репрезентуют фактическое движение капитала, поскольку предопределены изменениями валютного курса и потерей инвестиций на оккупированной части Донбасса и в Крыму

Рост инвестиций из Нидерландов и Швейцарии — это также преимущественно украинский и российский капитал. Например, в феврале 2016 года свою долю в капитале «Нефтегаздобыча» увеличила до 55% дочерняя компания ДТЭК Рината Ахметова DTEK Oil&Gas B.V., зарегистрированная в Нидерландах. А среди совладельцев швейцарской компании Risoil, в 2014-2016 гг. вложившей около $70 млн в строительство зернового терминала в Ильичевском порту, есть бизнесмены из Украины.

Изменения инвестиций из других стран в значительной степени вызваны вложениями в банковский сектор. Например, докапитализация банков с иностранным капиталом привела к росту инвестиций из Австрии («Райффайзенбанк банк Аваль» и Unicredit [2] ) и Венгрии (OTP).

Таким образом, падение прямых иностранных инвестиций после начала войны в основном вызвано резким уменьшением вложений украинских и русских предпринимателей, ранее проводивших свои капиталы через офшоры. К этому привел острый экономический кризис и неопределенность, связанная с военным конфликтом и политическими изменениями.

Поэтому речь идет не столько о возвращении реального иностранного капитала, а о создании условий для его привлечения. Насколько решающее значение в этом будет иметь вооруженный конфликт на Донбассе?

Военный конфликт как препятствие для прямых иностранных инвестиций

Гибель людей и физическая потеря инвестиций, трудности с обеспечением факторов производства, резкое падение внутреннего спроса — таким может быть прямое влияние войны на инвестиции. Конфликт также может вызывать неблагоприятные изменения государственной политики.

Действительно, исследование Многостороннего агентства по инвестиционным гарантиям (MIGA) показывает, что количество инвестиционных проектов «с нуля» после значительного конфликта (внутреннего или внешнего) падает в среднем на 34%, тогда как количество инвестированного капитала на 90%. Таким образом, конфликт больше влияет на крупные инвестиционные проекты.

Часто инвесторы предсказывают начало конфликта, поэтому прямые иностранные инвестиции падают еще до его начала.

В то же время, последствия вооруженного конфликта зависят от его природы, продолжительности и масштаба, которые часто более важны, чем сам факт войны. Например, в Сирии в результате кровавой гражданской войны ПИИ вообще отсутствуют, в Украине длительный конфликт на Востоке и угроза целостности страны привели к падению ПИИ в десять раз, а в Грузии короткая война с Россией в августе 2008 года повлекла падение инвестиций не более чем втрое.

Вооруженный конфликт по-разному влияет на инвестиции в разные секторы экономики. Особенно сокращаются инвестиции в высокотехнологичные производства и предприятия с высокой долей маломобильных основных средств, риск повреждения которых высок. Больше страдают также инвестиции, нацеленные на внутренний рынок страны, в частности в сферах услуг (кроме финансовых и телекоммуникационных) и потребительских товаров длительного использования.

Независимо от сектора, инвесторы дальше вкладывают в страну, если считают, что доходность проектов компенсирует риск. Отдача инвестиций в пораженных конфликтом странах на 50% превышает среднюю доходность в группе стран с низким уровнем доходов. Именно высшей доходностью частично объясняется более высокая стабильность инвестиций в добычу полезных ископаемых.

Насколько продолжительным является негативное влияние вооруженного конфликта на прямые иностранные инвестиции? Согласно предварительным подсчетам, ПИИ начинают возобновляться в среднем через три года после окончания масштабного (более 1000 смертей) военного конфликта. Еще одно исследование считает, что история частых военных конфликтов в стране надолго повышает рискованность вложений в эту страну в глазах инвесторов. Однако есть и другие оценки.

Отдельных исследований иностранных инвестиций в страны с «замороженными» или «тлеющими» конфликтами нет. Однако эти страны относят к странам с высоким или очень высоким политическим риском, что имеет значительное негативное влияние на величину инвестиций. Опрос MIGA показал, что политические риски [3], вместе с макроэкономической нестабильностью, являются важнейшим фактором при принятии инвестиционных решений в трехлетнем горизонте.

В странах с «тлеющими» конфликтами инвесторы остаются чувствительными к изменениям уровня насилия. Например, существует зависимость между ростом интенсивности израильско-палестинского конфликта и оттоком капитала из Израиля. В 2014 году после неожиданного проведения вооруженной операции в секторе Газа потоки прямых иностранных инвестиций в Израиль сократились на 50%.

Будущее прямых иностранных инвестиций в Украине

Вероятно, что вооруженный конфликт с Россией и поддерживаемыми ею боевиками на Донбассе будет дальше влиять на инвестиционные потоки в Украину. С одной стороны, конфликт локализован к небольшой части Украины и его интенсивность несколько снизилась по сравнению с 2014-2015 гг. Однако, поскольку в качестве оппонента Украины выступает Россия, а вооруженные действия не прекращаются, развитие событий сложно предусмотреть. Политический риск инвестирования в Украину все ещё очень высок.

Кроме того, как отмечено в обзоре инвестиционного климата от Госдепартамента США, благодаря широкому освещению конфликта международными СМИ, в значительной мере вся страна ассоциируется с конфликтом на Востоке и не проводится разграничение между разными регионами страны. Чтобы такое отличие стало понятным большему количеству потенциальных инвесторов, необходимы время, отсутствие эскалации конфликта, активная информационная политика и позитивные примеры инвестиций. Вопрос также в том, может ли Украина в сложных экономических условиях предложить достаточно высокую доходность проектов для покрытия связанного со страной риска.

В то же время некоторые иностранные компании не побоялись военных действий. Например, французская компания Biocodex инвестирует в фармацевтический рынок, спрос на котором менее волатильный. Американская Cargill и китайская Cofco инвестируют в логистику сельского хозяйства.

Французская Nexans и японская Fujikura начали промышленное производство во Львовской области, используя такие преимущества Украины, как образованная и дешевая рабочая сила и близость к европейским рынкам. Успех этих инвестиции может стать сигналом для других потенциальных инвесторов.

Действительно, инвесторы обращают внимание на немало факторов как экономического, так и политического характера. Согласно опросу MIGA, руководителей мультинациональных корпораций в странах с конфликтами больше беспокоят непредсказуемые и бессистемные изменения государственной политики по отношению к их инвестициям, чем вопросы безопасности. 62% опрошенных определили «регуляторные изменения» как основной политический риск, тогда как лишь 15% и 4% ответили, что война и терроризм являются основными угрозами для их инвестиций. В развивающихся странах больше всего инвесторов пострадало именно от вмешательства правительства — регуляторных изменений, невыполнения контрактов, ограничений на трансфер и конвертацию прибыли и активов или нарушения суверенных гарантий, — а не вследствие военных действий.

Согласно опросу заинтересованных Украиной инвесторов от компании Dragon Capital, военный конфликт с Россией является для них меньшим препятствием, чем широкомасштабная коррупция и отсутствие доверия к судебной системе. Непредсказуемый валютный курс и нестабильная финансовая система практически настолько же важны. Возможно, этот опрос преуменьшает влияние войны, поскольку опрошенные инвесторы уже интересуются Украиной, несмотря на вооруженный конфликт. Но важно то, что опрос показывает важность других факторов.

В Украине значительная часть прямых иностранных инвестиций до войны была на самом деле реинвестируемым украинским капиталом. То есть основные проблемы, мешающие привлечению реальных иностранных инвестиций, существовали и до войны. Необходимость их решения сохраняется. Об этом говорит и OECD: «Хотя политическая ситуация и ситуация с безопасностью в последние годы ухудшились, проблемы являются долгосрочными и заключаются в некачественной бизнес-среде, слабых институциях и повсеместной коррупции».

Как дальше отмечает OECD, «существует сильное искушение преодолеть эти проблемы специфическими мероприятиями по стимулированию целевых инвестиций, но акцент должен скорее быть на улучшении бизнес-среды в целом спектре областей государственной политики»[4] .

Указанные в статье FT улучшения бизнес-среды, заключающиеся в упрощении некоторых процедур при регистрации и ведении бизнеса, отмене устаревших регулятивных норм, начале работы системы ProZorro, являются лишь первыми шагами. На фоне конфликта с Россией и умеренно пессимистических прогнозов относительно глобальных инвестиционных потоков в 2017 и 2018 годах без решения долгосрочных проблем, , значительного роста реальных прямых иностранных инвестиций в Украину ждать не стоит.

Примечания:

[1] Согласно статистике OECD, около $558 млн инвестиций в Украину являются инвестициями компаний, реально действующих в Нидерландах, тогда как остальные — это капитал компаний специального назначения (SPE). По этим данным, совокупные инвестиции в Украину из Нидерландов выше, чем согласно украинской статистике ($11, 42 млрд против $6, 4 млрд).

[2] Итальянская Unicredit инвестирует в свои дочерние банки в Европе через австрийский Unicredit Bank AG. Поэтому недавняя продажа «Укрсоцбанка» российской «Альфа-групп» отобразится как снижение объема инвестиций из Австрии, а не Италии.

[3] Кроме войны к составляющим политического риска принадлежат стабильность власти, предсказуемость ее политики и соблюдение ею взятых на себя обязательств, отсутствие внутренних конфликтов и тому подобное.

[4] Дело даже не в создании специальных условий для иностранных инвестиций. В рейтинге ограничений прямых иностранных инвестиций (FDI Regulatory Restrictiveness Index) Украина занимает более высокую позицию, чем в среднем страны, не входящие в OECD.

Предостережение

The author doesn`t work for, consult to, own shares in or receive funding from any company or organization that would benefit from this article, and have no relevant affiliations