Вопросы сохранения экспортного потенциала и обеспечение стабильной работы пищевой индустрии Украины приобретают особую остроту, что вызывает необходимость определения стратегических ориентиров в сфере внешнеторговых отношений и обоснования потенциальных сценариев их развития, которые позволили бы преодолеть негативные тенденции и отвечали бы интересам производителей, государства и внутреннего потребителя.

На протяжении последних двух лет Украина столкнулась с масштабными вызовами, связанными как с внутренними экономическими и политическими сдвигами, так и с неблагоприятной конъюнктурой на ключевых для Украины мировых рынках. Они вызвали революционные изменения в торгово-экономических отношениях Украины как в географическом, так и в отраслевом разрезе, в частности, выведя пищевую индустрию в драйверы экономики страны.

Так, в 2014 году продовольственная продукция, почти наполовину (47%) состоявшая из продукции пищевой промышленности, заняла первое место в отечественном экспорте, потеснив металлургию, которая десятилетиями традиционно его занимала, а также опередив машиностроение и химическую промышленность. Доли пищевой промышленности в объеме реализованной промышленной продукции, объеме прямых иностранных инвестиций и валового внутреннего продукта достигли исторического максимума и составили соответственно 21,3%, 18,5% и 8%.

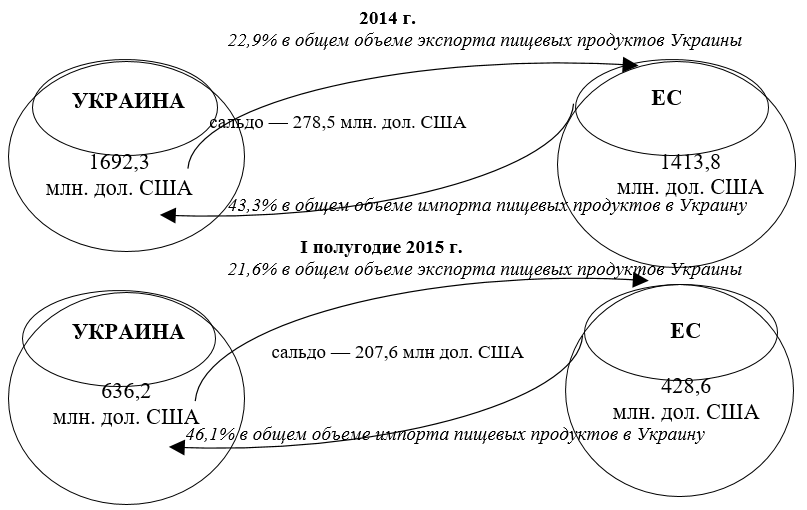

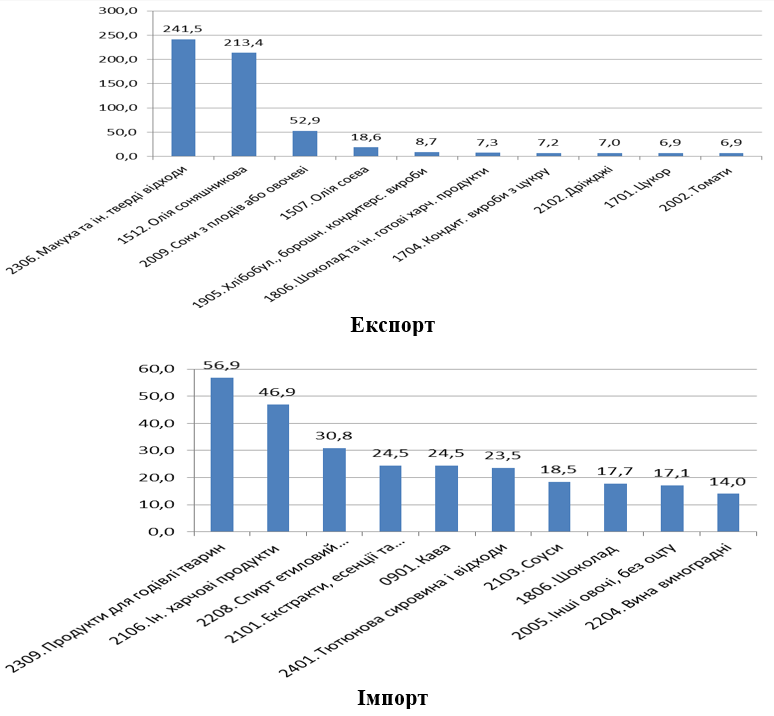

Одним из главных факторов, который на протяжении последнего периода определял и будет определять обозримое будущее вектора внешнеторговых отношений пищевой промышленности, является имплементация положений Соглашения о ЗСТ с ЕС. Как показано на рис.1, в 2014 г. на фоне сокращения общего объема экспорта пищевых продуктов [1] на 4,5% их экспорт в страны ЕС вырос на 31,0%. Масштабы внешнеторговых отношений в сфере пищевой промышленности со странами ЕС можно оценить, исходя из данных рис. 2, а топ-10 основных товарных групп в экспорте и импорте со странами ЕС представлены на рис. 3.

Рис. 1. Индексы объема экспорта промышленных пищевых продуктов (в сравнении с аналогичным периодом прошлого года, %)

Рис. 2. Внешнеторговый оборот промышленными пищевыми продуктами с ЕС

Рис. 3. ТОП-10 основных товарных групп пищевых продуктов в экспорте и импорте Украины со странами ЕС в І полугодии 2015 г., млн. дол. США

Следует отметить, что такой стремительной динамике экспорта в страны ЕС способствовало введение торговых преференций для украинских предприятий с конца апреля 2014 г., которые предусматривали механизм одностороннего применения со стороны ЕС положений об углубленной и всеобъемлющей зоне свободной торговли, включая отмену или снижение ввозных пошлин и предоставление тарифных квот. Эти преференции подразумевали предоставление дополнительной поддержки украинским экспортерам в условиях потери значительной части внешних рынков, экономического и политического кризиса в стране.

В целом в рамках автономных торговых преференций Украина получила 36 тарифных квот на беспошлинную поставку продукции, в том числе 33 тарифные квоты на сельское хозяйство и пищевую промышленность (из них 27 относится к промышленным пищевым продуктам, которые рассматриваются в данной статье). Однако не всеми тарифными квотами украинские экспортеры смогли воспользоваться в полном объеме (табл. 1). Так, согласно данным Министерства аграрной политики и продовольствия, по состоянию на 28 августа 2015 г. Украина полностью использовала тарифные квоты на мед, ячменную крупу и муку; зерно зерновых злаков, виноградный и яблочный соки [2]. В свою очередь, фактически не использованными остались тарифные квоты на продукцию из обработанного молока, обработанную продукцию из зерновых, продукты переработки солода и крахмала, сигары, сигареты и многие другие, преимущественно из-за неспособности удовлетворить требования европейского рынка безопасности пищевых продуктов, несоблюдения стандартов санитарных и фитосанитарных мер, а также низкий уровень конкурентоспособности отечественных товаров на рынках ЕС. Дополнительными факторами были ориентация на другие рынки и отсутствие достаточного внутреннего производства [3].

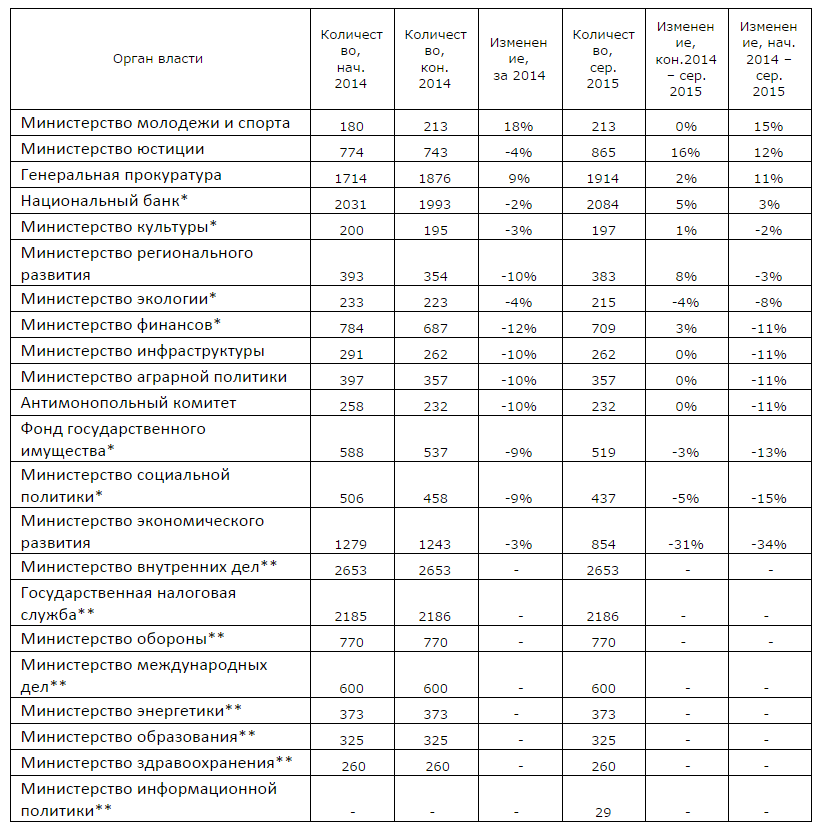

Таблица 1. Использование Украиной тарифных квот в рамках автономных преференций за 2015 г., состоянием на 28 августа 2015 г. [4]

| Продукция | Размер квоты, тыс. тонн | Использовано, тыс. тонн | Использовано, % | Доля ЕС в совокупном экспорте в І полугодии 2015 г., % |

| Сахар | 20 070 | 18253,0 | 90,9 | 20,7 |

| Другой сахар | 10 000 | 171,1 | 1,7 | 12,5 |

| Сахарные сиропы | 2 000 | 0,0 | 0,0 | 1,2 |

| Ячменная крупа и мука; зерно зерновых злаков, обработанное другими способами | 6 300 | 6 300,0 | 100,0 | 71,4 |

| Солод и пшеничная клетчатка | 7 000 | 62,0 | 0,9 | 0,4 |

| Крахмал | 10 000 | 578,0 | 5,8 | 4,8 |

| Отруби, отходы и остатки | 16 000 | 2 021,9 | 12,6 | 0,8 |

| Обработанные томаты | 10 000 | 8 757,4 | 87,6 | 70,3 |

| Виноградный и яблочный соки | 10 000 | 9 995,1 | 99,9 | 92,4 |

| Продукция из обработанного молока | 2 000 | 0,0 | 0,0 | 0,1 |

| Обработанная продукция из масла | 250 | 0,0 | 0,0 | 0,0 |

| Обработанная продукция из сахара | 2 000 | 200,2 | 10,0 | 8,7 |

| Обработанная продукция из зерновых | 2 000 | 0,0 | 0,0 | 0,0 |

| Обработанная продукция из сливок | 300 | 0,0 | 0,0 | 0,0 |

| Пищевые продукты | 2 000 | 1,3 | 0,1 | 1,2 |

| Этанол | 27 000 | 24,1 | 0,1 | 50,8 |

| Сигары и сигареты | 2 500 | 0,0 | 0,0 | 0,0 |

В то же время, в течение I полугодия 2015 года на фоне общего сокращения объемов украинского экспорта также наблюдалось значительное сокращение экспорта пищевых продуктов в ЕС относительно аналогичного периода прошлого года — на 27,9%. Одними из основополагающих факторов этого процесса стало обесценивание гривны, что ограничило возможности производителей в приобретении импортного сырья, оборудования и материалов, и действие дополнительного импортного сбора, что привело к увеличению стоимости продукции, и, соответственно, снижению ее конкурентоспособности на международных рынках, в частности, европейском.

В этих условиях вопросы сохранения экспортного потенциала и обеспечения стабильной работы отрасли приобретают особую остроту, что вызывает необходимость определения стратегических ориентиров в сфере внешнеторговых отношений и обоснование возможных сценариев их развития, которые бы позволили преодолеть негативные тенденции и отвечали бы интересам производителей, государства и внутреннего потребителя.

Основными векторами, которые будут определять возможные сценарии развития в зависимости от выбранных приоритетов, являются: первый — ориентация секторов пищевой индустрии на европейский рынок; второй — диверсификация рынков сбыта продукции, в частности, с ориентацией на быстрорастущие рынки Азии и Африки; третий — ориентация на внутренний рынок и обеспечение максимальной защиты национального производителя.

Минагрополитики Украины оценивает рынок ЕС в 5 млрд. долл. с перспективой его дальнейшего роста не менее чем на 6% в год [5]. Также этот рынок привлекает низкими рисками ведения бизнеса, в частности, низкой коррумпированностью и высокой надежностью заключенных сделок. В то же время, высокая насыщенность европейского рынка и значительные нетарифные барьеры, уменьшение которых ожидается только в среднесрочной перспективе, затрудняют выход отечественных товаропроизводителей на эти рынки, поскольку требуют значительных вложений в модернизацию производства и внедрение систем контроля качества и безопасности продукции. В свою очередь, из-за кризиса внутренние ресурсы для этого крайне ограничены, а внешнего инвестора отпугивают риски, связанные, в том числе, с продолжающимися трагическими событиями на востоке страны. Поэтому в ближайшие годы можно рассчитывать разве что на незначительную положительную динамику на этих рынках в основном за счет производителей, которые уже успели привести свои предприятия в соответствие с требованиями европейского рынка.

Преимущественно это предприятия по производству масла, кондитерских изделий, переработки и консервирования фруктов и овощей (например, на фоне всеобщего сокращения экспорта в ЕС в I полугодии 2015 г. томатной пасты вырос в 9,5 раза, обработанного зерна злаков — почти в 2 раза, сахара и кондитерских изделий из сахара — в 1,8 раза). Поэтому реализация сценариев, при которых приоритет будет предоставляться первому вектору развития, возможна только в средней или долгосрочной перспективе, в зависимости от темпов стабилизации и улучшения макросреды.

В ближайшей перспективе, по нашему мнению, лучший эффект обеспечат сценарии, в которых приоритетным будет выбран второй вектор развития. В данных условиях Украина располагает значительными возможностями в наращивании экспорта в третьи страны, в частности, такие как Китай, Египет и другие страны Азии и Африки, которые имеют ёмкие рынки, заинтересованы в долгосрочном сотрудничестве и не выдвигают жестких требований по стандартизации. Для целого ряда товарных групп уже в течение 2014 г., в сравнении с 2013 г., удалось достичь высоких, а в отдельных случаях и рекордных темпов динамики экспорта. Так, украинским производителям удалось увеличить экспорт:

- молока и продуктов его переработки — в Пакистан (в 5 раз), Филиппины (4,6 раза), Вьетнам (3,5 раза), США, Панаму (почти втрое), Сингапур (2,3 раза), Нигерию, Тунис, Мексику (вдвое), Египет, Южную Африку (в 1,8 раза), Индонезию, Израиль (в 1,6 раза), Ирак (в 1,5 раза) при общем его сокращении на 37,1 п.п.;

- продукции мукомольно-крупяной промышленности — в Турцию (в 4,9 раза), Филиппины (3,5 раза), КНДР (2,3 раза), Китай (в 2,3 раза), Египет (в 1,4 раза) при общем его сокращении на 9,3 п.п.

- жиров и масла животного и растительного происхождения — на 109,0%, в том числе: в КНДР (в 2,2 раза), Иран (1,4 раза), Палестину, Индию (1,3 раза);

- сахара и кондитерских изделий из сахара — в Ирак (в 3,5 раза), Вьетнам, Китай (1,3 раза) при общем его сокращении на 28,6 п.п.;

- готовых продуктов из зерна — в Турцию, ОАЭ (в 8 раз), Палестину (в 5 раз), Китай (1,3 раза) при общем его сокращении на 5,6 п.п.;

- пищевых продуктов — в Турцию (1,9 раза), Израиль, Египет (1,3 раза), Нигерию (в 1,2 раза); при общем его сокращении на 15,8 п.п.;

- остатков и отходов пищевой продукции — в 1,2 раза, в том числе: в Тунис (в 8 раз), Вьетнам (в 4 раза), Египет (вдвое);

- табака и промышленных заменителей табака — на 114,3%, в том числе: в ОАЭ (в 2,4 раза), Турцию (в 1,4 раза).

Вместе с тем следует учитывать более высокие риски для ведения бизнеса в этих странах, более низкую ожидаемую цену, а также необходимость обеспечения соответствия местным требованиям. Так, например, пищевые продукты, поставляемые в ряд мусульманских стран, должны соответствовать принципам «халяль» и располагать необходимыми сертификатами подтверждения.

Конечно, наращивание экспорта продукции является не только важным государственным интересом. В современных условиях это стало вопросом выживания большинства предприятий, поскольку от получения валютной выручки, на сегодняшний день, зависят возможности расширения и обновления производства. Однако, это не означает, что третий вектор можно исключить из расчетов. Ограничения в расширении экспорта в страны ЕС, наряду с объявленным Россией эмбарго на украинское продовольствие с января 2016 г., может привести к избытку определенных видов продукции на внутреннем рынке, что не только болезненно скажется на финансовом состоянии соответствующих производств, но и создаст дополнительные угрозы продовольственной и экономической безопасности страны. Поэтому, независимо от выбранной стратегии, её неотъемлемым элементом должно быть укрепление и развитие внутреннего рынка путем увеличения реальных доходов граждан, введения эффективной системы продовольственного субсидирования, учитывающей лучший мировой опыт защиты отечественного производителя всеми методами, которые не противоречат заключенным международным соглашениям, а также неустанного и кропотливого отстаивания национальных интересов при внесении дополнений и изменений в них.

Примечание

[1] Тут и далее группы 0401-0406; 09; 11; 15-24 УКТ ВЭД

[2] Как компании использовали квоты на экспорт в ЕС. Инфографика [Электронный ресурс] // Аграрное информационное агентство “Agravery”. — 2.

[3] Veronika Movchan, Ricardo Giucci. EU tariff rate quotas on imports from Ukraine

[4] Составлено по данным Министерства аграрной политики и продовольствия Украины

Предостережение

Авторы не работают, не консультируют, не владеют акциями и не получают финансирования от компании или организации, которая бы имела пользу от этой статьи, а также никоим образом с ними не связаны