Создание общины с населением более 5000 жителей увеличивает доходы на душу населения от единого налога с физических лиц на 4,9%. Это может быть связано с ростом доверия предпринимателей к тому, как распоряжаются их налогами, и уверенностью, что центральная власть не сможет вмешаться в процесс принятия решений на местах. В то же время увеличение поступлений от субвенции на социально-экономическое развитие не стимулирует поступления единого налога как от физических, так и от юридических лиц.

9 декабря 2019 года председатель Верховной Рады Дмитрий Разумков заявил, что в ближайшее время возможно завершение реформы децентрализации. Для этого приняли закон об упрощении планов формирования общин и Методические рекомендации оценки уровня способности общин. Эти нормативные акты позволят принудительно объединять общины, которые до сих пор не объединились добровольно. По нашему мнению, для лучшего завершения реформы стоит проанализировать уже имеющийся опыт созданных ОТО, в частности по части налоговых поступлений.

Распространено мнение (и оно отражено в Методических рекомендациях по оценке способности общин), что ОТО тем более состоятельна, чем выше значения ее количественных параметров: численность населения, площадь и бюджетные поступления. Такое мнение основывается на логике эффекта масштаба и концентрации ресурсов.

Однако, по концепции общественного давления (peer pressure) в поведенческой экономике, ОТО с меньшей численностью населения может проще мобилизовать дополнительные налоговые поступления. В таких ОТО более очевидно, как используют уплаченные налоги. Таким образом, возникает потребность платить их прозрачно. Это становится возможным благодаря привлечению жителей общин к обсуждению бюджета.

Нобелевский лауреат по экономике Роджер Майерсон пишет, что в условиях централизации у жителей меньше мотивов платить налоги, чем при децентрализации, поскольку уклонение от уплаты налогов — это единственный механизм «наказания» власти, назначенной «сверху», если она не предоставляет общественные блага надлежащего качества.

В Украине доверие к местной власти всегда было выше, чем доверие к центральной власти. Об этом свидетельствуют опросы различных организаций: КМИС, Центр Разумкова, Социальный мониторинг. Исследования позволяют объяснить этот феномен. Так, альтруистическое поведение более распространено, если в обществе меньше анонимности (Locey, Rachlin, 2015). Возможности людей поддерживать социальные связи достаточно ограничены (Hill, Dunbar, 2003). Соответственно, чем меньше новосозданная община по численности населения, тем меньше анонимности в ней и тем крепче социальные связи, побуждающие не уклоняться от уплаты налогов, если взамен люди получают качественные общественные блага.

Итак, оптимальный размер общины — это баланс между эффектом масштаба (который позволяет сэкономить средства) и общественным доверием, которое основывается на социальных связях (и позволяет жителям чувствовать большую ответственность за судьбу общины и, следовательно, побуждает платить налоги).

В Европе в последнее время акцент делался на оптимизацию затрат на местную администрацию. Однако исследования показывают, что укрупнение общин в странах ЕС не приводит к ожидаемому эффекту масштаба (Roesel, 2017).

Мы проверили гипотезу о том, влияет ли размер ОТО на налоговые поступления на примере единого налога в бюджет ОТО.

Оказалось, что:

- поступления (на душу населения) от этих налогов растут после создания ОТО

- этот рост является большим для меньших общин (менее 5000 жителей)

Суть реформы децентрализации

В 2014 году Правительство начало реформу по децентрализации власти, предусматривающую передачу финансовых ресурсов и полномочий в различных отраслях с высших уровней управления на уровень сельских, поселковых и городских советов. В рамках децентрализации ОТО получили новые возможности. Прежде всего это прямые отношения с государственным бюджетом: для ОТО больше не существует дополнительных «фильтров» поступления средств в виде областного и районного бюджетов; бюджет ОТО имеет прямые субвенции из государственного бюджета и расширенную базу поступлений за счет получения 60 процентов налога на доходы физических лиц, части рентных платежей и акцизов. Таким образом ОТО заинтересованы в развитии бизнесов на своей территории, ведь это будет означать увеличение налоговых поступлений. В свою очередь это окажет положительное влияние на предоставление публичных услуг и позволит руководителям ОТО заработать «электоральные баллы».

Объединенные территориальные общины образуются путем добровольного объединения смежных общин или добровольного присоединения сел или небольших городов к общинам городов областного значения. Одним из основных условий добровольного объединения является недопущение ухудшения качества публичных услуг, предоставляемых объединенной территориальной общиной. Глава ОТО и депутаты совета формируют местные политики, направления развития общества, расходы бюджета в соответствии с ожиданиями жителей. Эти политики касаются повседневной жизни общины, например, улучшения условий обучения в школах, налаживания местной системы обращения с твердыми бытовыми отходами и т.д.

В течение пяти лет более 4000 сел, поселков и городов добровольно объединились в более чем 1000 ОТО. Однако сегодня в кругах экспертов и чиновников идут дискуссии о возможности переформатирования уже созданных общин (например, 1, 2, 3).

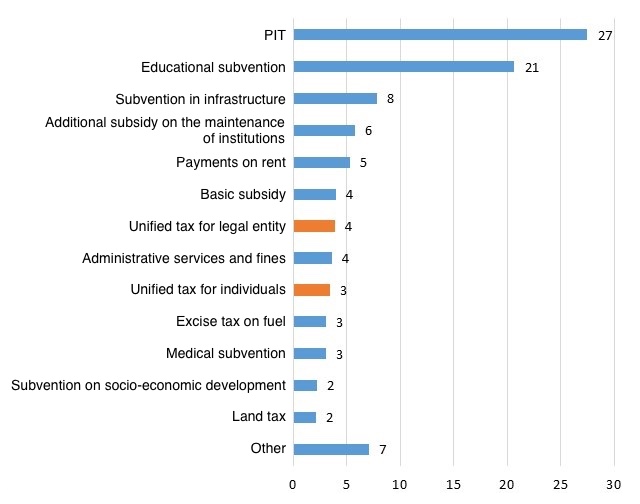

Налоговые поступления ОТО имеют структуру, приведенную на Рисунке 1.

Рисунок 1. Распределение сведенных доходов ОТО (общий и специальный фонд) по статьям в 2017 году, %

В 2017 г. единый налог с физических лиц составлял 3,4% доходов ОТО, в то время как налог с юридических лиц — 0,6% (на рис. 1 к единому налогу с юрлиц добавлен единый сельхозналог). Несмотря на довольно умеренную долю единого налога с физических и юридических лиц в структуре доходов общин (4% суммарно), мы решили анализировать именно его, ведь он отражает экономическую активность в общине. В денежном выражении единый налог с физических лиц, уплаченный во всех общинах в 2017 году, составил 651 млн грн, а единый налог с юридических лиц — 111 млн грн.

Чтобы определить, как создание общин влияет на налоговые поступления от единого налога, мы проанализировали данные поступлений и расходов населенных пунктов за 2014-2017 годы. Чтобы сравнить поступления и расходы общин до и после объединения, мы сгруппировали бюджеты общин в период до создания ОТО в соответствии с тем, как они позднее объединились в общины.

Фактически мы обращали внимание на то, как изменение статуса с группы необъединенных территориальных общин на объединенную территориальную общину повлияло на изменение поступлений от единого налога. Подробнее о методологии можно прочесть в дополнении.

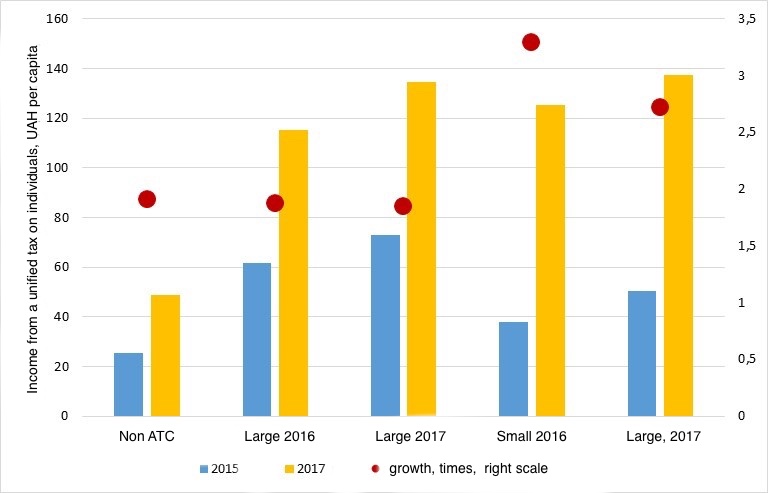

Из данных видно, что в тех населенных пунктах, где были созданы общины, еще в 2014 году были большие поступления от единого налога с физических лиц. Однако после создания общин они стали расти еще быстрее. К тому же быстрее всего — среди малых общин (рис. 2).

Рисунок 2. Динамика медианных поступлений от единого налога с физических лиц на душу населения (в гривнах 2014 г.) в разрезе факта создания ОТО, года создания и размера

Примечание: на графике «большие ОТО» — более 5000 жителей, «малые» — менее 5000. 2016 и 2017 — годы создания ОТО

Результаты оценки показали, что образование ОТО по-разному повлияло на изменение поступлений от единого налога для общин разного размера. Создание общины с населением менее 5000 человек увеличивает доходы на душу населения от единого налога с физических лиц на 16,1% по сравнению с населенными пунктами, где нет ОТО. В то же время если в новообразованной общине проживает более 5000 человек, то ее образование увеличивает доходы на душу населения от единого налога с физических лиц лишь на 4,9% по сравнению с населенными пунктами без ОТО.

Для единого налога с юридических лиц ситуация иная. Образование общины с населением менее 5000 человек увеличивает доходы на лицо от этого налога на 2,3% по сравнению с населенными пунктами, не объединившимися в общину. Образование общин с населением более 5000 жителей не влияет на единый налог с юридических лиц (таблица 1).

Таблица 1. Основные результаты модели

| Фактор влияния | ЕП с физических лиц на человека | ЕП с физических лиц на человека |

| Создание общины с населением менее 5000 | +16,1% | +2,3% |

| Создание общины с населением более 5000 | +4,9% | эффект незначительный |

Увеличение налоговых поступлений после создания ОТО может иметь несколько объяснений.

Во-первых, возможно, что после добровольного процесса создания ОТО жители больше доверяют органу местного самоуправления (совету) и соответственно меньше уклоняются от уплаты налогов. При этом чем меньше община, тем больше доверие жителей к ней, поскольку легче контролировать, как тратит собранные средства руководство общины.

Во-вторых, создание общины могло оживить экономическую активность, особенно если власть общины делала некоторые шаги к привлечению инвестиций. По этой же причине в ОТО могли перерегистрироваться предприниматели из других населенных пунктов, где общины не созданы.

В-третьих, ОТО могли повысить ставки единого налога для ФЛП 1-й и 2-й группы. По Налоговому кодексу (ст. 293) для 1-й и 2-й группы ФЛП ставку единого налога определяют органы местного самоуправления в пределах до 10% для первой группы и до 20% — для второй.

Мы направили запросы в выборку из 48 ОТО и 30 сельских/поселковых советов, равномерно распределенных по областям Украины, чтобы узнать, какие именно ставки единого налога они установили для 1-й и 2-й группы. Оказалось, что подавляющее большинство ОТО, а также сел и поселков устанавливает максимально возможные ставки: 10% — для 1-й группы и 20% — для 2-й. При этом большинство ОТО не меняли ставки в 2016-2017 годах.

Выборка не является репрезентативной, поскольку имеет мало наблюдений, но показывает, что рост налоговых поступлений от единого налога в ОТО, скорее всего, не связан с изменением ставок. Кстати, существует пример Млыновской ОТО, которая установила эти ставки на уровне 1% с 2020 года, ожидая, что у них зарегистрируется больше предпринимателей. Однако, это скорее исключение, чем правило.

Анализ данных также показал, что субвенция на социально-экономическое развитие, полученная в предыдущем году, не влияет на поступления от единого налога. Это означает, что эта субвенция не стимулирует экономическое развитие территорий, несмотря на свою цель.

К тому же, субвенцию на социально-экономическое развитие обычно распределяют политически прежде всего на те регионы, где мажоритарные депутаты или местные власти лояльны к центральной власти. Очень часто тратят ее на разные «мелочи», на которых устраивают себе политический PR, хотя эти деньги могли бы пойти на инфраструктурные проекты, необходимые для развития бизнеса.

Выводы, рекомендации и дискуссия

Наше исследование показало, что после добровольного объединения территориальных общин предприниматели начинают платить больше налогов. Это может быть связано с оживлением предпринимательской активности, перерегистрацией ФЛП к ОТО из других населенных пунктов или выходом бизнеса из тени. В любом случае это свидетельствует о большем доверии к местной власти там, где жители добровольно объединились в общину. Рост налоговых поступлений выше в меньших общинах, что может свидетельствовать об «эффекте социальных связей». Для проверки присутствия эффекта масштаба нужно провести отдельное исследование.

Кроме того, наше исследование показало, что поступление субвенции на социально-экономическое развитие в предыдущем году не влияет на экономическую активность плательщиков единого налога в текущем году. То есть субвенция, которая должна была бы стимулировать экономическое развитие территорий, не выполняет этой функции. Министерство финансов пыталось отменить эту субвенцию в течение нескольких лет. Но депутаты-мажоритарщики не давали этого сделать.

Децентрализация — это не столько об объеме средств на местах, сколько о полномочиях местной власти и общины ими распоряжаться. При этом необходимо искать баланс между экономией на масштабе (ведь малые общины не всегда в состоянии предоставлять соответствующий объем услуг) и прочностью социальных связей в общине и участием жителей в принятии решений. Новообразованные общины пока учатся принимать решения с учетом различных интересов. Важно минимизировать вмешательство центральной власти в этот процесс, в частности на некоторое время отказаться от идеи переформатирования уже созданных общин. Ведь это разрушит доверие не только внутри общин, но и к центральной власти.

Дополнение. Развернутая методология расчетов

Для того, чтобы рассчитать эффект от создания ОТО на налоговые поступления, мы взяли данные местных бюджетов за 2014-2017 гг., а также данные о численности населения населенных пунктов по 2018 год. За 2014 год у нас были данные поступлений и расходов местных бюджетов за 11 месяцев года (с января по ноябрь включительно).

Для корректного сравнения мы спроектировали поступления и расходы 2014-2015 гг. «прототипов» общин, созданных в 2016 году, как сумму доходов и расходов вошедших в них населенных пунктов. То же самое мы сделали по данным 2014-2016 гг. по «прототипам» общин, созданных в 2017 году.

Зависимой переменной нашего исследования были налоговые поступления от единого налога для физических лиц на душу населения, а также от юридических лиц на душу населения.

Основной независимой переменной была категориальная переменная, равная 1 для обозначения общины или 0 для обозначения «прототипа» общины до ее создания или просто населенных пунктов. Ее мы разделили на две категориальные переменные: для обозначения общин с населением менее 5000 жителей и для обозначения общин с населением более 5000 человек.

Остальные независимые переменные отражают:

- поступление на душу населения населенных пунктов от трансфертов из государственного бюджета (базовая дотация, стабилизационная дотация, субвенция на социально-экономическое развитие) в предыдущем году. С одной стороны они могут простимулировать экономическую активность, а с другой — способствовать тому, что населенные пункты или общины будут ждать средства, которые поступят «сверху» вместо того, чтобы работать с местным населением и предприятиями, узнавать их потребности и убеждать выходить из тени.

- расходы местных бюджетов на душу населения в предыдущем году на субсидии и трансферты предприятиям («Субсидии и текущие трансферты предприятиям (учреждениям, организациям)», «Капитальные трансферты предприятиям (учреждениям, организациям)»). Когда предприятия получают дополнительные средства, то они могут выработать и сбыть больше продукции по более конкурентоспособным ценам. Таким образом, они могут оплатить больше налогов со сбытой продукции.

- расходы местных бюджетов на душу населения в предыдущем году на капитальные расходы или расходы развития («Исследования и разработки, отдельные мероприятия по реализации государственных (региональных) программ», «Капитальное строительство (приобретение)», «Капитальный ремонт», «Реконструкция и реставрация»). Эти расходы могли улучшить инфраструктуру, что могло увеличить экономическую активность. С другой стороны, экономическая активность могла оживиться за счет того, что местные власти заказывали из бюджета услуги у предприятий (в том числе и на следующий год). В любом из этих случаев такой вид расходов в предыдущем году увеличивает налоговые поступления в следующем.

Для всех переменных, которые выражаются в деньгах, мы использовали логарифмы, предварительно добавив 0,1 к переменным, содержащим нулевые наблюдения.

Мы убрали из выборки населенные пункты с населением более 50 тыс. жителей, а также данные, где зависимая переменная была меньше 1-го перцентиля или более 99-го перцентиля.

Таким образом, мы получили несбалансированные панельные данные. Из-за создания лагов мы потеряли 1 год наблюдений. Соответственно в панели присутствуют 2015-2017 гг.

Для построения модели мы применили метод фиксированных эффектов (two-way fixed effect) и надежные стандартные погрешности (robust standard errors).

Для анализа динамики поступления единого налога в бюджет ОТО в зависимости от их размера мы учли только численность населения ОТО. Другим параметром размера ОТО, который может иметь взаимосвязь с налоговыми поступлениями в бюджет ОТО, является площадь ее территории. В дальнейших исследованиях, кроме расчета эффекта от масштаба, стоит проанализировать, как компактность ОТО (площадь и плотность населенных пунктов, расстояние до центра ОТО от других сел и поселков) может влиять на уплату налогов. Однозначно на существенность социальных связей влияет расстояние между населенными пунктами ОТО, а значит и возможность общественного контроля.

| Переменная | Коэффициент и погрешность с модели на единый налог с физлиц | Коэффициент и погрешность с модели на единый налог с юрлиц |

| Создание ОТО с численностью населения более 5000 жителей | 0.049***

(0.011) |

0.002

(0.010) |

| Создание ОТО с численностью населения менее 5000 жителев | 0.161**

(0.015) |

0.023*

(0.013) |

| Стабилизационная дотация на душу населения в предыдущем году | 0.006***

(0.002) |

0.002**

(0.001) |

| Субвенция на социально-экономическое развитие на душу населения в предыдущем году | 0.007

(0.009) |

0.004

(0.006) |

| Базовая дотация на душу населения в предыдущем году | 0.050**

(0.020) |

0.041***

(0.014) |

| Субсидии и текущие трансферты бизнеса на душу населения в предыдущем году | 0.120***

(0.022) |

0.096***

(0.016) |

| Расходы на исследования и региональные программы на душу населения в предыдущем году | 0.038***

(0.007) |

0.011**

(0.005) |

| Расходы на капитальное строительство на душу населения в предыдущем году | 0.024***

(0.006) |

0.018***

(0.004) |

| Расходы на капитальный ремонт на душу населения в предыдущем году | 0.017***

(0.003) |

0.005**

(0.002) |

| Расходы на реконструкцию и реставрацию на душу населения в предыдущем году | 0.025***

(0.006) |

0.017***

(0.004) |

| Расходы на капитальные трансферты предприятиям, учреждениям, организациям | 0.091***

(0.016) |

0.049***

(0.011) |

| Количество наблюдений | 25346 | 25346 |

| R2 | 0,054 | 0,043 |

*- коэффициент, значимый на 90% доверительном интервале, **- коэффициент, значимый на 95% доверительном интервале, ***- коэффициент, значимый на 99% доверительном интервале

Предостережение

Авторы не работают, не консультируют, не владеют акциями и не получают финансирования от компании или организации, которая бы имела пользу от этой статьи, а также никоим образом с ними не связаны