27 августа – день, когда должен быть представлен контур налоговой реформы, которую Национальный совет реформ назвал одним из своих приоритетов. Цель этой статьи – проанализировать, какие варианты реформирования доступны, какие острые проблемы оно призвано решить, и какой путь реформирования, скорее всего, выберут в итоге.

По результатам проведения отраслевых коммуникационных платформ Министерства финансов с представителями бизнеса, можно выделить в налоговой системе Украины следующие основные проблемы, которые отмечает бизнес-сообщество:

— большой объём теневой экономики и разница в уровнях налогообложения для разных компаний, в зависимости от их способности работать в тени и/или использовать упрощенную систему налогообложения для уклонения от уплаты налогов;

— высокая налоговая нагрузка на фонд оплаты труда;

— нестабильные и трудно предсказуемые налоговые законы и правила;

— непрозрачное администрирование налогов, задолженность по возмещению НДС и неполное возмещение НДС для экспортеров.

Эти вопросы поднимали уже не единожды, сегодняшнее обсуждение не принесло ничего нового. Определенное понимание процессов можно также получить из рейтинга Doing Business, согласно которому, ежегодно на уплату налогов средний бизнес в Украине тратит примерно 350 часов времени (это второй по величине показатель в Европе и близок к наихудшему в мире латиноамериканскому показателю 365 часов), что указывает на крайне громоздкий процесс налогового администрирования.

В результате, для реформы заявлены следующие приоритеты:

— внесение изменений в налоговую систему, которые будут стимулировать выход экономики из тени;

— более равномерное налогообложение;

— снижение эффективной ставки налогообложения фонда оплаты труда;

— совершенствование системы администрирования налогов, чтобы сделать её менее обременительной;

— фиксация «правил игры», вплоть до введения моратория на изменения в Налоговом кодексе.

Чтобы понять возможные пути достижения этих целей, рассмотрим основные предложения по реформированию базовых сфер налогообложения.

Налог на прибыль

Поступления: 2.6% ВВП в 2014 (6.5% общего дохода правительства)

По сути, в этой области есть выбор из двух основных альтернативных вариантов:

— сохранить налог на прибыль с его администрированием, на которое приходится основная часть взаимодействия бизнеса и налоговых органов, и, соответственно, основная доля коррупции и административных затрат в налоговой системе;

— избавиться от налога на прибыль и сохранить только налогообложение распределенной прибыли без сопутствующих проверок расходов — фактически, переход к налогообложению процесса перевода корпоративной прибыли в личный доход, чтобы сохранить хоть какие-то поступления для бюджета.

Для первого варианта, в свою очередь, существует две возможности сделать налог более благоприятным для инвестиций, пожертвовав частью поступлений, — разрешить тем или иным путём полностью списывать инвестиции в основные фонды на расходы, или же переключиться на эстонскую модель налогообложения распределенной прибыли, но, в отличие от второго варианта реформы, с тщательной инспекцией расходов, чтобы акционеры не могли отнести на корпоративные расходы личное потребление.

Говоря о текущей ситуации, нужно отметить, что в 2014 году был принят закон, существенно упростивший администрирование налога на прибыль, к тому же по прежнему действует мораторий на проверки предприятий с доходом менее чем 20 млн. грн. (95% компаний). Таким образом, в настоящее время затраты на администрирование налога на прибыль существенно снизились. Именно налог на прибыль был основной причиной высоких затрат на администрирования налогов в Украине, связанных с широкими дискреционными возможностями должностных лиц налоговых органов (что невозможно устранить в налоге на прибыль из-за определённой условности понятий прибыли и затрат).

Существует риск, что, как только инспекции возобновятся, и власти вернут себе дискреционные полномочия, действия Государственной фискальной службы (ГФС) снова повысят стоимость администрирования налога на прибыль для бизнеса, размывая с помощью своих собственных правил упрощения, достигнутые в 2014 году.

Коротко резюмировать основные предложения по реформированию налога на прибыль можно следующим образом (итоги приведены в таблице 1):

- Сохранить нынешнюю систему, возможно, с косметическими изменениями.

- Разрешить полностью списывать инвестиции в основной капитал на расходы, что позволит устранить налогообложение инвестиций в основной капитал.

- Перейти к налогообложению дивидендов и других форм распределенной прибыли акционеров, вместо налогообложения прибыли на корпоративном уровне. Сохранить инспекции для проверки, были ли расходы на личное потребление акционеров включены в корпоративные затраты. Эта модель используется в Эстонии, но там поступления от налога на распределенную прибыль составляют только 5% от налоговых поступлений в бюджет, по сравнению с 14% поступлений от налога на прибыль в Украине в 2014 году.

- Перейти на налогообложение дивидендов и других форм распределенной прибыли, вместо налогообложения прибыли на корпоративном уровне. Проверок личных затрат акционеров, отнесенных на корпоративные расходы, при этом, не производить.

Последняя модель трансформирует налог на прибыль в «плату за легализацию» для акционеров, которым по какой-то причине понадобилось вывести свою долю в прибыли корпорации в личные доходы. В ином случае, налогообложения прибыли можно полностью избежать путем включения личного потребления акционеров в корпоративные расходы.

Реализация такой модели резко снизит ставку налогообложения капитала в Украине, что может привести к росту напряжения из-за регрессивного распределительный эффекта такого подхода. Это можно компенсировать другими формами налогообложения капитала (т.е. прямого налогообложения активов), либо обратить в украинскую «особенность», направленную на стимулирование инвестиций. Эта модель также устраняет большинство безвозвратных потерь, связанных с затратами на администрирование и коррупцией в налоговой системе, устраняя дискреционность в действиях должностных лиц.

Налоги на рабочую силу (НДФЛ и единый социальный взнос)

Поступления:

НДФЛ — 4,8% от ВВП в 2014 году (12% от общих доходов бюджета)

ЕСВ — 11% от ВВП в 2014 году (25% от общих доходов бюджета)

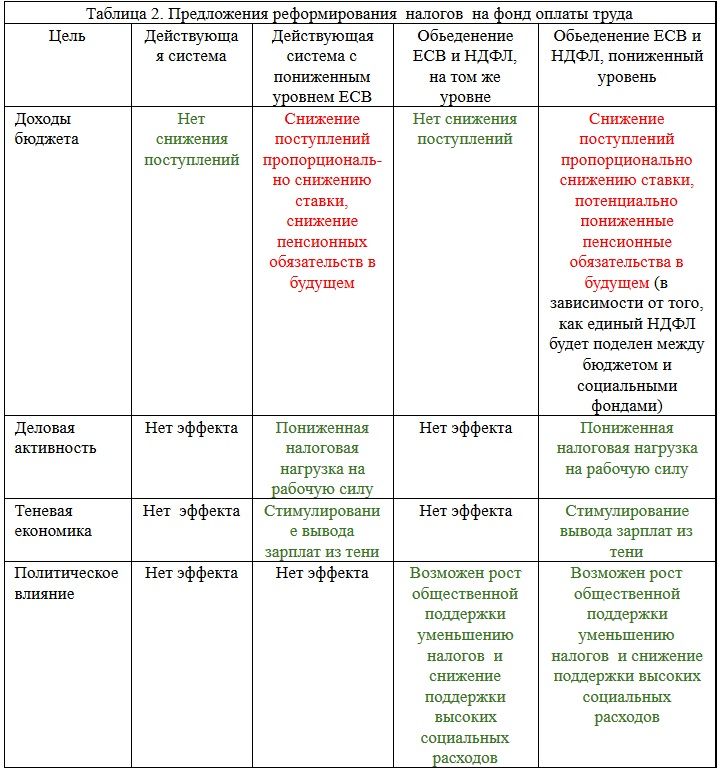

Два основных варианта реформирования налогообложения фонда оплаты труда таковы:

— Сохранение текущей системы с отдельным НДФЛ (идет в государственный и местные бюджеты) и ЕСВ (идет в социальные фонды), собираемыми на уровне работодателя;

— Слияние двух налогов в единый НДФЛ, собираемый непосредственно из заработной платы (в первые годы, скорее всего, будет администрироваться на уровне предприятий), и последующего распределения поступлений между государственным и местными бюджетами, а также социальными фондами.

Если сопроводить второй подход соответствующей коммуникацией (например, законодательно обязать работодателей информировать своих сотрудников о сумме налога, изъятого из их заработной платы), он позволит сотрудникам более четко видеть, какая сумма налога изымается из их заработной платы в бюджет, и, такие образом, легче уяснить для себя политическую альтернативу “налоги против социальных пособий”. Этот подход может в будущем принести политические дивиденды для страны.

Снижение эффективной ставки налога на фонд оплаты труда, независимо от выбранной системы, позволит повысить международную конкурентоспособность Украины и решить одну из главных проблем действующей налоговой системы. Украина занимает пятое место в рейтинге «Doing Business» по величине ставки налогов и сборов на фонд оплаты труда для типичного среднего бизнеса, что почти в два раза выше, чем в среднем по странам ОЭСР с высоким уровнем дохода: 43,1% против 23%. Это может стать стимулом к выводу зарплат из тени, что, в свою очередь, могло бы привести к тому, что при низких ставках поступления в бюджет превысили бы текущие поступления при высоких ставках. Тем не менее, нет никакой гарантии, что второй путь даст хороший результат за короткое время, и позволит полностью покрыть потери поступлений от более низких налоговых ставок. Пенсионный фонд Украины уже испытывает дефицит, который финансируется центральным правительством, — падение поступлений его увеличит. Таким образом, это предложение требует компенсаторов в виде других налогов либо сокращения уровня расходов.

Налог на добавленную стоимость

Поступления: 9% ВВП в 2014 году (22,4% общих доходов бюджета)

Как признает (или, скорее, напоминает) в своих коммуникациях Министерство, несвоевременное и неполное возмещение НДС экспортерам — одна из основных проблем налоговой системы. В процессе бюджетирования Министерство финансов рассматривает входящий НДС как поступление, а его возврат — как один из элементов расходов, и в соответствии с этим планируется бюджет. Всякий раз, когда заявки на возврат от экспортеров оказываются выше запланированных — как это случилось в 2015 году из-за высокой инфляции и девальвации — это приводит к накоплению задолженности перед некоторыми экспортерами. Это, в свою очередь, создает проблему дискреционных возможностей у государственной налоговой службы по возмещению НДС только избранным предприятиям, что приводит к коррупции и нечестной конкуренции. Вдобавок, государство может использовать этот инструмент для увеличения доходной базы — за счет бизнеса и на свое усмотрение.

Решить эту проблему государству позволит отнесение к поступлениям только входящего НДС, уже очищенного от возмещений, но это процесс требует определенного уровня доверия, который можно оперативно получить только через механизм гарантирования (или же Министерство финансов просто будет тщательно исполнять свою часть сделки, но результат в таком случае будет виден только через несколько лет). Один из предложенных механизмов заключается в том, что средства, поступающие от НДС, будут аккумулироваться на отдельном счете, и с этого же счета будут списываться средства для возмещения экспортерам, и только затем оставшиеся суммы будут переведены на счета казначейства и использованы для целей бюджета.

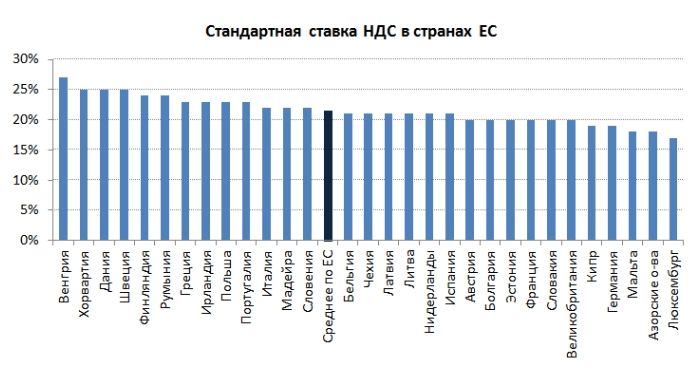

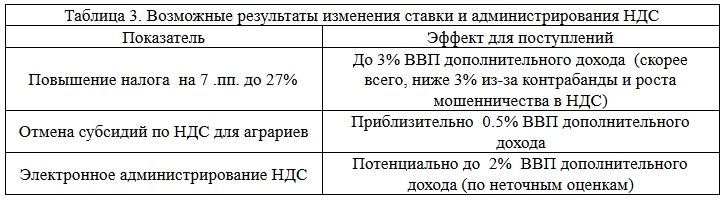

20-ти процентная ставка по НДС в Украине чуть ниже, чем стандартная ставка по НДС в странах Евросоюза, и ее можно незначительно повысить, чтобы компенсировать падение поступлений в результате реформы налога на прибыль или понижения эффективной ставки налогообложения фонда оплаты труда. Средний показатель по странам ЕС для стандартных ставок по НДС составляет 22%, хотя в таких странах, как Дания или Венгрия, он достигает 25-27%. В то время, как во многих странах ЕС существуют специальные пониженные ставки по НДС, которые могут применяться к определенным категориям товаров (Украина также имеет специальный тариф НДС в размере 7% для определенных медицинских товаров), в Венгрии и Дании их применение весьма ограничено. Таким образом, случай Украины будет достаточно типичным для европейских стран, даже если ставку поднимут на 5-7 процентных пунктов, что могло бы увеличить поступления в бюджет на 3% ВВП и позволить снизить ставку налога на фонд оплаты труда на одну пятую часть (11 процентных пунктов если считать по полной эффективной ставке, и 7 процентных пунктов, если считать по вычетам).

Как бы то ни было, имплементация таких изменений, скорее всего, столкнется с политическим сопротивлением, поскольку повышение НДС приведет к росту цен. В случае с налогами на фонд оплаты труда, такое повышение частично нивелирует положительное влияние пониженной ставки налога на конкурентоспособность производства, поскольку инфляционное давление вызовет рост зарплат. И, в завершение, еще один аргумент против использования НДС как компенсатора для снижения налога на прибыль или фонд оплаты труда — это приведет к увеличению расхождения между предприятиями, работающими на законных основаниях, и предприятиями, получающими прибыль от махинаций с НДС, заставляя первых также обратиться к махинациям, чтобы остаться в бизнесе. Повышение ставок НДС также будет стимулировать контрабанду.

Дополнительным способом повысить доходы от НДС является отмена субсидий для аграрного сектора, запланированная кабинетом Министров на 2016 год (аграрные компании оставляют НДС себе, а не платят его государству), что составляло 1.2% ВВП в 2014 году. При этом, однако, система субсидирования сочеталась с режимом нулевого возврата НДС для экспортеров зерна, который был введен в 2012 году, чтобы смягчить эффект от субсидий по НДС для государственного бюджета, и который, вероятно, будет отменен вместе с отменой субсидий. Таким образом, общий результат составит лишь около 0,5% от ВВП. Кроме того, стоит ожидать политического сопротивления, так как аграрная промышленность имеет сильное лобби в Парламенте, а сельскохозяйственные компании и фермеры, как правило, хорошо организованы и способны к протестам.

Кроме того, некоторые дополнительные доходы, вероятно, в 2015 году, будут сгенерированы от введения электронного администрирования НДС, которое дает возможность остановить многие мошеннические схемы. Некоторые эксперты оценили потенциал роста доходов от этого до 2% ВВП (таблица 3) (подсчитано Евгением Олейниковым, экспертом Реанимационого пакета реформ).

Упрощенная система налогообложения малого бизнеса

Поступления: 0,5% от ВВП в 2014 году (1,2% общих доходов бюджета)

Упрощенная система налогообложения малого бизнеса является главным камнем преткновения. С одной стороны, она работает как внутренний оффшор, предоставляя дешевые каналы трансфера капитала в теневую экономику и обратно, минимизируя налоговые обязательства (в частности, налоги на оплату труда). С другой стороны, система сводит для малых предприятий к минимуму взаимодействия с налоговыми инспекторами, таким образом, снижая взяточничество, и удерживает эффективную ставку налогообложения малых предприятий на низком уровне, стимулируя самозанятость и создание рабочих мест в этом секторе.

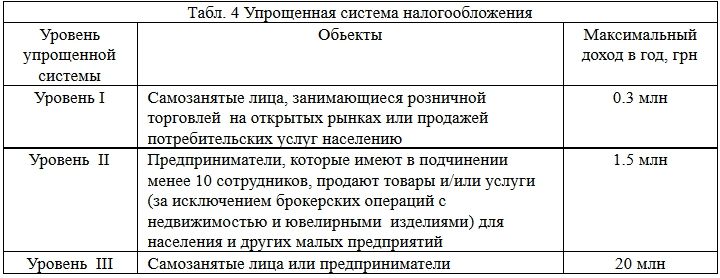

Упрощенная система в настоящее время состоит из трех уровней (таблица 4). Есть еще и четвертый, но он зарезервирован для компаний аграрного сектора.

На уровнях I и II платят фиксированную сумму ежемесячных налогов, рассчитанную на базе минимальной заработной платы, сумму устанавливают местные органы власти (до 10% минимальной заработной платы для уровня I и до 20% для уровня II). На уровне III платят либо 4% годового дохода или 2% от выручки и НДС.

Больше всего споров возникает вокруг уровня III, поскольку он предоставляет удобные способы уклонения от уплаты налогов, в частности, для профессионалов с высокой заработной платой, которые могут использовать эту систему для минимизации налогов на фонд оплаты труда. Повышение ставки налога на уровне III до уровня ставки налога на прибыль может закрыть многие из способов уклонения уплаты налогов и принести до 1% ВВП дополнительных доходов в год (Подсчитано депутатом Андреем Журжием), хотя фактическое увеличение доходов, будет меньше: фирмы с высокими расходами перейдут на уплату обычного налога на прибыль,а фирмы, где работают профессионалы с высокой заработной платой, переведут свою деятельность в теневую экономику.

Как сообщается в украинских СМИ, эксперты МВФ предлагают реформировать упрощенную систему, устраняя уровень III и трансформируя уровень II, допуская к нему предпринимателей, зарабатывающих 0,3-2 млн грн в год, которым нужно следить за своими доходами (выручка минус расходы), и платить НДФЛ и ЕСВ на основе этого дохода. По предварительным подсчетам, которые публиковались в СМИ, такая реформа может дать 1-2% ВВП дополнительных доходов бюджета в 2016 году.

Такая трансформация будет означать существенное увеличение налогового платежа для всех малых предприятий, зарабатывающих более 0,3 млн грн в год. Это преобразование введет более строгий контроль со стороны налоговых органов и, следовательно, приведет к стремительному росту затрат на администрирование налога и расширению возможностей для коррупции. Такая трансформация вызовет очень сильное политическое сопротивление.

Некоторые эксперты, по экономическим и политическим причинам, предлагают оставить упрощенную систему налогобложения без изменений. По их словам, в целом, положительный эффект от низкой ставки упрощенной налоговой системы для малого бизнеса, превышает размер налоговых субсидий, которые они получают по упрощенной системе, а также суммы потерь от отклонения от уплаты налогов, большая часть которых сосредоточена не в сегменте малого, а в сегменте крупного бизнеса. Упрощенная система также способствует стимулированию развития независимого среднего класса, который является главным сторонником реформ и развития в Украине (таблица 5).

Прочие налоги

Одно из предложений заключается том, чтобы компенсировать потери, связанные с введением налогообложения распределенной прибыли, путем налогообложения активов на базе балансовой стоимости основных фондов. По расчетам, основанным на официальной балансовой стоимости активов, такой налог по ставке 2% для основных средств и 1% для движимого имущества может дать до 4-5% ВВП дополнительных бюджетных поступлений. В действительности, такие цифры вряд ли можно получить, так как официальная стоимость активов в Украине есть очень искажена и зачастую не имеет отношения к их реальной экономической стоимости. Следовательно, многие предприятия с якобы высокой балансовой стоимостью активов, будут не в состоянии платить налог, а налоговая нагрузка будет крайне неравномерно распределена между разными компаниями и отраслями. Попытки манипулировать балансовой стоимостью активов также очень вероятны, что может повысить расходы на администрирование и усилить коррупцию.

Альтернативой этому подходу может быть простое повышение налогов на землю и недвижимость. Тем не менее, по недвижимости цифры также могут быть нереалистичными, из-за отсутствия качественной оценки. Кроме того, в рамках процесса децентрализации, налоги на землю и недвижимость будут переданы местным органам власти, которые могут изменить суммы налогов и, таким образом, конкурировать друг с другом с точки зрения налоговых режимов. Попытки получить дополнительный доход от этих источников на национальном уровне будут противоречить этим целям.

Наконец, обычным способом компенсации недополученных доходов в других областях является повышение акцизных сборов. Этот инструмент может обеспечить некоторую дополнительную прибыль, но, скорее всего, эта возможность будет ограниченной, так как от акцизов в 2014 году поступило только 2,9% от ВВП (7,3% от общих доходов бюджета). Повышение акцизов приводит к росту контрабанды и черного рынка, ограничивая сумму доходов, полученных от этого источника.

Выводы

Потенциальный максимальный рост налоговых поступлений на уровне 7,5% от ВВП, полученный от повышения ставок НДС и акцизного сбора, отмена аграрных субсидий по НДС и уничтожения упрощенного налогообложения малого бизнеса, выглядит впечатляюще — но только на бумаге. Это связано со значительной неопределенностью и рисками имплементации. Полный пакет этих мер, кроме того, вряд ли позволят реализовать с политической точки зрения.

Скорее всего, как только потенциальный рост поступлений будет сформирован (если это вообще возможно), он будет сразу использован для снижения эффективной ставки налогообложения фонда оплаты труда, что исключает радикальное реформирование налога на прибыль и поставит позитивные сдвиги в налоговом администрировании в зависимость от работы государственной фискальной службы, а не от самой налоговой системы. Вместе с тем, сам размер доли налогов на оплату труда в общих бюджетных поступлениях (37%) делает маловероятным существенное снижение ставки.

В связи с этим, доходная сторона налоговой реформы очень страдает из-за отсутствия реформы расходов подобного масштаба, которые могли бы высвободить дополнительные средства. Внедрение оценки благосостояния в системы пенсионной и социальной поддержки, строгое и более эффективное распределение средств в государственном бюджете, комплексные усилия по сокращению растрат в общих государственных расходах и другие меры по сокращению расходов могут стать длинной дорогой к высвобождению ресурсов, необходимых для радикальной и всеобъемлющей налоговой реформы.

По той же логике работают усилия по привлечению теневого бизнеса в легальную плоскость и по унификации налогообложения для легального бизнеса и бизнеса, который уклоняется от уплаты налогов. Успех или поражение в этой области в значительной степени зависят от уровня и качества защиты прав собственности и на подтвержденном обещании правительства не “душить” бизнес, если он вывел реальные доходы из тени, которые, в свою очередь, зависят от необратимых институциональных реформ в правовой сфере. Если такие реформы не осуществить вовремя, то готовность бизнеса к выходу из тени — и, следовательно, успех в одном из ключевых направлений налоговой реформы, — будут значительно ниже.

Это говорит о том, что более синергетический подход к реформам — в том числе, лучшая координация во времени связанных между собой реформ — может повысить их успешность.

На сегодняшний день, успех налоговой реформы зависит в большей степени от реформ в области налогового администрирования, чем от изменений в самой системе налогообложения. Даже если отмена упрощенной системы налогообложения вместе с эффектом от введения электронного администрирования НДС резко повысит затраты на уход от налогов, успех легко могут подорвать громоздкое налоговое администрирование и коррупция в ГФС . На самом деле, это может даже ухудшить ситуацию за счет укрепления полномочий чиновников ГФС обеспечивать уклонение от уплаты налогов и устраняя конкуренцию со стороны других схем уклонения.

Неделя Налоговой Реформы

Модернизация Налога на Прибыль Станет Драйвером Роста Экономики (Анатолий Амелин, венчурный инвестор, основатель аналитического центра «Amelin Strategy»)

Павел Себастьянович: Средний и Малый Бизнес Вытеснен с Легального Поля Высокими Ставками Налогов (Павел Себастьянович, Гражданская платформа «Нова Країна»)

Олег Гетман: Упущен Один Достаточно Важный Момент в Реформировании НДС (Олег Гетман, экономист, эксперт группы Налоговая реформа, Реанимационного пакета реформ)

Владимир Дубровский: 1-2% ВВП в Виде Дополнительных Доходов Бюджета в Результате Урезания Упрощенного Налогообложения — Нереалистичные Цифры (Владимир Дубровский, эксперт Реанимационного пакета реформ)

Сергей Кривошеев: Малый Бизнес не Получает Налоговых Субсидий и Преференций (Сергей Кривошеев, сокоординатор группы «Экономика и предпринимательство» Гражданской платформы «Нова Країна»

Татьяна Прокопчук: Бизнес Считает, что Необходимо Упростить Процесс Администрирования Налогов (Татьяна Прокопчук, Вице-президент по вопросам стратегического развития Американской торговой палаты в Украине)

Роберт Конрад: Налоговая Реформа — это не Просто Изменение Законодательства (Роберт Конрад, Дюкский университет)

Анна Деревянко: Украинской Налоговой Системе Нужны Глубинные Изменения, «Косметический Ремонт» не Поможет (Анна Деревянко, исполнительный директор Европейской Бизнес Ассоциации)

Михаил Соколов: С Имеющимся Уровнем Фискальной Нагрузки не Стоит и Мечтать об Экономическом Росте (Михаил Соколов, заместитель главы Всеукраинской аграрной рады)

Украине Нужна Радикальная, но Грамотная Налоговая Реформа (Андерс Ослунд, старший научный сотрудник Атлантического совета США в Вашингтоне и автор книги “Украина: Что пошло не так и как это исправить”)

Алексей Геращенко: Министерство Финансов Готовит Собственные Предложения Практически в Закрытом Режиме (Алексей Геращенко, экономист, предприниматель, преподаватель финансов kmbs)

Роман Жарко: Основная Проблема Налоговой Системы — Использование Фискального Механизма Достижения Поставленного Плана по Сборам (Роман Жарко, к.э.н., Менеджер по налогообложению Baker Tilly)

Налоговая Реформа в Украине или Как Достичь Невозможного (Владимир Дубровский, эксперт Реанимационного пакета реформ)

Налоговая Реформа Сквозь Призму Макроэкономической Стабильности: Взгляд НБУ (Дмитрий Сологуб, заместитель главы Национального банка, Сергей Николайчук, директор департамента монетарной политики и экономического анализа НБУ)

Налоговая Реформа Определит Будущее Украины (Павел Себастьянович, координатор группы “Налоги” ГП “Нова Країна”)

Налоговая Реформа Грузии: Чему Поучиться Украине (Елена Белан, главный экономист Dragon Capital, член редколлегии VoxUkraine)

Макроэкономические Последствия Налоговой Реформы (Юрий Городниченко, профессор Калифорнийского университета в Беркли, сооснователь и член Редколлегии VoxUkraine)

Предостережение

The author doesn`t work for, consult to, own shares in or receive funding from any company or organization that would benefit from this article, and have no relevant affiliations