27 серпня – день, коли має бути представлена податкова реформа, яку Національна рада реформ назвала одним зі своїх пріоритетів. У цій статті ми проаналізували наявні варіанти втілення цієї реформи, гострі проблеми, які вона має вирішити та найбільш імовірний шлях її здійснення.

Як свідчать комунікаційні платформи Міністерства фінансів з різними галузями промисловості, бізнес-спільнота вважає основними проблемами податкової системи України такі:

– велика частка тіньової економіки та різні рівні оподаткування для різних компаній, залежно від їхньої здатності працювати в тіні та/або використовувати спрощену систему оподаткування для ухиляння від сплати податків;

– високі податки на фонд оплати праці;

– нестабільні та майже непередбачувані податкові закони й правила;

– непрозоре адміністрування податків, заборгованість із відшкодування або неповне відшкодування ПДВ для експортерів.

Ці питання порушувалися неодноразово і є досить відомими. За даними рейтингу Doing Business час, що витрачає на сплату податків середнє підприємство, в Україні величезний (350 годин на рік, це другий за величиною показник у Європі й близький до латиноамериканського показника у 365 годин). Отже, в Україні дуже складний процес податкового адміністрування.

Пріоритети податкової реформи такі:

– створення стимулів для детінізації;

– більш рівномірне оподаткування;

– зниження оподаткування праці;

– вдосконалення системи адміністрування податків, що зробить їх не такими обтяжливими;

– фіксація правил гри, аж до введення мораторію на зміни в Податковому кодексі.

Щоб зрозуміти шлях досягнення цих цілей, давайте подивимося на головні пропозиції щодо реформування основних сфер оподаткування:

Податок на прибуток

Дохід: 2,6% ВВП у 2014 році (6,5% від сумарних доходів уряду)

Існують дві основні альтернативи:

– збереження податку на прибуток підприємств (ППП) з його адмініструванням, яке є головною причиною взаємодії бізнесу та податкових органів – а отже, і головним джерелом корупційного та адміністративного тягаря у податковій системі;

– ліквідація звичайного ППП та впровадження “плати за легалізацію” (переводу корпоративного доходу до особистого доходу), що дозволить отримати хоч якийсь дохід.

Для першого варіанту існує два шляхи зробити податок інвестиційно привабливішим, пожертвувавши частиною доходів: повністю списувати інвестиції в основні фонди на витрати – або перейти на естонську модель податку на розподілений прибуток з перевіркою витрат, щоб запобігти використанню корпоративних коштів на особисті потреби акціонерів.

У 2014 році був прийнятий закон, завдяки якому адміністрування ППП значно спростилося, та був запроваджений (усе ще чинний) мораторій на перевірки підприємств із доходом менше 20 млн. грн. (95% компаній). Таким чином, нині адміністративний тягар ППП значно знижений. ППП був основною причиною високої адміністративної вартості оподаткування в Україні, пов’язаної з можливістю посадових осіб податкових органів діяти на свій розсуд (якої неможливо уникнути під час адміністрування ППП через саму природу чистого доходу).

Є ризик, що з відновленням інспекцій та дискреційного адміністрування Державна податкова служба (ДПС) знову підвищить вартість адміністрування ППП для бізнесу, знівелювавши спрощення, впроваджені законом 2014 року, своїми постановами.

Отже, основні пропозиції щодо реформи ППП (наведені в таблиці 1):

- Збереження нинішньої системи, можливо, з невеликими змінами.

- Дозвіл повного списання інвестицій в основний капітал на витрати (тобто звільнення інвестицій в основний капітал від оподаткування).

- Перехід до оподаткування дивідендів та інших форм розподіленого прибутку, а не корпоративного прибутку. Збереження інспекцій для перевірки того, чи не використовуються кошти компаній акціонерами в особистих цілях. Ця модель використовується в Естонії, але там ППП становить лише 5% податкових надходжень держбюджету порівняно з 14% в 2014 році в Україні.

- Перехід до оподаткування дивідендів та інших форм розподіленого прибутку, а не корпоративного прибутку. Жодних перевірок щодо використання корпоративного прибутку в особистих цілях.

Ця модель перетворює ППП на “плату за легалізацію” для акціонерів, яким потрібно отримати свою частку прибутку корпорації. В іншому разі оподаткування прибутку можна повністю уникнути, перетворивши особисті витрати акціонерів на корпоративні витрати.

Реалізація цієї моделі різко знизить ставку оподаткування капіталу в Україні, що може призвести до напруження у зв’язку з тим, що такий підхід матиме регресивний розподільчий ефект. Ситуацію можна компенсувати іншими формами оподаткування капіталу (тобто прямого оподаткування активів) або перетворити на українську «особливість», спрямовану на стимулювання капіталовкладень. Ця модель також усуває більшу частину безповоротних втрат, пов’язаних з адміністративною ставкою та корупцією в податковій системі, сильно обмежуючи свободу дій посадових осіб.

Податки на працю (податок на доходи фізичних осіб (ПДФО) та єдиний соціальний внесок (ЄСВ))

Дохід:

ПДФО – 4,8% від ВВП у 2014 році (12% від загальних доходів уряду)

ЄСВ – 11% від ВВП у 2014 році (25% від загальних доходів уряду)

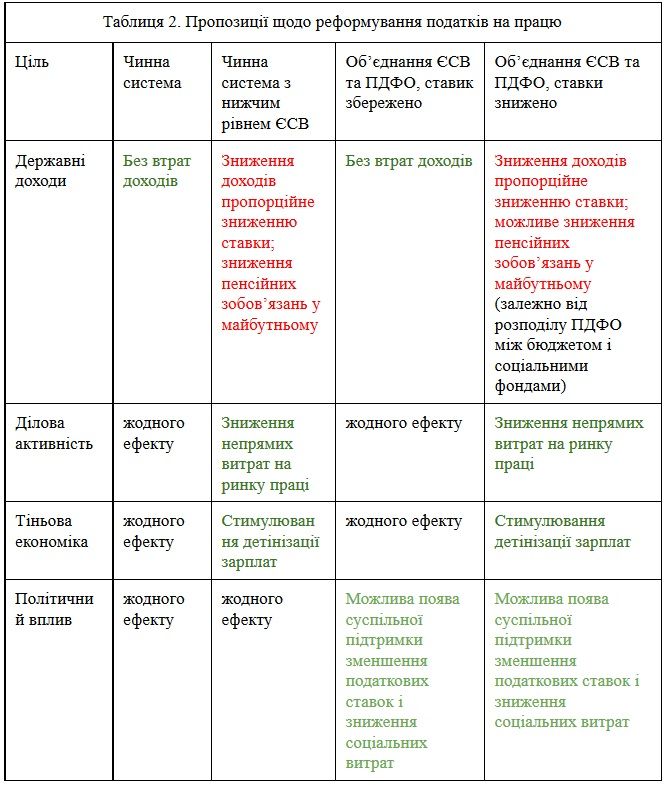

Два основні варіанти реформ оподаткування праці:

– збереження поточної системи з окремим ПДФО (йде в державний та місцеві бюджети) та ЄСВ (йде до соціальних фондів), що збираються на рівні роботодавця;

– злиття їх у єдиний ПДФО, що збирається безпосередньо із зарплат (ймовірно, спочатку його адмініструватимуть роботодавці), а потім розподіляється між державним, місцевими бюджетами та соціальними фондами.

У поєднанні з належною комунікацією (наприклад, прописати в законі зобов’язання роботодавців надавати співробітникам інформацію про суму податку, відрахованого з їхньої зарплати) другий підхід зробить ситуацію яснішою для працівників, адже вони зможуть простежити суму податку із зарплати, і тому їм буде легше усвідомити політичну дихотомію “податки проти соціальних виплат”. Цей підхід може бути вигідним у політичному плані.

Зниження ефективної ставки податку на працю, незалежно від вибраної системи, дозволить підвищити міжнародну конкурентоспроможність України і працювати над однією з головних проблем, з якою бізнес-спільнота стикається у нинішній податковій системі. Україна посідає п’яте місце в рейтингу Doing Business за ставкою ЄСВ для типового середнього підприємства, що майже вдвічі вище, ніж у середньому по країнах ОЕСР з високим рівнем доходу: 43,1% проти 23%. Це також стимулюватиме детінізацію зарплат і, отже, можливо, доходи з нижчими ставками перевищать доходи від теперішньої системи з високими ставками. Тим не менш, немає жодної гарантії, що другий ефект буде настільки значним або проявиться настільки швидко, щоб покрити втрати від нижчих ставок. Пенсійний фонд України вже має дефіцит, який фінансується з Держбюджету, і падіння доходів цей дефіцит лише збільшить. Таким чином, ця пропозиція має бути скомпенсована підвищенням ставок інших податків або скороченням рівня витрат.

Податок на додану вартість (ПДВ)

Дохід: 9% ВВП у 2014 році (22,4% загальних доходів уряду)

Як зазначає (чи радше нагадує) Міністерська комунікаційна платформа, несвоєчасне і часткове відшкодування ПДВ експортерам є однією з основних проблем податкової системи. У процесі бюджетування Міністерство фінансів розглядає вхідний ПДВ як джерело доходу, а його повернення – як витрати. Щоразу, коли заявки на повернення від експортерів вищі, ніж планувалося, – як це було в 2015 році через високу інфляцію та девальвацію, – утворюється заборгованість перед деякими експортерами. Отже, виникає можливість державної податкової служби на дискреційній основі відшкодовувати ПДВ лише деяким підприємствам, що призводить до корупції та нечесної конкуренції. Крім того, держава може використовувати цей інструмент для збільшення своїх доходів за рахунок підприємств.

Для вирішення проблеми держава має почати розглядати як свій дохід лише чистий ПДВ (без відшкодування), але цей процес може не викликати довіри, створити яку швидко здатне лише застосування механізму гарантій (або тим, що Міністерство фінансів виконуватиме свою частину угоди, проте для того, щоб довести це, знадобиться кілька років). Один із запропонованих механізмів – це окремий рахунок, на якому надходження від ПДВ “очищуватимуться” від відшкодування, і лише тоді потраплятимуть на рахунок Казначейства й використовуватимуся для цілей бюджету.

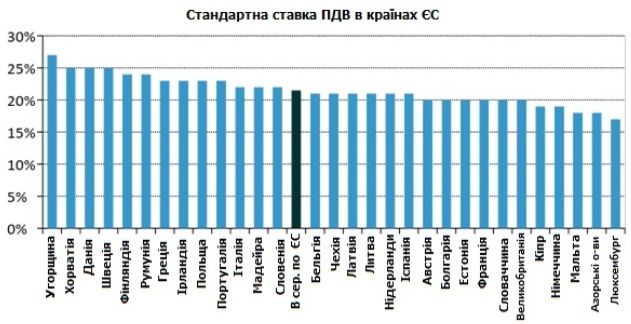

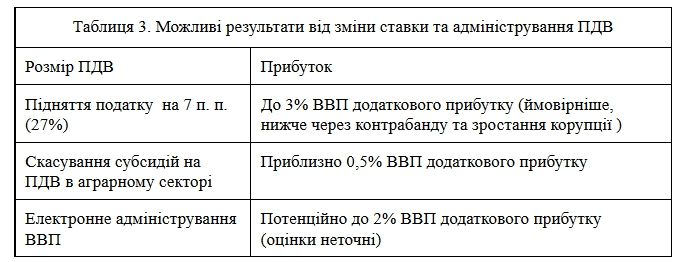

20-відсоткова ставка ПДВ в Україні є нижчою за середню ставку ПДВ в ЄС, і її можна трохи підняти, щоб компенсувати падіння доходу після реформи ППП або зниження ставки оподаткування праці. Середній показник по ЄС для стандартних ставок ПДВ – 22%, хоча в таких країнах, як Данія та Угорщина, він досягає 25–27%. Хоча в ЄС є спеціальні низькі ставки ПДВ, які можуть застосовуватися до певних категорій товарів (Україна теж має спеціальний тариф ПДВ – 7% для певних медичних товарів), в Угорщині й Данії їх застосування досить обмежене. Таким чином, випадок України не буде нетиповим серед європейських країн, навіть якщо процентна ставка збільшиться на 5-7 процентних одиниць, що могло б дати до 3% ВВП додаткових доходів і знизити ставку податку на працю майже на 20% (11 п. п., якщо брати ефективну ставку нарахувань, і 7 п. п. – якщо списувати ці податки).

Тим не менш, такі зміни буде політично складно реалізувати, оскільки підвищення ПДВ призведе до зростання цін. У випадку податків на працю, це частково компенсує вплив нижчого оподаткування праці на конкурентоспроможність, оскільки інфляційний тиск викличе зростання зарплат. Нарешті, один із аргументів проти використання ПДВ як компенсатора під час реформи ППП та ПДФО – що це призведе до розбіжності між підприємствами, котрі працюють на законних підставах, і тими, котрі здатні отримати прибуток від корумпованості ПДВ, вдаючись, як і раніше, до шахрайства, щоб залишитися в бізнесі. Такод, цей підхід стимулюватиме контрабанду.

Додатковим способом підвищити доходи від ПДВ є скасування субсидій на цей податок в аграрному секторі – коли аграрні компанії залишають ПДВ від виробленого собі, а не платять його державі. Ці субсидії становили 1,2% від ВВП у 2014 році, і Кабінет міністрів уже запланував їх скасувати в 2016-му. Ця система субсидування поєднується з режимом нульового відшкодування ПДВ для експортерів зерна, який був введений у 2012 році для пом’якшення впливу субсидування ПДВ на бюджет, і який, імовірно, буде скасований разом із субсидіями. Таким чином, загальний результат складе лише близько 0,5% від ВВП. Крім того, слід очікувати політичної реакції, оскільки аграрна промисловість має сильну парламентську підтримку й аграрні компанії та фермери, як правило, добре організовані й здатні до протестів.

Крім того, деякі додаткові доходи будуть генеруватися завдяки введенню електронного управління ПДВ в 2015 році, що дозволить зупинити багато шахрайських схем. Деякі експерти оцінили потенціал зростання доходів на 2% ВВП (таблиця 3) (розрахунки Євгена Олійникова, експерта Реанімаційного пакету реформ).

Спрощена система оподаткування малого бізнесу

Дохід: 0,5% від ВВП у 2014 році (1,2% загальних доходів держави)

Спрощена система оподаткування малого бізнесу є головним дискусійним питанням. З одного боку, вона працює як внутрішній офшор, створюючи можливості бізнесу переводити кошти в тіньову економіку та з неї та мінімізувати податкові зобов’язання (зокрема, з податків на працю). З іншого боку, вона дозволяє малим підприємствам під час роботи якнайменше контактувати з податковими інспекторами, таким чином уникаючи хабарництва, та зберігає ефективну ставку оподаткування малих підприємств на низькому рівні, що стимулює самозайнятість та створює робочі місця у цьому секторі.

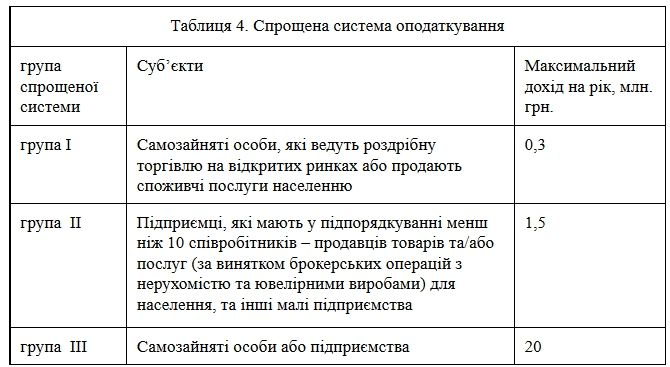

Спрощена система нині складається з трьох груп (таблиця 4). Є ще й четверта але вона зарезервована для компаній аграрного сектору

I і II групи платять фіксовану суму (що базується на мінімальній зарплаті) податків щомісяця, що встановлюється місцевими органами влади (до 10% мінімальної зарплати для I рівня і до 20% для II рівня). Група III платить або 4% річного доходу, або 2% від виручки та ПДВ.

Група III видається найсуперечливішою, оскільки вона надає можливості ухилення від сплати податків, зокрема, для професіоналів із високою зарплатою, котрі можуть використовувати цю систему для мінімізації своїх ПДФО та ЄСВ. Підвищення ставки податку для підприємств III групи до ставки ППП може закрити багато способів ухиляння від сплати податків і принести до 1% ВВП додаткових доходів на рік (розрахунки депутата Андрія Журжия), хоча фактичне збільшення доходів буде меншим, через те що фірми зі значними витратами перейдуть на звичайний режим (сплату ППП), а інші фірми, де працюють професіонали з високою зарплатою, переведуть свою діяльність у тінь.

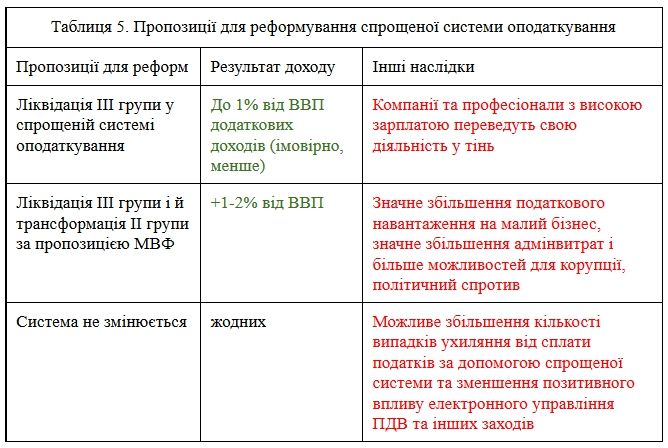

За повідомленнями українських ЗМІ, експерти МВФ пропонують реформувати спрощену систему, усунувши III групу та змінивши групу II таким чином, щоб нею могли користуватися лише підприємці, які заробляють 0,3–2 млн. грн. на рік і яким потрібно буде звітувати про свої доходи (виручка мінус витрати) і платити ПДФО та ЄСВ на основі цього звіту. За попередніми підрахунками, що висвітлювалися в ЗМІ, така реформа може дати 1-2% ВВП додаткових доходів у 2016 році.

Такі зміни істотно збільшать податковий платіж для всіх малих підприємств, що заробляють понад 0,3 млн. грн. на рік. Така система також вимагатиме набагато суворішого контролю з боку податкових органів і, отже, передбачатиме набагато вищий адміністративний тягар і більше можливостей для корупції. Така трансформація викличе значну політичну реакцію.

Деякі експерти пропонують залишити спрощену систему оподаткування без змін з економічних та політичних причин. За їхніми словами, загалом доходи від низької ставки спрощеної податкової системи для малого бізнесу перевищують розмір податкових субсидій, які вони отримують за спрощеною системою, а також суми втрат від несплати податків, що бувають переважно у великому бізнесі. Спрощена система також сприяє стимулюванню розвитку незалежного середнього класу, який є головним прихильником реформ і розвитку України (таблиця 5).

Інші податки

Одна з пропозицій полягає в компенсації втрат, які пов’язані з уведенням податку на прибуток корпорацій з податковим активом і які стягуватимуться з балансової вартості основних фондів. За розрахунками, заснованими на офіційній балансовій вартості у розмірі 2% для основних засобів і 1% для рухомого майна, цей податок може дати до 4-5% ВВП додаткових доходів. Насправді такі цифри навряд чи можна отримати, бо ж офіційна вартість фондів в Україні дуже занижена і не відповідає реальній економічній вартості активів. Отже, багато підприємств із нібито високою балансовою вартістю активів будуть не в змозі платити податок, тоді як ставка оподаткування поширюватиметься нерівномірно серед різних компаній і галузей промисловості. Матимуть місце спроби маніпулювання балансовою вартістю активів, що може підвищити адміністративні витрати й посилити корупцію.

Альтернатива цьому підходу – просто підвищити податки на землю та нерухомість. Але щодо нерухомості ці цифри теж можуть виявитися нереальними через брак їх якісної оцінки. Крім того, у процесі децентралізації податки на землю та нерухомість буде передано місцевим органам влади, які можуть змінити суми податків і таким чином конкурувати один з одним з погляду податкових сум. Спроби отримати додатковий дохід від цих джерел на національному рівні будуть марними.

Нарешті, підвищення акцизних зборів є звичайним способом компенсації недоотримання доходу в інших галузях. Хоча цей інструмент може забезпечити додатковий прибуток, він, швидше за все, буде обмеженим, оскільки акцизи в 2014 році дали доходів на 2,9% від ВВП (7,3% від загальних доходів уряду). Підвищення акцизів призведе до зростання контрабанди і чорного ринку й обмежить суму доходів, у той час як ці ж акцизи можуть принести прибуток.

Висновки

Потенційний фіскальний простір, розміром у 7,5% від ВВП, який може бути створений за рахунок підняття ставок ПДВ та акцизних податків, скасування аграрних ПДВ-субсидій і скорочення системи спрощеного оподаткування малого бізнесу вражає тільки на папері, оскільки ці заходи пов’язані з сильною невизначеністю та ризиками недоотримання доходів. Повний пакет цих заходів також навряд чи буде можливим із політичних міркувань.

Найімовірніше, той фіскальний простір, який вдасться вивільнити (якщо взагалі вдасться), буде використаний для зниження ефективної ставки трудового оподаткування, що виключає радикальне реформування податку на прибуток і ставить поліпшення адміністрування податків у залежність радше від змін у роботі Державної фіскальної служби, а не у самій податкової системи. Але, зважаючи на розмір частки податків на оплату праці в загальних державних доходах (37%), малоймовірно, що ставку вдасться істотно знизити.

У цьому сенсі, дохід від податкової реформи дуже страждає від відсутності аналогічної за обсягом реформи державних витрат, яка могла б звільнити додатковий фіскальний простір. Введення системи перевірки фінансово-майнового стану в системи пенсійної та соціальної підтримки, суворий та більш ефективний розподіл коштів з державного бюджету, комплексні зусилля з урізання загальних державних видатків та інші заходи зі скорочення витрат можуть суттєво допомогти у вивільненні ресурсів, потрібних для радикальної та всеосяжної податкової реформи.

Те саме стосується й зусиль із переведення тіньового бізнесу в легальну економіку та спроб зробити оподаткування більш рівномірним між легальним бізнесом і тим бізнесом, що використовує різні схеми ухиляння від сплати податків. Успіх або поразка в цій сфері значною мірою залежить від рівня та якості захисту прав власності та від готовності уряду не «душити» бізнес, що чесно показує свої реальні доходи. Захист же прав власності, у свою чергу, залежить від незворотних інституційних реформ у правовій сфері. Якщо такі реформи вчасно не впроваджуються, то готовність бізнесу до виходу з тіні – а, отже, й успіх в одному з ключових напрямів податкової реформи – буде значно нижчою.

Це говорить про те, що більш синергічний підхід до реформ – включаючи кращу координацію у часі впровадження пов’язаних між собою реформ – може підвищити їх успіх.

На сьогодні успіх податкової реформи залежить більше від реформ у галузі податкового адміністрування, ніж від змін у самій системі оподаткування. Навіть якщо скорочення спрощеної системи оподаткування вкупі з електронним адмініструванням ПДВ різко збільшать вартість схем ухиляння від сплати податків, обтяжлива податкова адміністрація та корупція в ДФС здатні зруйнувати ці досягнення. Вони можуть навіть погіршити ситуацію, даючи чиновникам ДФС можливість ще більше «покривати» несплати і усуваючи конкуренцію з боку інших схем ухиляння від податків.

Тиждень Податкової Реформи

Модернізація Податку на Прибуток Стане Драйвером Зростання Економіки (Анатолій Амелін, венчурний інвестор, засновник аналітичного центру «Amelin Strategy»)

Павло Себастьянович: Середній і Малий Бізнес Витіснений з Легального Поля Високими Ставками Податків (Павло Себастьянович, Громадянська платформа «Нова Країна»)

Олег Гетьман: Упущений Один Досить Важливий Момент у Реформуванні ПДВ (Олег Гетьман, економіст, експерт групи Податкова реформа, Реанімаційного пакету реформ)

Володимир Дубровський: 1-2% Додаткових Доходів в Результаті Тиску на Спрощене Оподаткування — це Нереалістичні Цифри (Володимир Дубровський, експерт реанімаційному пакету реформ)

Сергій Кривошеєв: Малий Бізнес не Отримує Податкових Субсидій чи Преференцій (Сергій Кривошеєв, співкоординатор групи «Економіка і підприємництво» Громадянської платформи «Нова Країна»)

Тетяна Прокопчук: Бізнес Вважає, що Необхідно Спростити Процес Адміністрування податків (Тетяна Прокопчук, Віце-президент з питань стратегічного розвитку Американської торговельної палати в Україні)

Роберт Конрад: Податкова Реформа — це не Просто Зміна Законодавства (Роберт Конрад, Дюкський університет)

Анна Дерев’янко: В Нинішній Ситуації «Косметичні» Зміни не Допоможуть (Анна Дерев’янко, виконавчий директор Європейської Бізнес Асоціації)

Михайло Соколов: З Наявним Рівнем Фіскального Навантаження не Варто і Мріяти про економічне Зростання (Михайло Соколов, заступник Голови Всеукраїнської аграрної ради)

Україні Потрібна Радикальна, але Розсудлива Податкова Реформа (Андерс Ослунд, старший науковий співробітник Атлантичної ради США у Вашингтоні і автор книги «Україна: Що пішло не так і як це виправити»)

Олексій Геращенко: Міністерство Фінансів Готує Свої Пропозиції Практично в Закритому Режимі (Олексій Геращенко, економіст, підприємець, викладач фінансів kmbs)

Роман Жарко: Основна Проблема Української Податкової Системи — Практика Використання Фіскального Механізму Досягнення Запланованого Обсягу Податкових Надходжень (Роман Жарко, к.е.н., Менеджер з оподаткування Baker Tilly)

Податкова Реформа в Україні або Як Досягнути Неможливого (Володимир Дубровський, експерт Реанімаційного пакету реформ)

Податкова Реформа Крізь Призму Макроекономічної Стабільності: Погляд НБУ (Дмитро Сологуб, заступник голови Національного банку, Сергій Ніколайчук, директор департаменту монетарної політики та економічного аналізу НБУ)

Податкова Реформа Визначить Майбутнє України (Павло Себастьянович, координатор групи «Податки» ГП «Нова Країна»)

Макроекономічні Наслідки Податкової Реформи (Юрій Городніченко, Каліфорнійський університет в Берклі, співзасновник та член Редколегії VoxUkraine)

Податкова Реформа Грузії: Урок для України (Олена Білан, головний економіст Dragon Capital, член редакційної колегії VoxUkraine)

Застереження

Автор не є співробітником, не консультує, не володіє акціями та не отримує фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний