Пандемія COVID-19 спричинила локдауни практично в кожній країні світу, які в свою чергу зумовили економічну кризу. Однією з особливостей цієї кризи є підвищення попиту на готівку як у розвинутих країнах, так і в країнах із ринками, які формуються, незважаючи на ризик заразитися вірусом та нещодавній значний розвиток безготівкових розрахунків. Ми розглядаємо попит на готівку в різних областях України та робимо висновок, що його драйвером може бути неформальна зайнятість.

Під час локдауну як в Україні, так і в інших країнах світу спостерігався значний сплеск попиту на готівку. Дані дозволяють зробити деякі цікаві висновки. По-перше, готівка в обігу зростала протягом всього 2020 року, й наприкінці року її було на 34%, ніж на початку. Подібне значне зростання попиту на готівку спостерігалося під час попередніх криз (2014-2015), коли Україна переживала високу інфляцію та девальвацію національної валюти на фоні нестабільної політичної ситуації та війни з Росією (рис. ).

Рисунок 1. Зростання готівки в обігу. Частка безготівкових платежів (права шкала)

Джерело: Національний банк України

З одного боку, теперішню кризу країна зустріла більш підготовленою: макроекономічна (низька інфляція і стабільний валютний курс) та фінансова (жодної банківської кризи) стабільність забезпечили економіці “м’яку посадку”. Девальвація мала місце лише в березні 2020, але потім гривня знову зміцнилася. Також протягом останніх років істотно виросла фінансова інклюзія: частка безготівкових розрахунків до кризи перевищила 50%, що є рекордно високим показником порівняно з усього 20% протягом 2014-2015 (у цій статті ми визначаємо фінансову інклюзію як частку безготівкових розрахунків в усіх транзакціях).

Що може бути рушіями такого зростання? Які фактори визначають попит на готівку в Україні? Ми дивимось на регіональну динаміку, щоб відповісти на ці питання.

Що показує попит на готівку?

Згідно з літературою, тіньова економіка та кримінальна діяльність прямо пов’язані з обсягом використання готівки. (Herwartz et. al, 2015; Bartzsch et. al, 2019; Ardizzi et. al, 2013). Чому? Коли люди не хочуть, аби держава їх помітила, вони з більшою ймовірністю використовуватимуть готівку, щоби приховати свою діяльність, тому що готівкові розрахунки важко відстежити на відміну від банківських переказів.

З іншого боку, вища відсоткова ставка, як і розширення доступу до фінансових послуг, стимулюють людей зменшувати використання готівки (Ardizzi et. al, 2013). Чому? Якщо відсоткова ставка вища, вигідніше класти гроші на депозит, що приносить відсотки, ніж тримати готівку, що не приносить нічого. Те саме стосується і вищого рівня охоплення населення фінансовими послугами: якщо в певній країні або регіоні у клієнтів є можливість заплатити без використання готівки (в магазинах, транспорті тощо), і доступні кращі фінансові технології (до прикладу, NFC у смартфонах), попит на готівку зменшуватиметься.

Що показує нам регіональна динаміка?

У цьому дослідженні ми використовуємо дані Національного банку України. Ці дані показують приплив до та відплив готівки з банківських кас. Щомісяця банки надають регулятору інформацію про обіг готівки. Звіти банків деталізовані за джерелами припливу та відпливу коштів (зняття готівки клієнтами банків, дохід роздрібної торгівлі, приплив гривні через продаж валюти, приплив на картки).

Ці дані не включають транзакції на ринках, оскільки продавці там навряд чи є клієнтами банків. У такому випадку, якщо покупець знімає гроші зі своєї картки, щоб розплатитися за товари чи послуги, враховується лише перша транзакція.

Для цього аналізу ми об’єднали всі значення припливу і відпливу та обчислили чистий попит на готівку як різницю між відпливом та припливом коштів. Сума цих величин на рівні країни дорівнюватиме зміні М0. Якщо ця змінна є негативною, значить, що більше готівки надходить до кас банків, ніж виходить звідти, отже, попит на готівку знижується, і навпаки.

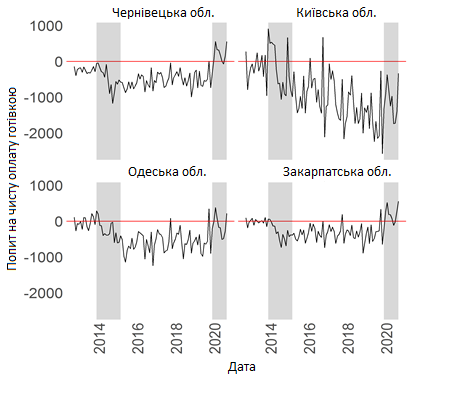

Динаміка попиту на готівку протягом 2014-2020 відрізняється за регіонами. Так, у Київській, Одеській, Чернівецькій та Закарпатській областях попит на готівку постійно знижувався (рис. 2). Для перших двох областей це можна пояснити вищою фінансовою інклюзією, у випадку останніх двох причини залишаються неясними (фінансова інклюзія у цих двох областях значно нижча, ніж у Києві та Одесі).

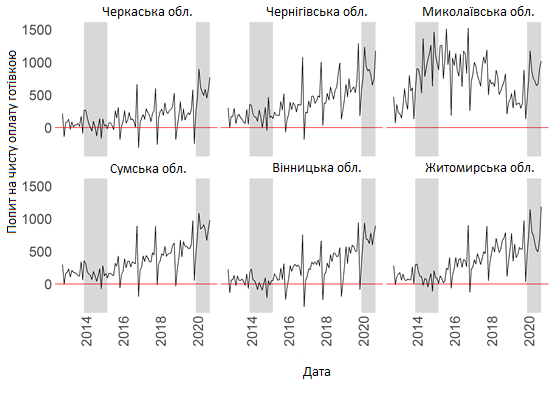

Натомість у Черкаській, Чернігівській, Миколаївській, Сумській, Вінницькій та Житомирській областях попит на готівку протягом останніх 6 років стало зростав (рис. 3). В інших областях не було однозначного тренду в 2014-2020 роках, однак протягом 2020 року попит на готівку там виріс.

Чому українські регіони демонструють такі відмінності? Чи можна це пов’язати зі сферами зайнятості населення? Ми формулюємо гіпотезу про те, що в регіонах, де більшість населення працевлаштована в сільському господарстві чи в роздрібній торгівлі, використання готівки буде вищим.

Сільськогосподарський сектор значно розвинувся протягом останніх років. Зараз він один із найбільших в Україні – згідно з даними Держстату, у ньому зайняті близько 18% працівників. Однак, невеликі фермери частіше користуються готівкою, ніж банківськими переказами. Більше того, за оцінкою Міністерства економіки тіньова активність у цьому секторі одна з найвищих – близько 32% усієї валової доданої вартості в сільськогосподарському секторі. Вона може бути рушієм зростання використання готівки.

Рисунок 2. Динаміка використання готівки – регіони з від’ємним попитом на готівку. Рецесії заштриховані.

Джерело: Національний банк України

Схожа ситуація в роздрібній торгівлі, адже навіть сьогодні не всі магазини і кафе мають термінали для безготівкової оплати.

Рисунок 3. Динаміка використання готівки – регіони з додатним попитом на готівку. Рецесії заштриховані.

Джерело: Національний банк України.

Щоб оцінити чинники попиту на готівку, ми оцінили функцію попиту на гроші на панелі регіонів України в період з 2013 по 2020 рр. Залежною змінною був чистий попит на готівку, а незалежні змінні включали кілька факторів узятих із літератури (як-от відсоткова ставка, кількість терміналів, а також злочинність, пов’язана з наркотиками. Ці змінні виявилися статистично незначущими). Крім того, ми включили часові та регіональні фіксовані ефекти, щоб контролювати можливі неспостережувані змінні. До контрольних змінних також входять частки зайнятості в сільському господарстві, роздрібній торгівлі, будівництві та промисловості. Ми обрали ці сектори, бо вони найбільші та разом становлять близько 60% зайнятості.

Результати

Результати економетричної моделі демонструють декілька цікавих висновків.

По-перше, відсоткова ставка виявилася обернено пропорційною до попиту на готівку, що узгоджується з нашими очікуваннями та літературою.

По-друге, частка працевлаштованих у будівництві виявилася прямо пропорційною використанню готівки, тобто регіони з вищою за середнє зайнятістю в будівництві мають вищий попит на готівку. Це схоже на результати Ardizzi et. al (2018) для Італії. Такий результат може вказувати на те, що частка тіньової діяльності, а значить, і попит на готівку, в цьому секторі вищі, ніж в інших.

На противагу нашій гіпотезі, більша зайнятість у сільському господарстві та роздрібній торгівлі не має значущого впливу на попит на готівку. Можливо, у цих секторах перехід до безготівкових розрахунків великих компаній компенсує попит на готівку з боку менших суб’єктів.

Висновки

Результати цього дослідження можуть бути корисні як банкам, так і уряду. Банки можуть поліпшити своє управління ліквідністю виділяючи більше готівки регіонам із вищою зайнятістю в будівництві. Будівництво в Україні демонструє двозначне зростання протягом останніх кількох років, і згідно з нашим дослідженням виявилося рушієм попиту на готівку. Отже, уряд може подумати над політикою стимулювання формальної зайнятості в цьому секторі – наприклад, запровадження гнучких контрактів (оскільки в цьому секторі значна сезонність). Попит на готівку може стати показником ефективності такої політики. Якщо вона виявиться успішною, можна поширити її на інші сектори.

Посилання на джерела

- Ardizzi, Guerino, Carmelo Petraglia, Massimiliano Piacenza, and Gilberto Turati. 2013. “Measuring the Underground Economy with the Currency Demand Approach: A Reinterpretation of the Methodology, with an Application to Italy.” The Review of Income and Wealth. https://doi.org/10.1111/roiw.12019.

- Ardizzi, Guerino, Pierpaolo De Franceschis, and Michele Giammatteo. 2018. “Cash Payment Anomalies and Money Laundering: An Econometric Analysis of Italian Municipalities.” International Review of Law and Economics 56 (C): 105–21.

- Bartzsch, Nikolaus, Friedrich Schneider, and Mathhias Uhl. 2019. “Cash Use in Germany.” n.d. Bundesbank.De. Accessed February 23, 2021. https://www.bundesbank.de/en/publications/reports/studies/cash-use-in-germany-814448.

- Herwartz, Helmut, Jordi Sardà, and Bernd Theilen. 2016. “Money Demand and the Shadow Economy: Empirical Evidence from OECD Countries.” Empirical Economics 50 (4): 1627–45.

Застереження

Автор не є співробітником, не консультує, не володіє акціями та не отримує фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний