Щоб пом’якшити наслідки сьогоднішньої глобальної економічної кризи, український уряд має використовувати добре відомі інструменти: дати гривні поступово девальвувати водночас не допускаючи паніки на валютному ринку, підтримати банки та бізнеси, які постраждають найбільше, надати фінансову підтримку вразливим категоріям населення та підготувати систему охорони здоров’я до можливого поширення вірусу.

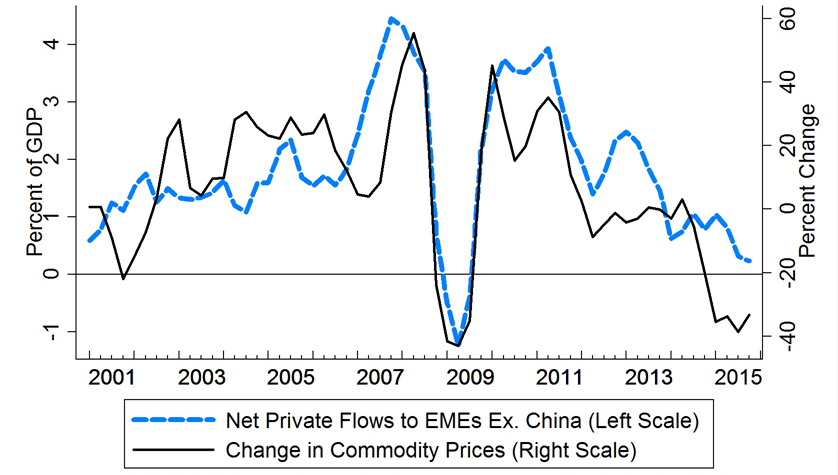

На глобальних фінансових ринках глибока криза, і ця паніка дуже нагадує спад під час Великої рецесії 2008-2009 років. Малі відкриті розвиткові економіки, які переважно експортують сировинні товари, такі як Україна, особливо вразливі до таких криз – і не лише через падіння цін та обсягу експорту, але й через відплив капіталу, який є значним шоком для фінансових систем таких країн (рис. 1).

Отже, глобальні кризи, як правило, дуже боляче відбиваються на таких країнах як Україна. Наприклад, у 2009 ВВП України скоротився на 15% (!). Сьогодні банківський сектор входить до кризи у значно кращому стані, ніж 2009 року, рівень державного боргу порівняно низький, і Національний банк має солідні резерви. Тим не менш, у найближчому майбутньому варто очікувати значних економічних труднощів для України. Що може зробити влада для того, щоб провести країну крізь бурю?

Рисунок 1. Ціни на сировинні товари та потоки капіталу для розвиткових економік

Джерело: Федеральна резервна система

Вочевидь, це велика проблема, яка потребує серйозного аналізу. Ризикуючи пропустити важливі подробиці та надто спростити план антикризових заходів, ця стаття базується на заклику до дії та окреслює стратегію того, що потрібно зробити.

У кризи є кілька компонентів. По-перше, паніка на ринку іноземної валюти (за останні кілька днів курс гривні значно впав). По-друге, зовнішній попит на українські товари падає. По-третє, негативний вплив падіння експорту на сукупний попит. По-четверте, з великою імовірністю коронавірус прямо зашкодить виробництву. Це буде схоже на шокове зниження продуктивності. Засоби протидії першим трьом компонентам доволі стандартні, тоді як четвертий вимагає більш креативного підходу.

Паніка на валютних ринках. Під час паніки інвестори закривають ризиковані позиції у таких країнах як Україна та переводять свої активи до “безпечних гаваней”, таких як боргові зобов’язання американського уряду. Тому валюти багатьох країн падають проти долара США. Це створює кілька проблем та можливостей.

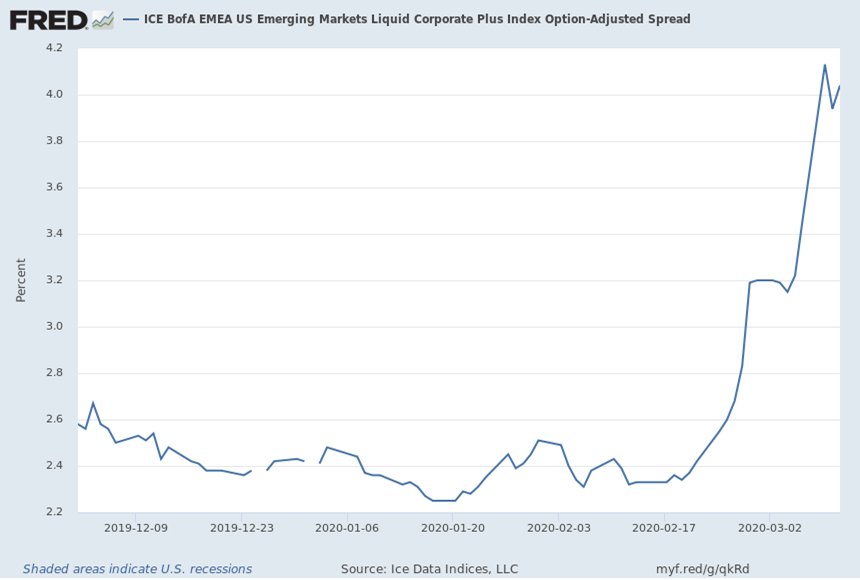

По-перше, приватному бізнесу та уряду стає важко залучати кошти на глобальних фінансових ринках: процентні ставки ростуть, а доступ до ринків знижується. Рис. 2 показує, що під час Великої рецесії вартість кредиту для розвиткових країн значно виросла. Дуже імовірно, що на Україну очікує падіння кредитування подібної амплітуди. Справді, рис. 3 показує, що щось схоже на Велику рецесію вже відбувається в Україні та порівнянних країнах. Тож можна впевнено сказати, що МВФ та інші (квазі)урядові інституції, такі як Світовий банк, Єврокомісія тощо будуть єдиними доступними джерелами валюти. Тому підписання програми з Міжнародним валютним фондом, щоб забезпечити фінансування від нього й таким чином розблокувати фінансування з інших джерел, має бути найвищим пріоритетом.

Рисунок 2. Вартість кредиту та потоки капіталу для розвиткових країн

Джерело: Федеральна резервна система

Рисунок 3. Процентні ставки за корпоративними кредитами для розвиткових економік відносно процентної ставки за короткостроковим боргом уряду США

Джерело: FRED

По-друге, великі коливання курсу гривні можуть прямо негативно вплинути на економіку. Банківський сектор опиняється під великим тиском, коли люди панікують та намагаються забрати депозити. НБУ має надати достатньо ліквідності банкам, щоб забезпечити безперебійну роботу банківської системи. Оскільки банки зараз у значно кращому стані, ніж будь коли, потрібно погасити побоювання щодо банкрутств. Отже, центральний банк має впевнено виконувати свою роль позичальника останньої надії. Однак, він не має послаблювати пруденційне регулювання.

По-третє, оскільки інфляційні очікування в Україні тісно пов’язані з обмінним курсом, значна девальвація гривні може підвищити інфляційні очікування, а отже, інфляцію. Це означає, що центральний банк може бути змушений підняти процентну ставку, щоб стримати інфляцію. Проте це призведе до ще більшого падіння економіки. Щоб уникнути такого сценарію, центральний банк має використовувати свої резерви для згладжування коливань валютного курсу. НБУ так і робив останні кілька днів, але він має приготуватися витратити на це ще більше резервів. Зазначимо, що процентні ставки в розвинених країнах падають, тому Україна буде відносно привабливою для іноземних інвесторів навіть із нижчими процентними ставками. Це означає, що, можливо, НБУ буде непотрібно (значно чи взагалі) підвищувати ставку для захисту гривні. Іншими словами, у довгостроковій перспективі обмінний курс має визначатися ринковими силами, проте сьогодні, коли ринки падають і населення панікує, центробанк має відігравати на ринку ключову роль.

По-четверте, обмеження на рух капіталу довели свою ефективність як короткостроковий інструмент для стримування девальвації та відпливу банківських депозитів. НБУ використовував цей інструмент під час кризи 2014-2015 років. Нацбанк має розглянути можливість (та приготуватися) використовувати такі обмеження для вгамування паніки.

Колапс експорту. Оскільки зовнішній попит на український експорт знижується, певна девальвація гривні необхідна, щоб поглинути цей негативний шок. Зрештою, це і є метою застосування режиму плаваючого валютного курсу. Це перша лінія оборони.

Оскільки в України дуже обмежені можливості спожити сталь, хімічну продукцію, продовольство та інші товари, виготовлені для зовнішніх ринків, уряд практично нічого не може досягти купуючи продукцію експортно-орієнтованих галузей. Однак, уряд може підтримати ці галузі у непрямий спосіб запровадивши “податкові канікули”, кредити, інші форми короткострокової підтримки, щоб допомогти цим галузям пережити кризу. Звісно, ця підтримка має бути прозорою та базуватися на зрозумілих критеріях.

Внутрішня рецесія. Уряд може пом’якшити деякі негативні наслідки скорочення зайнятості в експортно-орієнтованих галузях. Зокрема, коли економіка в рецесії, фіскальний стимул може зробити багато для зниження економічного спаду. Найгірше що може зробити уряд зараз – це намагатися збалансувати бюджет. Досвід Греції під час останньої кризи показує, що фіскальна стриманість (підвищення податків, зниження видатків) контрпродуктивна. Натомість уряд має впроваджувати агресивну експансіоністську фіскальну політику: більше урядових закупівель, більше трансфертів та зниження податків для домогосподарств та бізнесу. Кошти на фіскальний стимул українська влада може отримати розблокувавши додаткове фінансування після укладення програми з МВФ: макрофінансова допомога ЄС, кредити Світового банку тощо залежать від програми з МВФ. Це ще раз підкреслює не лише важливість програми для отримання ресурсів, але також і той факт, що немає сенсу оголошувати дефолт зараз, коли Україні потрібно запозичувати, щоб профінансувати фіскальний стимул. Адже хто надасть позику Україні, якщо вона оголосить дефолт?

Оскільки уряд матиме обмежені ресурси для стимулу, відповідь має бути швидкою (щоб “арештувати” кризу перш ніж вона захопить економіку) та чітко спрямованою (щоб використати дорогоцінні ресурси найбільш ефективно). Для цього уряд може використати існуючу інфраструктуру (наприклад, чинну систему субсидій на комунальні послуги), щоб розподілити ресурси тим, хто найбільше потребує допомоги – родинам з низькими доходами, безробітним, хворим. Грошова допомога цим вразливим групам може не лише пом’якшити кризу через стимулювання споживчих витрат, але й дозволить цим групам підготуватися до найгіршої фази кризи.

Шок пропозиції. Коронавірус негативно впливає на виробництво багатьма шляхами – від скорочення пропозиції праці (наприклад, працівники хворіють або мають доглядати за дітьми на карантині) до дефіциту сировини та запчастин. Досвід 1970х років, коли ціни на нафту виросли в рази, демонструє, що для такого шоку немає простого рішення. Однак, така криза містить і можливості: так, у США нафтогазова галузь розквітла через високі ціни на енергоносії. Оскільки Україна потребує значних інвестицій у систему охорони здоров’я, уряд може вбити двох зайців одразу. Витрачаючи на охорону здоров’я (наприклад, найм тимчасових медичних працівників щоб піклуватися про хворих, нарощування обсягу тестування, надання населенню безкоштовних тестів) уряд знижує наслідки негативного шоку пропозиції та надає фіскальний стимул.

Висновок: попереду дуже важкі часи, але не варто впадати у відчай. Уроки Великої рецесії та інших криз полягають у тому, що відвернути найгірше можливо. Український уряд не має винаходити велосипед, натомість потрібно використати уроки попередніх криз, щоб розробити швидку та рішучу відповідь на теперішню. Час діяти!

Застереження

Автор не є співробітником, не консультує, не володіє акціями та не отримує фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний