Если Украина пойдет по пути популистской налоговой реформы, это может воспрепятствовать достижению более важной цели — сбалансированию государственного бюджета. Украина должна обеспечить дефицит государственного бюджета в 2016 году не выше 3,75 % ВВП, чтобы продолжить сотрудничество с МВФ и другими внешними донорами. В предлагаемых сегодня вариантах налоговой реформы несколько неправильно расставлены приоритеты. Прежде всего, акцент должен быть сделан на повышении качества налогового администрирования и проведении структурных реформ, направленных на улучшение бизнес-климата.

В последнее время налоговая реформа превратилась в одну из наиболее дискуссионных тем в украинской политической и экспертной среде. Должен ли НБУ должен оставаться в стороне от этих обсуждений?

Национальный банк Украины неоднократно декларировал свои цели — снизить инфляцию по состоянию на конец следующего года к 12%, до 2019 года — к 5%, и в дальнейшем удерживать ее на таком уровне. Ради этого центральный банк готов на серьезные изменения в своих подходах к проведению монетарной политики, нацеленные на переход к режиму инфляционного таргетирования (ІТ) к концу 2016 года (Стратегия денежно-кредитной политики на 2016 — 2020 годы). В то же время, способность НБУ обеспечивать ценовую стабильность неразрывно связана со стабильной фискальной позицией государства, на которую должна быть направлена и налоговая реформа.

Связь здесь достаточно проста. Если государственные финансы несбалансированны, это прямо или косвенно отражается на эффективности монетарной политики центробанка. Худшая форма такого доминирования фискальной политики над монетарной — это ситуация, когда правительство может покрыть свой дефицит только за счет эмиссии. Обычно это чревато резким ускорением инфляции.

Интересно, что эта связь действует также и в обратном направлении. Эмпирические исследования подтверждают, что внедрение инфляционного таргетирования (ІТ) обычно приводит к усилению фискальной стабильности, поскольку дисциплинирует правительства. После перехода к режиму ІТ правительства уже не могут полагаться на финансирование со стороны центральных банков. Но реформы в монетарной и фискальной сферах должны идти параллельно.

В целом, без реформы государственных финансов трудно представить успешное выполнение заданий, которые ставит перед собой НБУ. Как минимум из-за того, что у НБУ уже не будет возможности поддерживать государственный бюджет за счет своих прибылей. В 2015 году запланированы перечисления НБУ в Государственный бюджет на сумму свыше 60 млрд. грн., что равняется около 12 % доходов бюджета. Однако уже в следующем году эта цифра будет значительно ниже. Да и в целом прибыль центрального банка, являющаяся результатом его операций, направленных на поддержание ценовой и финансовой стабильности, не должна рассматриваться как стабильный источник пополнения государственной казны.

Бюджетная угроза

К сожалению, сегодня потребность Украины в реформе государственных финансов и в частности в налоговой реформе часто некорректно интерпретируется и становится темой для спекуляций. Необходимость снизить высокое налоговое давление на бизнес, которое, по мнению многих экспертов, серьезно тормозит экономическое развитие в стране, была взята за основу для разнообразных популистских концепций налоговой реформы, пренебрегающих другими важными аспектами реформы. Такие концепции настаивают на первоочередном кардинальном снижении налоговых ставок, мотивируя это тем, что такой подход обеспечит существенную детенизацию и увеличение базы налогообложения. Но вероятность того, что это действительно произойдет, незначительна, и полагаться на нее при реформировании государственных финансов нельзя. Результаты такой «реформы» могут стать пирровой победой для страны.

Если Украина пойдет по пути популистской налоговой реформы, это может воспрепятствовать достижению более важной цели — сбалансированию государственного бюджета. Украина должна обеспечить дефицит государственного бюджета в 2016 году не выше 3,75 % ВВП, чтобы продолжить сотрудничество с МВФ и другими внешними донорами. При этом в среднесрочной перспективе должен быть достигнут первичный профицит сектора общегосударственного управления равный 1,6 % ВВП. Это не только цель правительства, но и обязательства Украины, изложенные в Меморандуме об экономической и финансовой политике с Международным валютным фондом. Учитывая, что на альтернативные источники внешнего финансирования надеяться не приходится, прекращение сотрудничества с МВФ чревато ухудшением макроэкономической ситуации.

Соответственно, будущая налоговая реформа должна предусматривать надежные компенсаторы снижения доходов бюджета для достижения вышеупомянутых параметров фискальной политики. В противном случае, в результате проведения такой реформы дефицит бюджета значительно вырастет. По некоторым оценкам, максимальный негативный эффект от налоговой реформы может достичь 10% ВВП или около 200 млрд. грн. Это может сильно ухудшить и без того слабое состояние государственных финансов нашей страны.

Негативные для страны последствия многократно усилятся в случае прекращения поддержки Украины со стороны МВФ, который вряд ли будет сотрудничать со страной, не выполняющей взятых на себя обязательств. Программы сотрудничества Украины с другими иностранными и международными кредиторами также «привязаны» к успеху сотрудничества с МВФ, поэтому Украина рискует оказаться в финансовой изоляции.

Кое-кто может вспомнить, что другие страны, например, Словакия и Грузия, рискнули «поставить на красное», то есть кардинально снизили налоговые ставки и добились успеха, вопреки позиции МВФ. Но между ситуацией в Украине и в этих странах есть два очень значительных отличия. Во-первых, для них МВФ был скорее внешним советником, а не кредитором последней инстанции. А во-вторых, что является наиболее важным, и в Словакии, и в Грузии налоговая реформа была неразрывно связана с масштабными структурными изменениями в стране. Ведь снижение ставок налогов было лишь частью общего пакета реализованных реформ, в том числе в налоговой сфере.

Реформаторское сопровождение

Таким образом, залогом успеха налоговой реформы является комплексный подход. Очевидно, что экономику необходимо стимулировать с помощью снижения налоговых ставок. В первую очередь, это касается снижения ставок ЕСВ, который в Украине является непропорционально высоким (см. таблицу).

Необходимый «финансовый маневр» для снижения налогового груза должен быть обеспечен частичным отказом от неприсущих рыночной экономике функций государства. Это уменьшит процент перераспределяемого через бюджет ВВП, который в Украине явно завышен.

Таблица. Индикаторы показателя «Налогообложение» для Украины в рейтинге «Doing Business 2016»

| Индикатор | Украина | Европа и Центральная Азия | ОЭСР |

| Общая налоговая ставка (% доходов) | 52,2 | 34,8 | 41,2 |

| Налог на прибыль (% доходов) | 9,0 | 10,8 | 14,9 |

| Налоги на доходы физических лиц (% доходов) | 43,1 | 20,4 | 24,1 |

| Другие налоги (% доходов) | 0,1 | 3,1 | 1,7 |

Но с другой стороны, налоговая либерализация не сработает, если не будет сопровождаться другими реформами, необходимыми для улучшения бизнес-климата, а соответственно и стабильного роста экономики. Например, в Грузии снижение налоговой нагрузки сопровождалось кардинальными реформами судебной и правоохранительной систем, направленными на уничтожение коррупции, в частности в налоговых органах, защиту законных прав и интересов добросовестных налогоплательщиков и неотвратимость наказания за налоговые преступления.

Такие мероприятия способствуют повышению доверия к государственным органам и выходу бизнеса из «тени». Не последнее значение имеет и рост соотношения «риск санкций за неуплату налогов к расходам на честную их уплату». Ведь в Грузии даже курьеры интернет-магазинов при доставке не забывают взять с собой портативный кассовый аппарат. Такие сознательные или, может, дешевле заплатить налог, чем потом штраф?

В случае же, если стимулов к уплате налогов нет, то даже радикальное снижение ставок налогов не заставит бизнес выходить из тени. Кроме того, учитывая катастрофически низкий уровень доверия к органам государственной власти и неудовлетворительный темп проведения структурных реформ, предприниматели, скорее всего, не будут торопиться с легализацией своей деятельности, побаиваясь, что правительство не будет придерживаться обещаний и, возможно, опять увеличит налоговое давление на бизнес.

Кроме того, сегодняшняя дискуссия об уровне налоговых ставок ограничивается лишь несколькими налогами (ЕСВ, НДС и налог на прибыль). В то же время, вне поля зрения экспертов и политиков остается налогообложение пассивных доходов. Например, по мнению НБУ, ставка налога на доходы от депозитов физических лиц на уровне 20% является завышенной и не способствует возвращению вкладчиков в банковскую систему, невзирая на ее постепенную очистку. Это, в свою очередь, будет иметь негативное влияние на кредитную деятельность банков. Поэтому мы предлагаем снизить эту ставку до 15% с одновременным повышением ставок на другие виды пассивных доходов, что позволит компенсировать негативный эффект от снижения ставки на доходы от депозитов.

Итоги и предложения

В предлагаемых сегодня вариантах налоговой реформы несколько неправильно расставлены приоритеты. Прежде всего, акцент должен быть сделан на повышении качества налогового администрирования и проведении структурных реформ, направленных на улучшение бизнес-климата.

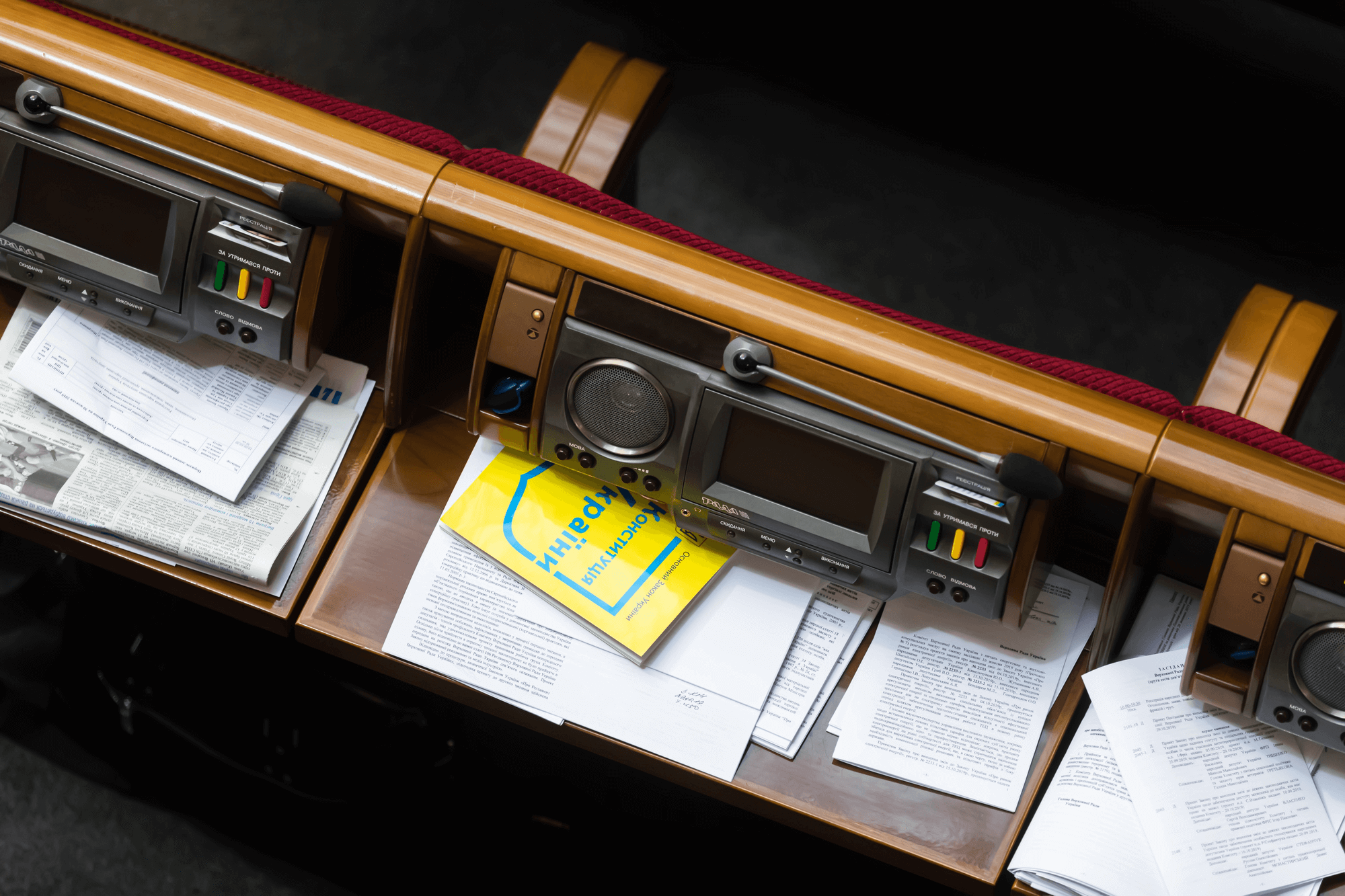

Поэтому, учитывая отсутствие перспектив быстрой детенизации экономики и слабую фискальную позицию государства, радикальное снижение налоговых ставок не должно осуществляться в экстренном режиме, менее чем за два месяца до начала нового бюджетного периода. Вопросы снижения ставок основных налогов, улучшения их администрирования и поиск компенсаторов в расходной части бюджета нуждаются в детальном обсуждении, в первую очередь, на экспертном уровне, а тогда в парламенте. Лишь потом измененная налоговая система должна стать основой для бюджетного расписания, при чем не только для бюджета на 2017 год, но и для трехлетнего бюджетного плана, формирование которого является важным фактором повышения качества среднесрочного бюджетного планирования.

Следовательно, Национальный банк ожидает проведения ответственной налоговой реформы, которая, с одной стороны, улучшила бы условия ведения бизнеса в Украине и подготовила бы почву для экономического роста, а с другой стороны — обеспечила бы фискальную и макрофинансовую стабильность.

Статья впервые была опубликована на сайте «Экономической правды»

Неделя Национального Банка

Как НБУ Разрушил Ростки Экономического Восстановления Украины в 2011 Году, и Почему не Стоит Делать Этого Снова(Андрей Кириленко, приглашенный профессор финансов, бизнес-школа Имперского колледжа Лондона, профессор финансов в школе менеджмента MIT Sloan)

Дедолларизация Долларизованной Экономики (Егор Перелыгин, начальник Управления стратегического планирования, MBA)

Неделя Налоговой Реформы

Налоговая Реформа — Что Обсуждается (Павел Кухта, член Редколлегии iМоРе)

Модернизация Налога на Прибыль Станет Драйвером Роста Экономики (Анатолий Амелин, венчурный инвестор, основатель аналитического центра «Amelin Strategy»)

Павел Себастьянович: Средний и Малый Бизнес Вытеснен с Легального Поля Высокими Ставками Налогов (Павел Себастьянович, Гражданская платформа «Нова Країна»)

Олег Гетман: Упущен Один Достаточно Важный Момент в Реформировании НДС (Олег Гетман, экономист, эксперт группы Налоговая реформа, Реанимационного пакета реформ)

Владимир Дубровский: 1-2% ВВП в Виде Дополнительных Доходов Бюджета в Результате Урезания Упрощенного Налогообложения — Нереалистичные Цифры (Владимир Дубровский, эксперт Реанимационного пакета реформ)

Сергей Кривошеев: Малый Бизнес не Получает Налоговых Субсидий и Преференций (Сергей Кривошеев, сокоординатор группы «Экономика и предпринимательство» Гражданской платформы «Нова Країна»

Татьяна Прокопчук: Бизнес Считает, что Необходимо Упростить Процесс Администрирования Налогов (Татьяна Прокопчук, Вице-президент по вопросам стратегического развития Американской торговой палаты в Украине)

Роберт Конрад: Налоговая Реформа — это не Просто Изменение Законодательства (Роберт Конрад, Дюкский университет)

Анна Деревянко: Украинской Налоговой Системе Нужны Глубинные Изменения, «Косметический Ремонт» не Поможет (Анна Деревянко, исполнительный директор Европейской Бизнес Ассоциации)

Михаил Соколов: С Имеющимся Уровнем Фискальной Нагрузки не Стоит и Мечтать об Экономическом Росте (Михаил Соколов, заместитель главы Всеукраинской аграрной рады)

Украине Нужна Радикальная, но Грамотная Налоговая Реформа (Андерс Ослунд, старший научный сотрудник Атлантического совета США в Вашингтоне и автор книги “Украина: Что пошло не так и как это исправить”)

Алексей Геращенко: Министерство Финансов Готовит Собственные Предложения Практически в Закрытом Режиме (Алексей Геращенко, экономист, предприниматель, преподаватель финансов kmbs)

Роман Жарко: Основная Проблема Налоговой Системы — Использование Фискального Механизма Достижения Поставленного Плана по Сборам (Роман Жарко, к.э.н., Менеджер по налогообложению Baker Tilly)

Налоговая Реформа в Украине или Как Достичь Невозможного (Владимир Дубровский, эксперт Реанимационного пакета реформ)

Налоговая Реформа Определит Будущее Украины (Павел Себастьянович, координатор группы “Налоги” ГП “Нова Країна”)

Налоговая Реформа Грузии: Чему Поучиться Украине (Елена Белан, главный экономист Dragon Capital, член редколлегии VoxUkraine)

Макроэкономические Последствия Налоговой Реформы (Юрий Городниченко, профессор Калифорнийского университета в Беркли, сооснователь и член Редколлегии VoxUkraine)

Предостережение

Автори не є співробітниками, не консультують, не володіють акціями та не отримують фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний