Макроекономічні новини останніх кількох років рясніли повідомленнями про жахливі інфляційні рекорди, небачені за останні декілька десятиліть. На тлі млявого інфляційного тиску після глобальної фінансової кризи 2008 року та падіння цін внаслідок ковідного шоку 2020 року інфляційний сплеск 2021 і ціновий пік 2022 року справді видаються чимось неосяжним.

Траєкторія зниження інфляції 2023 року також залишає присмак багатозначності, спонукаючи до активних дебатів з приводу того, чи центробанки вже досягли кульмінації у своїх дезінфляційних зусиллях, чи закріплення дезінфляційних успіхів потребуватиме довшого періоду високих процентних ставок, які в світлі стереотипів Great Recession чи Secular Stagnation (період після глобальної фінансової кризи, що характеризувався зниженням інфляційного тиску, падінням рівня номінальних та нейтральних ставок у багатьох країнах та сповільненням продуктивності) видаються вкрай некомфортними.

Наскільки вчасними були реакції центробанків на стійке погіршення інфляційних прогнозів після 2020 року? Чи відрізняються реакції центробанків у розвинутих країнах та країнах із ринками, що формуються, на прояви сильного інфляційного тиску? Чи був достатнім запас міцності інфляційних очікувань, щоб монетарні органи могли з упевненістю вважати шоки пропозиції тимчасовими? Чи не перетворилися шоки пропозиції на джерело самозаспокоєння, з якого живилися некоректні оцінки макроекономічних наслідків програм стимулювання попиту? Які монетарні режими найбільше відповідають викликам, що сколихнули глобальну економіку, і чи зміни в преференціях центробанків на початках інфляційного сплеску не підмінили собою послідовність реалізації режимів забезпечення цінової стабільності?

Відповіді на ці питання спонукали до активізації академічних дискусій і часто породжують протилежні висновки. Узагальнення найважливіших аспектів реакції центробанків на інфляційний шок у розрізі розвинутих країн та країн із ринками, що формуються (далі ЕМ – emerging markets), потрібне у світлі і вітчизняного досвіду, і розуміння того, чому чи не вперше глобальне макроекономічне потрясіння не завершилося черговими валютно-фінансовими кризами в бідніших країнах. Іншими словами, чи справді структурні реформи в країнах ЕМ дали свої плоди і сьогодні зовнішня вразливість меншою мірою диктує логіку монетарних рішень? І чи можна вважати, що подолання глобального інфляційного монстра під силу регуляторам?

Інфляційна динаміка та поведінка центробанківських ставок

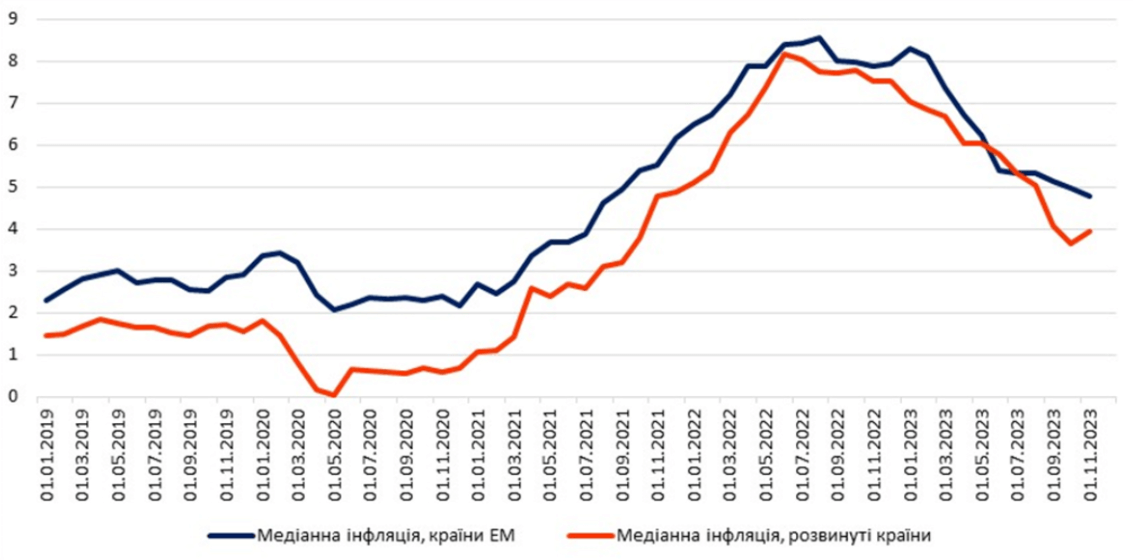

Ще до ковідного стресу намітилася чітка тенденція до посилення кореляції інфляції в розвинутих країнах і більшості країн ЕМ. Глобальна торгівля, ланцюги створення доданої вартості, інтеграція ринків капіталу тощо суттєво вплинули на те, що бізнес-цикли в різних куточках світу стали більш синхронними. Попри значний успіх у зниженні інфляції країни з ринками, що формуються, все ж таки мають дещо вищий її рівень у порівнянні з розвинутими країнами. Під час падіння цін у відповідь на заходи соціального дистанціювання впродовж 2020 року рівні інфляції в розвинутих країнах впали в зону довкола нуля, тоді як у країнах ЕМ залишились на рівні 2-3% (рис. 1). В Україні, до прикладу, інфляція за 2020 рік становила 5%.

Рисунок 1. Інфляція за групами країн, 2019-2023 рр.

Джерело: розрахунки автора на основі даних BIS. До складу розвинутих країн включені: США, зона євро, Канада, Австралія, Сполучене Королівство, Норвегія, Нова Зеландія, Швейцарія, Данія і Швеція. До складу країн ЕМ включені: Бразилія, Колумбія, Перу, Чилі, Мексика, Ізраїль, Південна Корея, ПАР, Індія, Індонезія, Малайзія, Філіппіни, Таїланд, Польща, Чехія, Румунія, Угорщина, Сербія, Туреччина. На вибір країн вплинули такі фактори: центробанки переважної більшості країн є таргетерами інфляції; центробанки змінювали процентну ставку (через це Японія не увійшла до вибірки); країна-окупант в аналізі навмисно не врахована.

Втім, як виявилося, антиковідні обмеження, якими би деструктивними для економічної активності вони не були, дуже швидко спровокували ефект відкладеного попиту. Разом із масштабними стимулами та відносно здоровою фінансовою системою (на відміну від ситуації після глобальної фінансової кризи, коли цілі сектори економіки перебували в стані делевереджингу (зниження рівня боргів/кредитної заборгованості), а фінансові компанії страждали від поганих балансів) це спричинило зовсім іншу динаміку глобальної інфляції. Вже на початку 2021 року вона почала синхронно прискорюватись у розвинутих країнах і в країнах ЕМ.

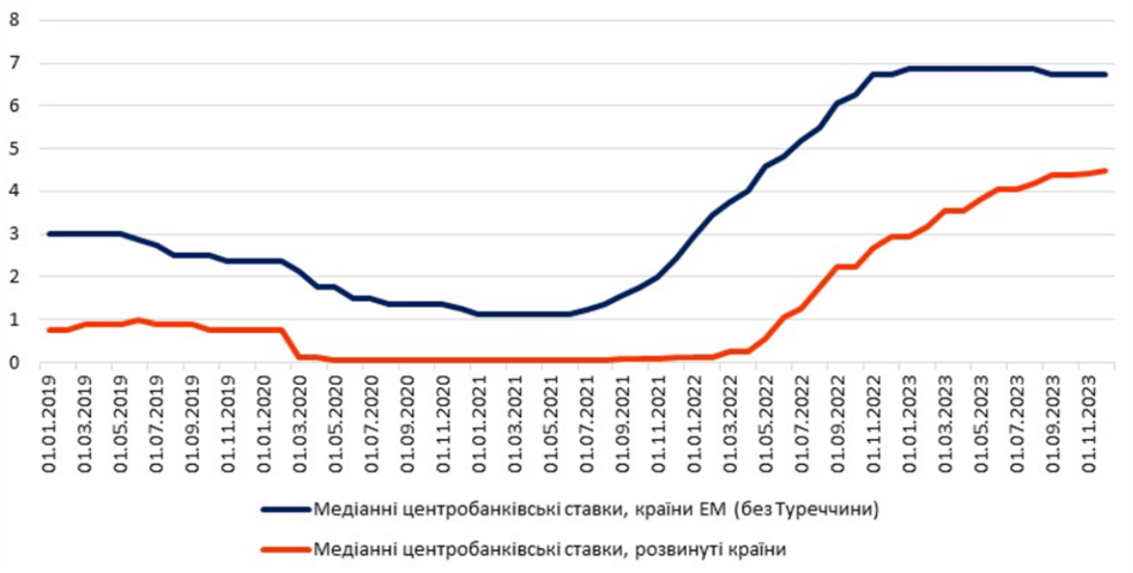

При цьому, як видно з рис. 1, інфляція в розвинутих країнах на своєму піку у 2022 році наблизилася до інфляції в країнах із середніми доходами. Після цього почали даватися взнаки структурні відмінності між цими групами країн. В розвинених країнах вона почала поступово знижуватись після різких і запізнілих монетарних рішень. Але в ЕМ інфляція тривалий час була стабільною, після чого її стрімке зниження перейшло у повільнішу дезінфляцію. Таку ситуацію можна пояснити більшою інфляційною інерцією країн ЕМ, більшою чутливістю їх до тиску з боку сировинних цін, сильнішими ефектами переносу. Характер заякорення інфляційних очікувань та довіра до політики теж відіграли значну роль. Зазначені відмінності позначились на таймінгу та силі реакцій центробанків у розрізі груп країн. Рис. 2-3 показують, що центробанки країн ЕМ значно швидше і з меншими ваганнями розпочали цикл підвищення процентних ставок.

Рисунок 2. Номінальні ставки центральних банків, 2019-2023 рр.

Джерело: побудовано на основі даних BIS

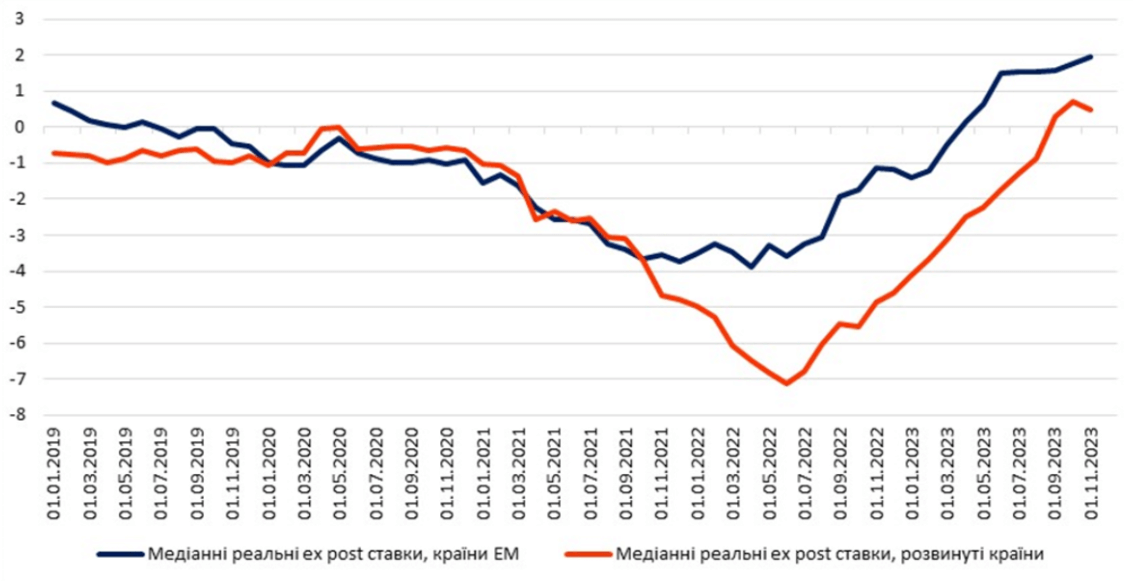

Рисунок 3. Реальні ставки центральних банків, 2019-2023 рр.

Джерело: розраховано та побудовано на основі даних BIS

Так, ще до ковідного шоку номінальні ставки були близькі до нуля. Реальні ставки в розвинутих країнах уже тривалий час перебували в негативній зоні, в країнах ЕМ зміщувалися у бік нуля (на момент ковідного шоку вони навіть впали нижче за рівень ставок у розвинутих країнах). Проте ситуація змінилася, коли темпи інфляції розпочали зростати. З рис. 1-3 очевидно, що попри співмірний за часом та амплітудою ціновий шок, центробанки з даних груп країн реагували на нього дуже по-різному.

Центробанки країн ЕМ почали підвищувати ставки значно раніше і тримали їх на піковому рівні довше, ніж центробанки розвинених країн. Водночас вони почали й знижувати ставки дещо швидше, ніж у розвинених країнах. З огляду на відмінності в інфляційній інерції тривалість перебування в періоді зростаючих реальних ставок вірогідно буде відрізнятися на користь розвинутих країн. Тобто структурні відмінності проявилися з очевидною чіткістю. Стримування цін та дезінфляція потребують жорсткішої політики в країнах ЕМ: у цих країнах реальні ставки вивели у додатну зону швидше і тримали там довше, ніж у розвинених країнах, для запобігання економічним кризам. Виглядає, що ця “природна захисна реакція” атрофувалася в розвинутих країнах.

Зміна рівня ставки: фактори зовнішньої вразливості стали другорядними?

Зовнішня вразливість тривалий час була макроекономічною Ахіллесовою п’ятою країн із ринками, що формуються. Швидкі й непередбачувані зміни в напрямках потоків капіталу, структурні дефіцити торгівлі, неглибокі фінансові ринки тощо накладались на інституціональні проблеми у сфері макроекономічної політики, призводячи до глибоких валютно-фінансових потрясінь. Сильні ефекти переносу та балансові ефекти робили цінову та фінансову стабільність вкрай чутливою до коливань обмінного курсу. Втім, починаючи з 1990х років, ці країни провели глибокі структурні реформи інституціональних основ макроекономічного менеджменту, їхні фінансові системи поглибилися, а нагромадження валютних резервів разом із поширенням макропруденційних практик посилили спроможність центробанків фокусуватися на інфляційних цілях.

У світлі того, що більшість країн ЕМ досить м’яко пройшли цикл підвищення процентних ставок, виникає питання, чи традиційні проблеми зовнішньої вразливості мотивували центробанки завбачливо реагувати на інфляційний сплеск? Чи все-таки фокусування на інфляційних цілях відігравало більшу роль у рішеннях регуляторів розвернути монетарну політику у стримуючий бік? Відповідь на це питання проливатиме світло на те, наскільки країни ЕМ структурно адаптувалися до успадкованих проблем із зовнішньою вразливістю і наскільки в логіці центробанків домінували міркування щодо відхилення інфляції від цілі. Також це важливо для розуміння того, чи зберігає ув’язка «макроекономічний шок – обмінний курс – макрофінансова дестабілізація» свою важливість для монетарних органів, чи вони можуть дозволити собі реагувати на відхилення інфляції від цілі з більшою курсовою гнучкістю.

Рис. 4-7 показують, що структурні реформи в країнах ЕМ таки досягли певного результату. Проте, хоча зовнішня вразливість уже не є настільки фатальним фактором, вона все ж залишається вагомим аргументом на користь завбачливого ужорсточення монетарної політики.

Рисунок 4. Зовнішня вразливість та зміна центробанківської ставки впродовж інфляційного сплеску 2021-2023 рр. Країни ЕМ

Джерело: розраховано та побудовано на основі даних BIS

Рисунок 5. Інфляційний тиск і зміна центробанківської ставки впродовж інфляційного сплеску 2021-2023 рр. Країни ЕМ

Джерело: розраховано та побудовано на основі даних BIS

Рисунок 6. Інфляційний тиск і зміна центробанківської ставки впродовж інфляційного сплеску 2021-2023 рр. Країни ЕМ без Туреччини

Джерело: розраховано та побудовано на основі даних BIS

Рисунок 7. Інфляційний тиск і зміна центробанківської ставки впродовж інфляційного сплеску 2021-2023 рр. Розвинуті країни

Джерело: розраховано та побудовано на основі даних BIS

Фактор зовнішньої вразливості репрезентовано з допомогою використання Scope External Vulnerability Index 2021 (менше значення – вища вразливість). Інфляційний фактор рішень з монетарної політики – різниця між піковим значенням інфляції (рік до року) для кожної країни вибірки і рівнем інфляції на 31.01.2021 року. Сила монетарної реакції оцінена як різниця між піковим значенням облікової ставки відповідного центробанку на відповідну дату та значенням цієї ставки на 31.01.2021 року.

Рис. 4-7 дозволяють зробити низку узагальнень. По-перше, зовнішня вразливість є вагомим аргументом на користь рішень щодо підвищення ставки в країнах ЕМ. Ефекти переносу та ризики девальвації внаслідок втрати довіри до здатності підтримувати цінову стабільність залишаються високими. По-друге, реакція центробанків країн ЕМ на інфляційний сплеск також є чітко вираженою. Причому для всієї вибірки (рис. 5) щільність зв’язку майже вдвічі перевищує аналогічний показник у випадку зі Scope Index (рис. 4). Щоправда при виключенні з вибірки Туреччини така щільність знижується вдвічі (рис. 6). В підсумку щільність зв’язку між зміною центробанківських ставок і інфляцією та зовнішньою вразливістю стають еквівалентними. По-третє, у випадку розвинутих країн реакція процентних ставок слабко пов'язана з величиною інфляційного шоку. Іншими словами, центробанки в розвинутих країнах набагато більше покладались на довіру до себе, заякорення інфляційних очікувань та здатність монетарних комунікацій переконати ринки у тимчасовості прискорення інфляції. Як видно з рис. 1, наслідки цього виявилися більш ніж однозначними – прискорення інфляції та необхідність підтримувати вищі ставки пізніше і довше.

Втім, досвід інфляційного сплеску 2021-2023 років більш складний, ніж може здатися на перший погляд. Помилки в інтерпретації природи шоку і надмірне покладання на модельні оцінки інфляційних траєкторій виявилися менш вираженими там, де зовнішня вразливість сприймалася як запобіжник надмірній макроекономічній експансії, тобто в країнах ЕМ. Але це не означає, що мандати цінової стабільності були покинуті напризволяще. Зрештою підвищення ставок було рішучим і в розвинутих країнах. Попри зниження цінового тиску центробанки підтримують підвищені ставки, щоб переконатися у стійкості дезінфляції. Передчасне послаблення політики загрожує нездоровими рецидивами і посиленням інфляційної інерції.

Також дискусійним є питання відмінностей в монетарних режимах. Теоретично стратегія ФРС передбачає більшу гнучкість, ніж стратегія ЄЦБ. Але ФРС підвищувала ставку агресивніше, тоді як ЄЦБ пояснював повільне підвищення ставки виразнішим проявом енергетичного шоку. Зрештою ставки були підвищені. Чи означає це, що більш м’які монетарні стратегії не продемонстрували очевидних переваг? Більшість центробанків у своїх комунікаціях 2021 року просували нарратив про тимчасовий характер шоку пропозиції, а не потребу у створенні інфляційного буфера. Тобто важко сказати, наскільки запізніла реакція на інфляційний шок була проявом гнучкіших стратегій, наприклад, таргетування середньої інфляції (average inflation targeting). Оскільки в підсумку монетарні рішення ухвалювалися в середовищі очевидного сильного зростання цін, то це швидше за все було не тестування нових підходів, а помилка в інтерпретації даних і завищене покладання на заякорення інфляційних очікувань. Інакше можна було би спостерігати швидше повернення до циклу пом’якшення монетарної політики. Іншими словами, гнучкіша стратегія може краще відповідати досягненню оптимального результату в модельних умовах чи за «нормальної» цінової волатильності. В реальних умовах, особливо екстраординарних, межа між відмінними стратегічними підходами до забезпечення цінової стабільності стає умовною. Це можна вважати позитивним сигналом готовності протистояти глобальним ціновим потрясінням.

Висновки

Центробанки ще не вгамували глобальну інфляцію, але, швидше за все, вони вже не програють битву з нею. Чи буде досвід 2021-2023 років запобіжником від майбутніх інфляційних сплесків? Відповідь буде стримано песимістичною. Невизначеність і швидкоплинні структурні умови допускають колективну помилку, якщо вона живиться спільними уявленнями та вихідними умовами інтерпретації причинно-наслідкових зв’язків. Втім, це окремий випадок, який, швидше за все, не траплятиметься часто.

Загалом найбільш важливим фактором успіху боротьби з інфляційними стресами є відданість мандату цінової стабільності та здатність консолідувати довкола цього політичне, експертне та бізнесове середовище. Відмінності в монетарних стратегіях проявлятимуться в середовищі не дуже сильно виражених шоків. В екстраординарних умовах межа між ними буде умовною і на перший план виходитиме готовність центробанку прояви лідерство у боротьбі з макроекономічним потрясінням.

Водночас вірогідність завбачливої реакції на перші паростки інфляційного шоку все ще зумовлюється зовнішньою вразливістю, тверезою оцінкою заякорення інфляційних очікувань та ризиків посилення інфляційної інерції. Позитивні реальні ставки демонструють дієвість. Намагання спроектувати дезінфляцію з підтриманням реальних ставок у негативній зоні сильно залежить від коректної оцінки нейтральних ставок. А це робить монетарну політику вкрай залежною від модельного інструментарію. В умовах надзвичайних макроекономічних подій досвід та професійна евристика можуть бути кращим дороговказом політики. Це продемонстрували центробанки країн з ринками, що формуються, запобігши переростанню інфляції у макрофінансову дестабілізацію.

Застереження

Автор не є співробітником, не консультує, не володіє акціями та не отримує фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний