Кризове падіння інвестицій протягом 2020 року в Україні було значно глибшим, ніж у країнах ЄС. Однак, український центробанк не може підтримати кредитування політикою кількісного пом’якшення, як розвинені країни, оскільки проблема не в нестачі ліквідності, а у невеликій кількості якісних позичальників. У статті розглядаємо, які сектори є найбільш привабливими для українських банків незважаючи на пандемію.

У 2020 році падіння інвестицій в Україні було вражаючим як в історичній перспективі, так і у міжнародному порівнянні. Даних за повний рік ще немає, але за перші три квартали інвестиційний попит (під ним маємо на увазі «валове нагромадження основного капіталу») впав на 23% порівняно з першими трьома кварталами 2019 року. Скорочення капіталовкладень знижує потенціал для розвитку економіки в майбутньому.

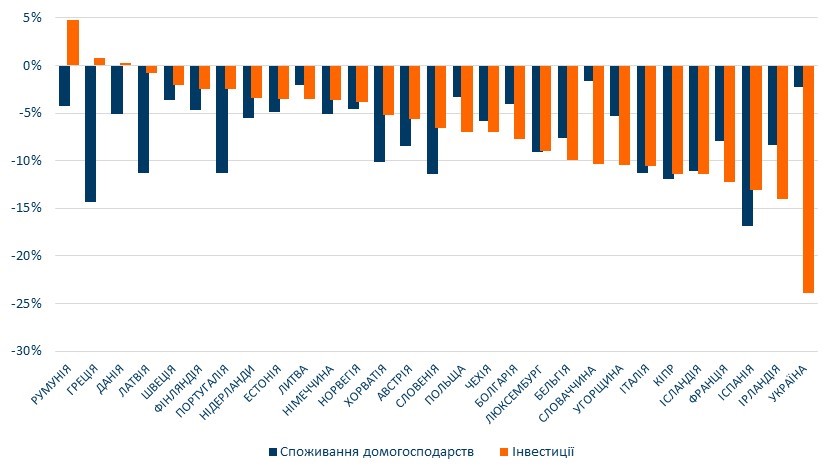

Падіння інвестицій в Україні було значно вищим, ніж у сусідніх країнах, та зокрема в країнах ЄС (рис. 1.). Це означає зниження і без того низької конкурентоздатності вітчизняної економіки (водночас споживання та експорт в Україні скоротилися значно менше, ніж у країнах ЄС).

Частка інвестицій у ВВП за перші три квартали 2020 року становила 12,6% (у відповідному періоді 2019 року – 16,2%). Для порівняння, у країнах ЄС така частка становить близько 22%. Отже, криза 2020 року для України стала насамперед кризою інвестицій.

Світовий Банк зауважує, що проблема з інвестиціями буде типовою для країн, що розвиваються, в наступні роки: «Інвестиції різко зменшилися в багатьох країнах, які розвиваються, слідуючи за десятиріччям слабкого інвестування. Інвестиції зростуть у 2021, але їх буде недостатньо для повного покриття падіння 2020 року. Досвід минулих криз посилює занепокоєння. Без негайного втручання, інвестиційна активність приречена залишитися надто млявою у наступні роки».

Отже, Україна змагатиметься за інвестиції з іншими країнами зі схожим ступенем розвитку.

Рисунок 1. Зміна споживання домогосподарств та інвестицій в Україні та країнах ЄС у січні-вересні 2020 року, % річних

Джерело: дані державних статистичних служб.

Інвестиції в Україні скоротилися насамперед у приватному секторі. Державні інвестиції були на високому рівні, зокрема, через збільшення видатків на оновлення інфраструктури. Близько 90 млрд. грн, що становить майже 2% ВВП, було витрачено лише на дорожнє будівництво, оскільки уряд вирішив застосувати «кейнсіанський» рецепт виходу з кризи – тобто підвищення державних видатків. Інвестиції в інфраструктуру, безумовно, сприяють майбутньому економічному розвитку, але мультиплікатор активності в будівельній галузі доволі невисокий (наприклад, Національний банк оцінив його на рівні 0.96).

Чому в розвинених економіках інвестиції впали менше, ніж в Україні? Яку роль зіграло кредитування?

«Коронакриза» майже не вплинула на частку інвестицій у ВВП в більшості європейських економік. Статистичним поясненням є випереджаюче падіння споживання населення у цих країнах. Інший фактор — кількісне пом’якшення та фіскальні стимули. Це як прямі субсидії підприємствам та домогосподарствам, так і непрямі – викуп акцій чи облігацій підприємств на ринку центральними банками. Ці заходи підтримали вартість фірм та забезпечили їхню операційну та інвестиційну активність. Вони були єдиним виходом в умовах близьких до нуля номінальних ставок та від’ємних реальних ставок банків.

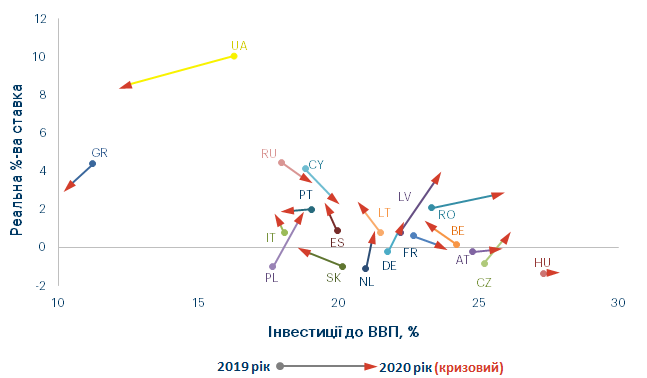

Втім, для розвинених економік покращення балансів компаній завдяки кількісному пом’якшенню не було самоціллю. «Здорові» баланси допомагали нівелювати кризові ризики та зберегти темпи кредитування. Кредитування традиційно грає значну роль в інвестиційних процесах розвинених країн. При цьому в структурі кредитів переважають довгострокові позики. Наприклад, в Австрії та Франції кредити корпораціям з терміном понад 5 років становлять 33-36% ВВП та 63-64% в сукупному обсязі кредитів. Цьому сприяють низькі (реальні) кредитні ставки (рис. 2).

Рисунок 2. Вартість кредитів для нефінансових корпорацій та частка інвестицій до ВВП

*номінальна відсоткова ставка за вирахуванням середньорічної споживчої інфляції. Джерело: власні розрахунки на основі даних державних статистичних служб та центральних банків.

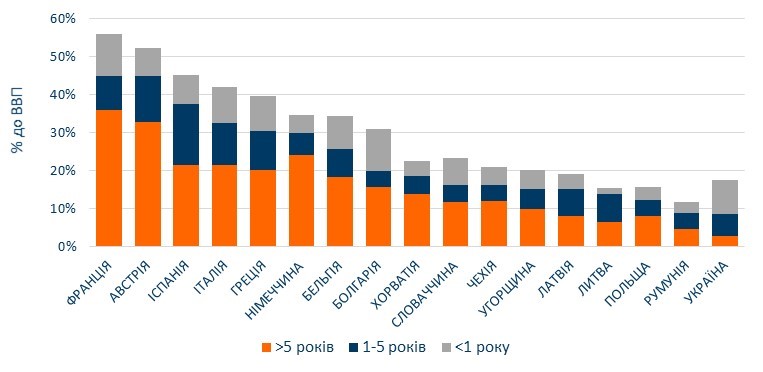

Безумовне порівняння ситуації в розвинених країнах та Україні є дещо наївним, оскільки надто сильно відрізняються структурні умови цих країн. Та все ж в Україні 51% кредитів корпораціям мають тривалість до 1 року (метою такого кредитування переважно є вирішення поточних потреб підприємств), а частка довгострокових (інвестиційних) кредитів з терміном понад 5 років є нижчою за 3% ВВП (рис. 3 та 4).

Рисунок 3. Обсяги кредитів наданих нефінансовим корпораціям за строками в окремих країнах Європи*

*проранжовано відповідно до спадання частки середньо- та довгострокових кредитів. Джерело: власні розрахунки на основі даних державних статистичних служб та центральних банків.

На відміну від країн ЄС, в Україні головним джерелом фінансування інвестицій є власні кошти підприємств (близько 70%). Висока залежність від прибутку дозволяє легко зрозуміти причини падіння інвестицій в 2020 році – падіння прибутку або й збитковість позбавляють можливості інвестувати. Тобто інвестиційна криза в Україні викликана не лише песимістичними очікуваннями та скороченням заощаджень, а й відсутністю коштів для інвестицій.

У 2019 році лише 7,5% інвестицій були забезпечені позиками. Далі розглянемо, яким секторам найлегше отримати кредит.

Кого та за скільки кредитують банки в Україні?

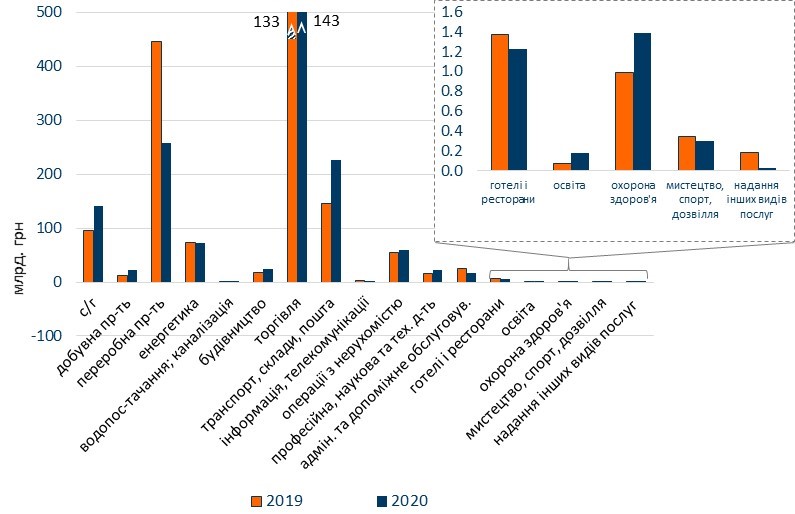

Для відповіді на це питання ми розглядаємо дані НБУ про нові кредити надані нефінансовим корпораціям. Ми порівнюємо обсяги виданих кредитів (рис. 4) та ставки за ними (рис. 5) за 2020 та 2019 роки.

Торгівля залишається головним позичальником – тоговельні підприємства у 2020 році отримали 65% нововиданих кредитів порівняно з 62% у 2019 році. Обсяг виданих торгівлі кредитів виріс на 112 млрд грн (8%). Зниження ставок для сектору торгівлі з 14% до 9% річних відображає його відносну стійкість до кризи. Справді, роздрібний товарообіг у 2020 році виріс на 8.4%, оптовий – на 2.9%.

Наступним за абсолютним приростом кредитування став напрям кур’єрської діяльності: кредити для підприємств транспорту, поштової та кур’єрської діяльності у 2020 році виросли на 82 млрд грн порівняно з минулим роком. У відносному вимірі зростання становило 56%. Нарешті, на 44 млрд грн (46%) виросло кредитування сільського господарства. Тут значно допомогла програма 5-7-9. Агропідприємства були її головними бенефіціарами та в рамках програми отримали можливість рефінансувати попередні кредити під 0%. Рефінансування попередніх кредитів становило 62% із виданих за 2020 рік за програмою 17.4 млрд грн.

Рисунок 4. Обсяг новий кредитів за секторами економіки у 2019 та 2020 роках

Джерело: власні розрахунки на основі даних НБУ.

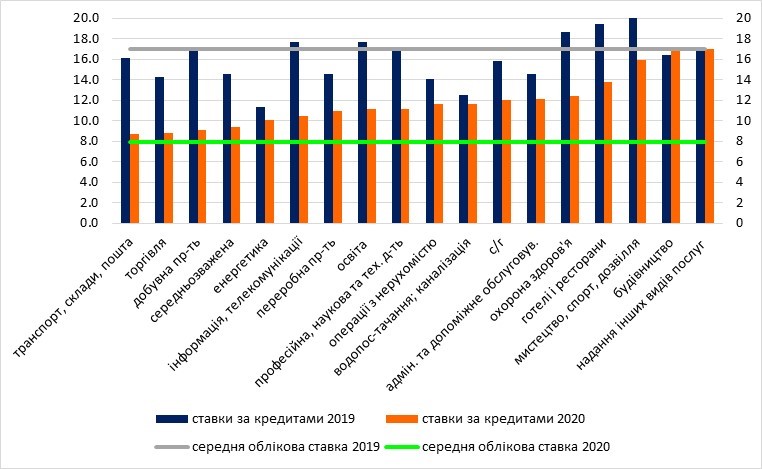

Рисунок 5. Ставка рефінансування та ставки за новими кредитами наданими нефінансовим корпораціям за видами діяльності, % річних

Джерело: власні розрахунки на основі даних НБУ.

Порівняно невеликим було кредитування добувної промисловості (23 млрд грн у 2020), однак його обсяги зростали високими темпами (93% за рік). Натомість обсяги фінансування переробної промисловості скоротилися на 42% до 257 млрд грн.

Кредитування готельної та ресторанної діяльності, сектору дозвілля, спорту та інших послуг у 2020 році значно знизилося насамперед через вразливість цих секторів до епідеміологічних обмежень. Скорочення кредитування переробної промисловості можна пояснити високою капіталомісткістю її галузей. Очікувана недоінвестованість для неї означає втрату прибутків у майбутньому, тому перспективи обробних підприємств в очах банків погіршилися. Втім, частка кредитів терміном понад 1 рік виросла з 8% у 2019 до 17% у 2020. Можливо, банки обрали лише «найкращих» позичальників галузі.

Процентні ставки деяких секторів практично не зазнали корекції. Прикладом може бути сектор будівництва – ставка для нього навіть трохи виросла порівняно з 2019 роком – з 16.4% до 16.9%, – тоді як для інших секторів кредити стали дешевшими. Оскільки загальний обсяг кредитування будівництва дуже малий (менше 1% виданих позик), може бути, що такий вплив справили один або декілька позичальників.

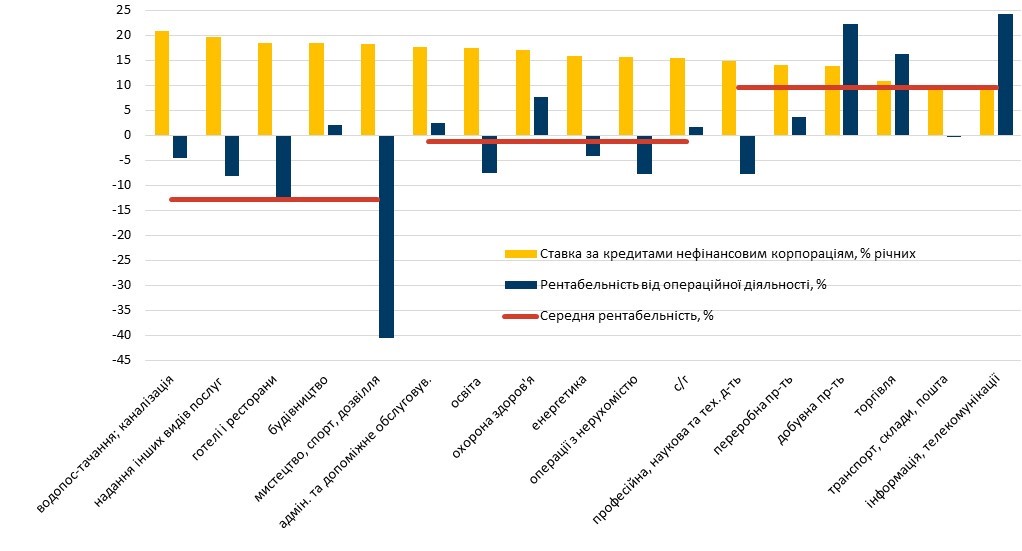

Одним із чинників різних процентних ставок для різних секторів є рентабельність галузі (рис. 6). Більш прибуткові напрямки отримують кредити за нижчими ставками.

Рисунок 6. Ставки за кредитами за секторами економіки та рівень рентабельності таких секторів у січні-вересні 2020 року

Джерело: ДССУ, НБУ та власні розрахунки.

Як зрушити з місця інвестиційне кредитування: що монетарна політика може, а що їй не під силу?

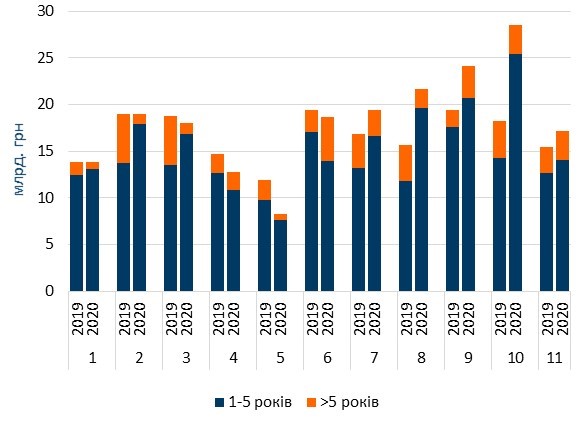

У березні 2020 року Національний банк України запровадив довгострокове рефінансування (на період до 5 років). Такий механізм мав надати підтримку банківському кредитуванню підсиливши ефект інших заходів, таких як зниження облікової ставки до 6% річних та запровадження стимулюючих нормативів резервування. Ці зміни надали певного поштовху кредитуванню нефінансових корпорацій терміном понад рік. Після зниження у квітні-травні, з липня 2020 обсяги кредитів тривалістю понад рік перевищили обсяги таких кредитів видані у відповідні місяці 2019 року (рис. 7).

Рисунок 7. Середньо- та довгострокові кредити надані нефінансовим корпораціям

Джерело: НБУ.

Ризиковість та непрозорість бізнесу є не лише перепоною для нетрадиційних монетарних інструментів, а й обмежує ефективність подальшого зниження облікової ставки. Як видно з рис. 5, кредитні ставки для багатьох галузей у 2019 році були нижчими за облікову ставку НБУ, а в 2020 році дуже близькі до облікової ставки.

Тому для подальшого здешевлення кредитування лише монетарного пом’якшення недостатньо. Потрібно впроваджувати заходи, які знизять іншу складову ставки – кредитний ризик. Це насамперед заходи спрямовані на покращення якості інституцій в Україні – побудова ефективної судової системи для ефективного захисту прав власності. А також зниження політичного втручання у бізнес та корупції. У поточних умовах ризики позичальників залишаються високими – зокрема й через непрозору чи «оптимізовану» фінансову звітність. Можливо, тому понад 60% кредитів за програмою «5-7-9» – це кредити рефінансування, тобто їх отримали компанії, які мають кредитну історію.

В українській економіці принципово неможливим є повторення політики ЄЦБ та ФРС із прямого викупу активів. Адже лише декілька підприємств в усій Україні є дійсно акціонерними, якщо судити з кількості представлених акцій на вітчизняному фондовому ринку. Тому НБУ не міг би купувати акції фірм навіть якби хотів – через відсутність цих акцій. До того ж, ставка НБУ досить далека від нуля, тому ресурси «традиційної» монетарної політики ще не вичерпані. Однак, ефект м’якої монетарної політики зупиняється на рівні банків через високі ризики позичальників.

Застереження

Автор не є співробітником, не консультує, не володіє акціями та не отримує фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний