Национальный банк Украины частично ослабил контроль над движением капитала, но основная часть регулятивных мер будет сохраняться, по крайней мере, до сентября 2015 года. Юрий Городниченко считает, что использование контроля над движением капиталов без серьезного реформирования и решения фундаментальных проблем особой пользы Украине не принесет.

В этом году Национальный банк Украины (НБУ) установил жесткий контроль над движением капитала и ограничил обменный курс, чтобы урегулировать временные внешние дисбалансы, успокоить панику на валютном рынке и стабилизировать хаос на рынке. МВФ одобрил этот важный шаг. Недавно НБУ ослабил некоторые административные ограничения, но основная часть регулятивных мер будет сохраняться, по крайней мере, до сентября 2015 года. Этому МВФ также дал свое благословение. Что означает эта политика для Украины? Будет ли она препятствовать экономическому росту? Сделает ли она экономику Украины более хрупкой и уязвимой? Проще говоря, принесет ли она сейчас пользу Украине? Существует множество мифов о регулировании движения капиталов, и в этой статье мы проясним некоторые ключевые моменты.

Миф №1: Контроль над движением капиталов – неэффективен всегда и везде. Это не так. Последние теоретические и эмпирические исследования показывают, что временные меры контроля капитала могут выступать мощным инструментом, способным стабилизировать экономику. Например, недавно проведенное экономистами МВФ и Korinek (2011) исследование свидетельствует, что свободные потоки капитала могут сделать небольшую открытую экономику — как в случае Украины — уязвимой к внезапным остановкам капитала (то есть, быстрым оттокам капитала в условиях паники), подорвать стабильность финансового сектора и оказать существенное давление на реальный сектор экономики, а также поставить правительство перед выбором из неблагоприятных альтернатив (то есть, в ситуацию, когда правительство вынуждено выбирать «лучшее из худшего»). Действительно, свободное движение капиталов сравнимо с вождением гоночного автомобиля: он может быстрее домчать в пункт назначения, но может и привести к катастрофе, если водитель будет неосторожен. Временные меры контроля над движением капиталов могут снизить риск таких отрицательных последствий, играя роль «тормозов» автомобиля. Один из способов создания таких «тормозов» — применение контроля над движением капиталов для притока (в период подъема экономики, ввести налог или ограничения на приток капиталов) и оттока (в период рецессии ввести налог или ограничение на отток капитала). В странах с развивающейся экономикой это типичная проблема: спекулятивный капитал приходит в страну в период экономического подъема (что может способствовать раздуванию «экономического пузыря») и убегает из страны во время рецессии (что еще больше усугубляет кризис). Контроль над движением капиталов смягчает влияние этих потоков и, следовательно, делает экономику более стабильной и устойчивой. Поэтому усилия НБУ по ограничению оттока капитала выглядят вполне адекватными мерами.

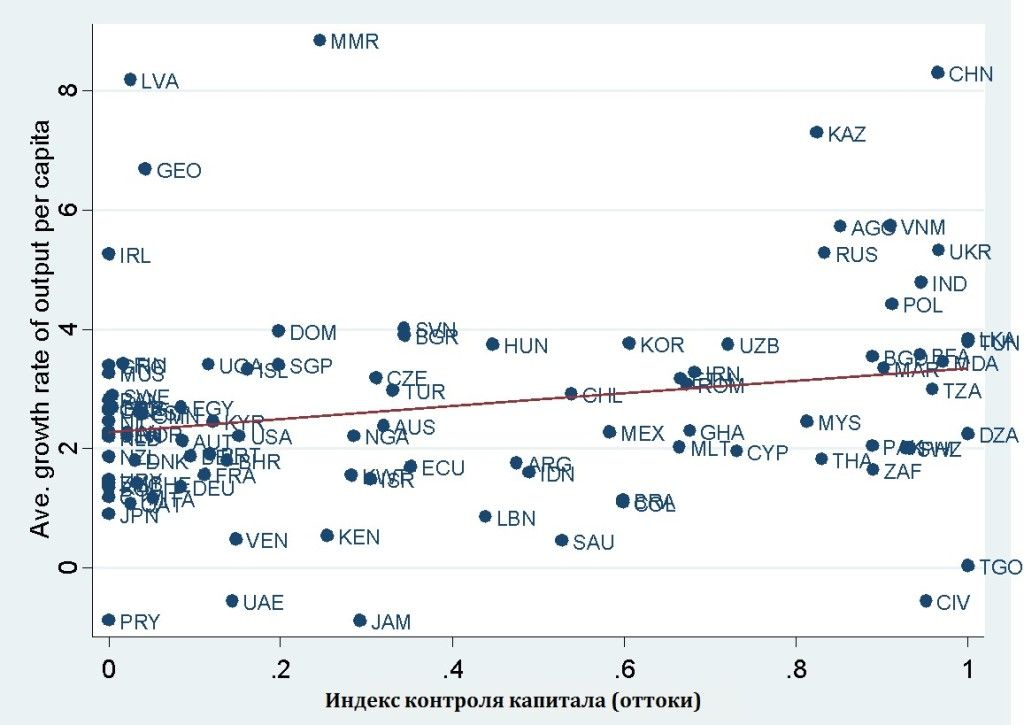

Миф №2. Контроль над движением капиталов замедляет экономическое развитие. Неправда. Не существует доказательства того, что контроль над движением капиталов системно связан с замедлением экономического роста. С помощью данных Фернандес и др. (2015), которые основываются на «Годовом докладе МВФ о механизмах обмена и валютных ограничениях», можно рассмотреть корреляцию между масштабом контроля над движением капиталов и средними темпами роста ВВП на душу населения. Рис. 1 показывает, что корреляция положительна, а не отрицательна. Многочисленные исследования (например, Кляйн 2012) подтверждают, что даже после учета потенциально искажающих факторов (например, начальный уровень производства на душу населения), корреляция между уровнем контроля над движением капиталов и темпами роста ВВП даже не приближается к статистически значимому, отрицательному значению. Кроме того, даже для стран, в которых контроль над движением капитала стабильно высокий (а не временный), корреляция не является отрицательной. Очевидно, что эта зависимость – это только корреляция, и было бы ошибкой делать вывод, что контроль над движением капиталов способствует экономическому росту. Тем не менее, данные свидетельствуют о том, что регулирование движения капиталов может быть компенсировано другими факторами, и поэтому нельзя также сделать вывод, что контроль над движением капиталов приводит к слабому экономическому росту.

Рисунок 1. Контроль над движением капиталов и экономическое развитие

Примечание: Данные взятые с Фернандес и др. (2015). Высокое значение индекса контроля капитала означает, что установлен сильный контроль над движением капиталов. Горизонтальный индекс показывает средний уровень контроля над оттоками капиталов, а вертикальная ось — средние темпы роста производства на душу населения (по паритету покупательной способности: Источник: Penn World Tables). Период выборки 1995-2006г.

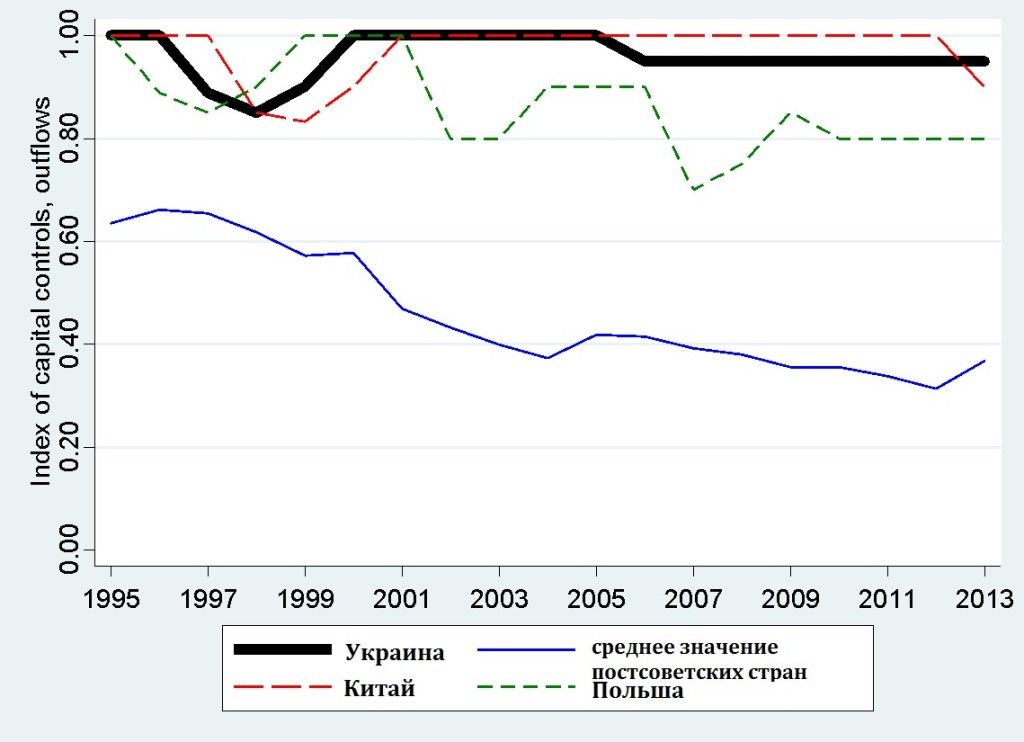

Миф №3: в мире наблюдается тенденция по либерализации контроля над движением капиталов, и Украина «пошла против течения» в сравнении с другими странами. Отчасти верно. Действительно, в мире контроль над движением капиталов ослабляется, но этот процесс неоднороден. Рис. 2 показывает динамику индекса контроля капиталов, измеренную Фернандес и др. (2015) для Украины, Польши, Китая и среднее значение для ряда постсоветских стран. Среднее значение индекса у всех постсоветских стран падает, но в Украине, Польше и Китае масштабы контроля над движением капиталов оставались высокими и стабильными. Китай очень жестко контролирует движение капитала десятки лет, но до сих пор его экономика росла с «космической» скоростью. Экономика Польши также считается примером поразительного успеха в Восточной Европе. По опыту Польши, некоторые меры по контролю капитала в Украине уже не кажутся возмутительно неправильной политикой. Кроме того, учитывая историю контроля над движением капиталов в Украине, несправедливо утверждать, что она «переключилась» со свободного движения капиталов к жестким ограничениям.

Рисунок 2. Динамика контроля над движением капиталов

Примечание: Данные взятые с Фернандес и др. (2015). Высокое значение индекса означает, что установлен сильный контроль над движением капиталов.

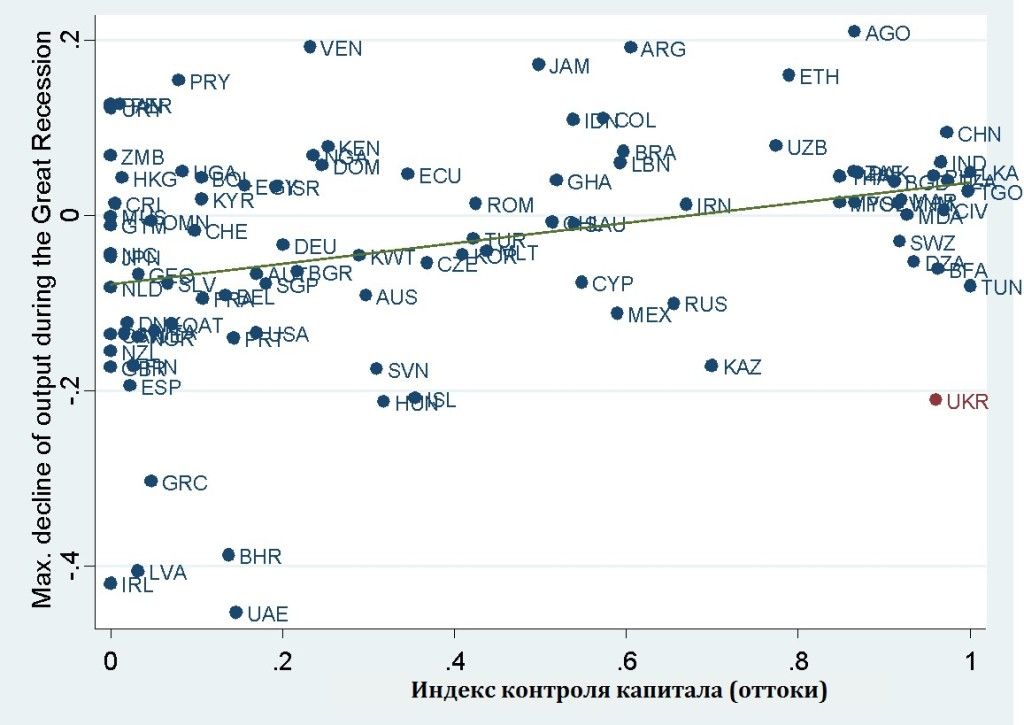

Миф №4. Глобальные экономические кризисы имеют худшие последствия для стран с высоким уровнем контроля над движением капитала. Это не так. Опять же многочисленные исследования (например, см. исследование МВФ) утверждают, что страны, где установлен контроль капитала, легче пережили мировой экономический кризис 2007-2008 (также известный как Великая рецессия) и его последствия, если сравнивать со странами с более свободным движением капиталов. Это проиллюстрировано на Рис. 3. Установить причинно-следственную связь между контролем капитала и падением объемов производства во время Великой рецессии очень трудно, однако имеющиеся данные свидетельствуют о том, что меры по контролю капитала ассоциировались с недопущением катастрофических последствий Великой рецессии. Также, обратите внимание, что во время Великой рецессии Украина пострадала сильнее, чем страны с аналогичным уровнем контроля капитала. Этот факт согласуется с утверждением, что корень проблем Украины нужно искать в другом месте.

Рисунок 3. Контроль над движением капиталов и падение экономики во время Великой рецессии

Примечание: Данные взятые с Фернандес и др. (2015). Высокое значение индекса означает, что установлен сильный контроль над движением капиталов. Горизонтальная шкала показывает средний уровень контроля для оттока капитала с 1995 по 2006 год, а вертикальная — максимальное падение объемов производства на душу населения относительно тренда (рассчитано на примере 1995-2006) между 2007 и 2011.

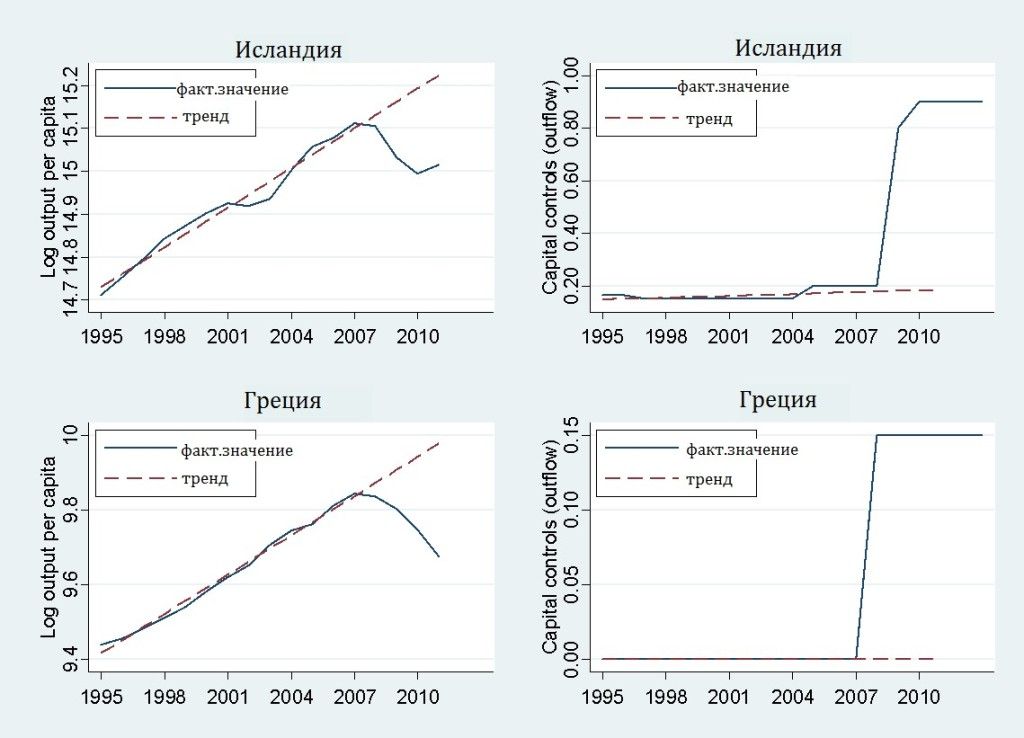

Миф №5. Страны не ограничивают движение капиталов, чтобы устранить внешние дисбалансы, и применение этой превентивной меры в Украине экстраординарно. Это не так. Рис. 4 показывает динамику объемов производства и контроля над движением капиталов для Исландии и Греции. Как и в Украине, в этих странах незадолго до Великой рецессии был большой внешний дисбаланс. Массовые изъятия вкладчиками депозитов из банков этих стран и утечка капитала довели Грецию и Исландию до экономической катастрофы. Для предотвращения дальнейшего обвала, правительства обеих стран — с благословения МВФ — ввели жесткий контроль над движением капиталов. Учитывая нынешнее понимание динамики кризиса, то, что сделала Украина вполне укладывалось в стандартные рамки.

Рисунок 4. Динамика объемов производства и контроля над движением капиталов для отдельных стран во время Великой рецессии

Итак, экономическая теория и практика доказывают, что, если в спокойное время свободное движение капитала полезно для страны, то правительство может и должно применять контроль над движением капиталов во времена кризиса и в качестве макропруденциального инструмента (то есть использование контроля капитала для предотвращения перегрева экономики и возникновения чрезвычайных рисков). Еще Кейнс во время своего выступления в Дублине в 1933 году сказал, «я симпатизирую… тем, кто хочет минимизировать, а не максимизировать экономические связи между странами. Идеи, знания, искусство, гостеприимство, путешествия по своей природе интернациональны. Но товаров национального производства должно быть как можно больше. А главное и прежде всего, финансы должны быть национальными». Так что ничего страшного или удивительного в том, что НБУ установил контроль над движением капитала в нынешних обстоятельствах, нет.

Однако, современная экономическая теория трактует мобильность капитала как желательную во многих отношениях: она помогает диверсифицировать риски, улучшает распределение ресурсов и способствует притоку идей и технологий. Мой коллега Морис Обстфельд, отец современной международной экономики, отметил, «способом увеличения чистых выгод [от мобильности свободного капитала] является содействие экономической интеграции, объединенное с борьбой с сопутствующими искажениями и другими нежелательными побочными эффектами». Другими словами, очень жесткий контроль над движением капитала необходимо использовать только в отдельных случаях, и в качестве временной меры.

Использование контроля над движением капиталов без серьезного реформирования и решения фундаментальных проблем особой пользы Украине не принесет. Наоборот, «латание дыр» с помощью применения контроля капиталов для «разрешения» проблем в краткосрочной перспективе может только усугубить долгосрочные проблемы Украины (например, способствовать даже более масштабной коррупции в финансовом секторе).

Таким образом, НБУ должен со временем отменить большинство регулятивных мер и, вместо этого, ввести гибкую систему правил, нормативов резервирования, налогов и т.д., которые бы ограничивали опасно высокий уровень притока капитала, но не затрагивали полезных функций потоков. НБУ предупредил, что ослабит контроль над движением капитала, и это решение можно только приветствовать. К сожалению, не очень понятно, планирует ли НБУ внедрять систему контроля над движением капитала для предотвращения будущих «внезапных остановок» и кризисов.

Предостережение

Автор не является сотрудником, не консультирует, не владеет акциями и не получает финансирования ни от одной компании или организации, которая имела бы пользу от этой статьи, а также никак с ними не связан.