За планом Мінцифри, вже наприкінці червня 2021 року набере чинності основний законопроект про Дія.City – спеціальний правовий режим для IT-індустрії (як для діючих фірм, так і для стартапів). Початок залучення компаній в Дія.City планується на січень 2022 року.

Необхідність створення Дія.City пояснюється двома ключовими причинами. Перша – це спроба «легалізувати» ІТ-фахівців, панівна більшість яких сьогодні працює в статусі ФОП (отже, працедавці не платять за них ЄСВ). Друга причина – бажання залучити до роботи в Україні якомога більше міжнародних ІТ-гравців та стимулювати створювати нові українські ІТ-компанії.

У цій статті ми сфокусуємось лише на другій цілі: чи допоможе Дія.City стимулювати прихід інвесторів в українську ІТ-індустрію? Тож подивимось, якими інструментами країни залучають венчурний капітал.

Три головні фактори, що впливають на інвестиційні рішення, такі:

- якість інвестиційного клімату, тобто прозорість судової системи, юридичні гарантії для інвесторів, легкість ведення бізнесу, політична та економічна стабільність, інфраструктура тощо;

- податкові інвестиційні стимули, тобто зниження ефективної ставки податку;

- неподаткові інвестиційні стимули, такі як пряме фінансування інвестицій державою (гранти, кредити, субсидії). Такі інструменти широко застосовуються в багатьох країнах ОЕСР. Водночас вони несуть підвищені корупційні ризики.

За даними дослідження інвестиційних стимулів, проведеного аналітиками Світового банку для 55 країн, якість інвестиційного клімату є найпотужнішим фактором ухвалення інвестиційних рішень. Особливо якщо йдеться про прямі іноземні інвестиції. Ефект від зниження ефективної ставки податку у вісім разів сильніший для країн з хорошим інвестиційним кліматом, тобто високим місцем за індексом Doing Business (до них належать більшість країн ОЕСР, а також такі країни як Грузія чи Сінгапур). Натомість, у випадку впровадження інструментів податкового стимулювання в умовах несприятливого інвестиційного клімату ефект заледве спостерігається (на основі досвіду Сербії, Росії, Аргентини, Бразилії, Кенії та ін.).

Незважаючи на різницю в ефективності, факт залишається фактом: податкові пільги в тій чи іншій формі використовуються майже всіма країнами світу.

Що пропонує Дія.City?

- Можливість обирати між податком на «виведений капітал» (ПнВК) у розмірі 9% та податком на прибуток у розмірі 18% (стандартна ставка). Таким чином у компаній з’являється можливість не сплачувати податки з реінвестованих прибутків. У разі вибору ПнВК витрати резидента на придбання товарів (робіт, послуг) у платника єдиного податку (в тому числі ФОП 3 групи) не повинні перевищувати 20% від суми загальних витрат. Інакше треба буде сплачувати 9% ПнВК. Водночас встановлено перехідний період для запровадження цієї норми до 2025 року: до 2024 року не буде жодних обмежень, а у 2024 році виплати не повинні перевищувати 50%.

- Пільгові ставки податку на працю. Резиденти Дія.City зможуть самостійно обирати та наймати працівників на підставі трудових договорів (контрактів), співпрацювати з GIG-спеціалістами чи залучати підрядників та виконавців, у тому числі фізичних осіб–підприємців.

| Критерій | Для резидентів Дія.City | Для нерезидентів Дія City | ||

| ФОП | GIG-контракт | Найманий працівник | ||

| ПДФО | 5 % | 5 % | 5 % | 18 % |

| Військовий збір | – | 1,5% | 1,5% | 1,5 % |

| ЄСВ | 22% від мінімальної заробітної плати | 22% від визначеної контрактом величини бази нарахування ЄСВ, в межах мінімальної та максимальної величини бази нарахування ЄСВ, встановленої законом | 22% від мінімальної заробітної плати | 22% від доходу, в межах мінімальної та максимальної величини бази нарахування ЄСВ, встановленої законом |

- 0% на дохід фізичної особи отриманий як дивіденди, якщо вони не розподілялися 2 і більше роки;

- 0% на дохід фізичної особи отриманий від продажу частки в компанії Дія.City, якщо вона володіла компанією більше року;

- податкова знижка з бази ПДФО на суму інвестицій в компанію-резидента Дія.City за умови, що такі витрати були понесені платником податку до моменту набуття компанією статусу резидента Дія.City або впродовж періоду, коли розмір доходу такого резидента не перевищував граничний обсяг доходу для 3 групи платників єдиного податку (наразі – 7,002 млн. грн.).

На додачу до податкових стимулів, які є центральними в проекті Дія.City, Мінцифра пропонує заходи спрямовані на покращення інвестиційного клімату для резидентів, а саме:

- Перш ніж проводити дії щодо резидентів Дія City, правоохоронці зобов’язані надіслати письмовий запит. Причому Мінцифра запевняє, що 98% питань можна буде закрити на рівні відповіді на запит.

- Усі процесуальні рішення стосовно резидентів Дія.City будуть погоджуватись на рівні не нижче прокурора області. За очікуваннями Мінцифри, це ускладнить процесуальні дії щодо резидентів та буде запобігати зловживанням з боку правоохоронців.

- У разі ухвалення, режим Дія.City без права внесення змін запровадять щонайменше на 15 років.

- На думку Мінцифри, наявність механізму GIG-контрактів покращить привабливість української ІТ-індустрії для іноземних інвесторів, які вважають, що вкладатися в українські компанії на ФОПах досить ризиковано: працівники не в штаті, і є ризик перекваліфікації відносин у значно дорожчі, трудові. Гнучкі GIG-контракти мають закріпити низькі ставки податків для працівників ІТ-сфери у правовому полі, що зробить систему залучення спеціалістів галузі прозорішою. Проте IT-комітет Європейської бізнес асоціації зазначає, що «недоопрацьована та незрозуміла гіг-схема» несе ще більші ризики перекваліфікації.

- Забороняється накладення арешту на майно резидента Дія.City, якщо це призведе до зупинення або значного обмеження його господарської діяльності. Правоохоронці нестимуть кримінальну відповідальність за перевищення влади або службових повноважень щодо резидента Дія.City.

Також в основному законопроекті йдеться про право компаній-резидентів на створення некомерційних організацій самоврядування, які можуть фінансуватися з членських внесків та інших не заборонених законом джерел. Серед бізнесу поширені побоювання щодо того, що на практиці членство в таких організація буде обов’язковим, а членські внески – обтяжливими.

Які податкові інструменти найчастіше використовуються іншими країнами?

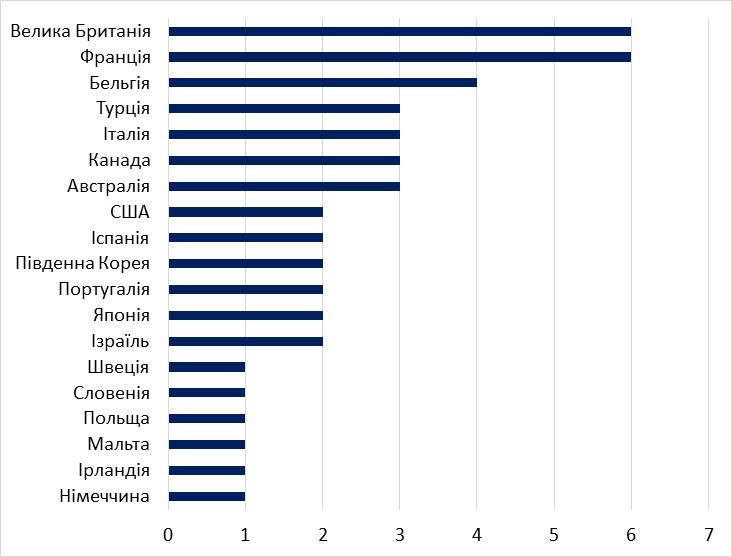

Загалом, країни ЄС та ОЕСР пропонують 46 різноманітних податкових стимулів (рис. 1). 13 країн, переважно найбільш розвинених із них, одночасно застосовують різні інструменти.

Рисунок 1. Кількість податкових стимулів для інвестицій у венчурний капітал у різних країнах світу, які застосовуються одночасно.

Досвід розвинених країн демонструє, що найбільш ефективними податкові інвестиційні стимули є тоді, коли вони спрямовані на довгострокові інвестиції, що також враховано в законопроекті Дія.City. Найпоширеніші податкові інструменти стимулювання охарактеризуємо нижче.

Податковий кредит – дозволяє приватним особам або компаніям вираховувати певний відсоток інвестиційних витрат зі своїх податкових зобов’язань. Наприклад, якщо ваші річні податкові зобов’язання дорівнюють 200 000 грн. і ви придбали акції молодої інноваційної компанії на суму 60 000 грн., то на цю суму можете сплатити державі менше податків.

Зазвичай країни встановлюють максимальний відсоток від суми інвестицій або податкових зобов’язань, на який можна зменшити суму податків завдяки інвестиціям. Одним із помітних випадків є закон Ізраїля про інвестиційних ангелів, який пропонує 100% податковий кредит з інвестиційним порогом 5 млн. ізраїльських шекелів (близько 1,24 млн. євро). Це одна з найщедріших пропозицій для інвесторів.

У США сьогодні податковий кредит здебільшого застосовується до інвестицій у зелені технології. А, наприклад, в Канаді все залежить від регулювань провінції. У провінції Ньюфаундленд інвесторам дозволяється претендувати на податковий кредит, який не підлягає відшкодуванню, що дорівнює 30% суми, вкладеної у Кваліфікуючий фонд венчурного капіталу (Qualifying Venture Capital Fund). Максимальний податковий кредит, який може отримати кваліфікований інвестор, становить 75 000 доларів США. Зазвичай кошти спрямовують у сферу інформаційних технологій, технології зі збереження довкілля та інші.

Податкові пільги (звільнення) – нижчі або нульові податкові ставки за умови відповідності компанії певним критеріям. Цей інструмент представлений і в проекті Дія.City.

Наприклад, у США стимулюють приплив інвестицій через знижені податкові ставки – до 23,8 % – на приріст капіталу (capital gains tax) від інвестицій більше року. Приріст капіталу від інвестицій в межах року оподатковується за ставками до 40,8%. Приріст капіталу – це прибуток від продажу капітального активу, такого як акції, підприємство, земельна ділянка чи твір мистецтва. Цей податок застосовується, якщо інвестор продає раніше придбаний актив за вищою ціною, отримуючи таким чином прибуток.

Податкова відстрочка – відтермінування сплати податкових зобов’язань.

Списання збитків – зменшення оподатковуваного доходу чи приросту капіталу на суму збитків понесених у разі реалізації активів дешевше, ніж вони були придбані.

Останні два інструменти використовуються, зокрема, у Великобританії.

Податкові знижки (tax deductions) – зменшення податкової бази шляхом вирахування з неї витрат певних категорій.

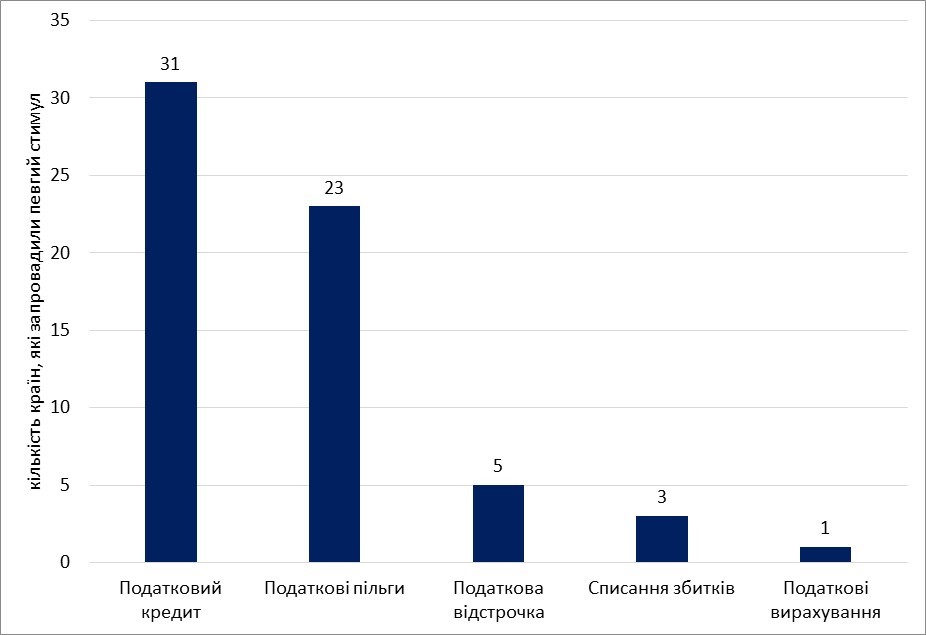

Рисунок 2. Поширеність різних податкових стимулів

На рис. 2 наведено, у скількох країнах використовуються найпоширеніші податкові стимули. Найпоширеніший у світі інструмент – податковий кредит – поки що не застосовується в Україні для заохочення інвестицій. Проте схожий за своєю суттю інструмент – податкова знижка – передбачений режимом Дія.City з метою стимулювання ангельських інвестицій.

Висновок

Якщо Україна запустить режим Дія.City, в нашій країні буде вперше впроваджено комплекс заходів для заохочення інвестицій в ІТ-індустрію. Запропоновані Мінцифрою інструменти загалом відповідають міжнародній практиці.

Водночас існують вагомі фактори, що можуть перешкодити бажаній ефективності нового правового режиму. Головні з них пов’язані з проблемами інвестиційного клімату: непрозорість судової та правоохоронної систем, високі адміністративні витрати бізнесу, макроекономічна нестабільність – усе це не може компенсуватися низькими податковими ставками, як свідчить міжнародний досвід. Одним зі свідчень наявності таких проблем є те, що Україна посіла 64-те місце в рейтингу легкості ведення бізнесу в 2020 році, пропустивши вперед усі сусідні країни.

В законопроекті про Дія.City передбачені заходи, що, за умови належного виконання, можуть покращити сприйняття інвестиційного клімату в Україні для резидентів та інвесторів. Ці заходи насамперед є спробою захистити бізнес від потенційного шкідливого впливу держави. Проте без глибоких та системних інституційних реформ у різних сферах державного управління існує значний ризик, що ефект від Дія.City буде близьким до ефекту від схожих реформ у країнах із несприятливим інвестиційним кліматом – досить слабким (за дослідженням, для країн з несприятливим інвестиційним кліматом зниження ефективної ставки податку на 20% підвищує ПІІ як частку ВВП на 1%, тоді як для країн з гарним інвесткліматом цей ефект увосьмеро вищий).

Застереження

Автор не є співробітником, не консультує, не володіє акціями та не отримує фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний