В рамках Ukraine Facility, программы финансовой поддержки Украины со стороны Европейского Союза, Украина внедряет ряд стратегических экономических реформ и мер секторального развития. Ожидается, что эти меры будут способствовать наращиванию объемов экспорта и укреплению позиций страны на международном рынке как ведущего поставщика критических материалов и высококачественной продукции.

Мы решили проанализировать текущее состояние внешней торговли Украины, ее экспортный потенциал и возможные риски, которые могут угрожать экономическому восстановлению.

Для обеспечения стабильной финансовой поддержки от ЕС Украина должна выполнить конкретный набор мер и реформ, достичь определенных показателей и пройти оценку своих партнеров. Выполнение всех обязательств должно способствовать построению институционально прочной и устойчивой экономики, что позволит стране приблизиться к уровню социально-экономического развития стран ЕС. Одним из результатов выполнения плана должно стать увеличение экспорта, которое будет способствовать экономическому росту и послевоенному восстановлению.

Прогресс должен быть достигнут за счет развития соответствующих институтов, достижения сквозных целей цифровой трансформации, инклюзивного развития и осуществления «зеленого перехода», а также поддержки ключевых секторов экономики:

- секторальное развитие. Украина сосредоточится на развитии конкретных секторов экономики с высоким экспортным потенциалом, таких как сельское хозяйство, энергетика, транспорт, критическое сырье (включая переработку) и информационные технологии. Инвестируя в эти сектора и повышая их конкурентоспособность, правительство стремится увеличить экспорт.

- развитие инфраструктуры. Развитие транспортной, логистической и торговой инфраструктуры имеет решающее значение для содействия экспорту, особенно в условиях блокады россией Черного моря. Инвестиции в увеличение перевалочных мощностей портов, построение железнодорожных путей и кооперация со странами-партнерами в развитии пограничных пунктов пропуска могут упростить процесс экспорта и уменьшить транспортные расходы, что сделает украинскую продукцию более конкурентоспособной на международных рынках.

- поддержка торговли. Украинское правительство в сотрудничестве с международными партнерами будет внедрять программы содействия торговле, в частности, предоставление малым и средним предприятиям финансовой поддержки, компенсации производителями сельскохозяйственной продукции расходов на разминирование, внедрение механизмов военного страхования и т.д.

- базовые институциональные реформы. Реализация структурных реформ и улучшение бизнес-среды важны для стимулирования экспорта. Это меры по сокращению бюрократии, повышению прозрачности регуляторной среды, защите прав интеллектуальной собственности и укреплению верховенства права. Создавая более благоприятный бизнес-климат, Украина может привлечь иностранные инвестиции и стимулировать экспортно-ориентированные отрасли.

Какой экспортный потенциал у Украины?

Реализацию экспортного потенциала Украины можно рассматривать в двух основных измерениях. Во-первых, это увеличение объемов экспорта (возобновление поставок товаров до уровня, который был до начала полномасштабного вторжения и последующее наращивание объемов). Что касается некоторых товаров, например зерна, экспортные объемы уже почти достигли довоенного уровня благодаря функционированию «временного транспортного коридора», несмотря на то, что часть территории Украины заминирована и оккупирована. Во-вторых, это изменение товарной структуры в сторону роста доли перерабатывающей промышленности и товаров с высокой добавленной стоимостью. Согласно вышеупомянутому плану, основной акцент делается на развитии пяти секторов, в частности сельского хозяйства и добывающей промышленности (с учетом потенциала переработки полезных ископаемых).

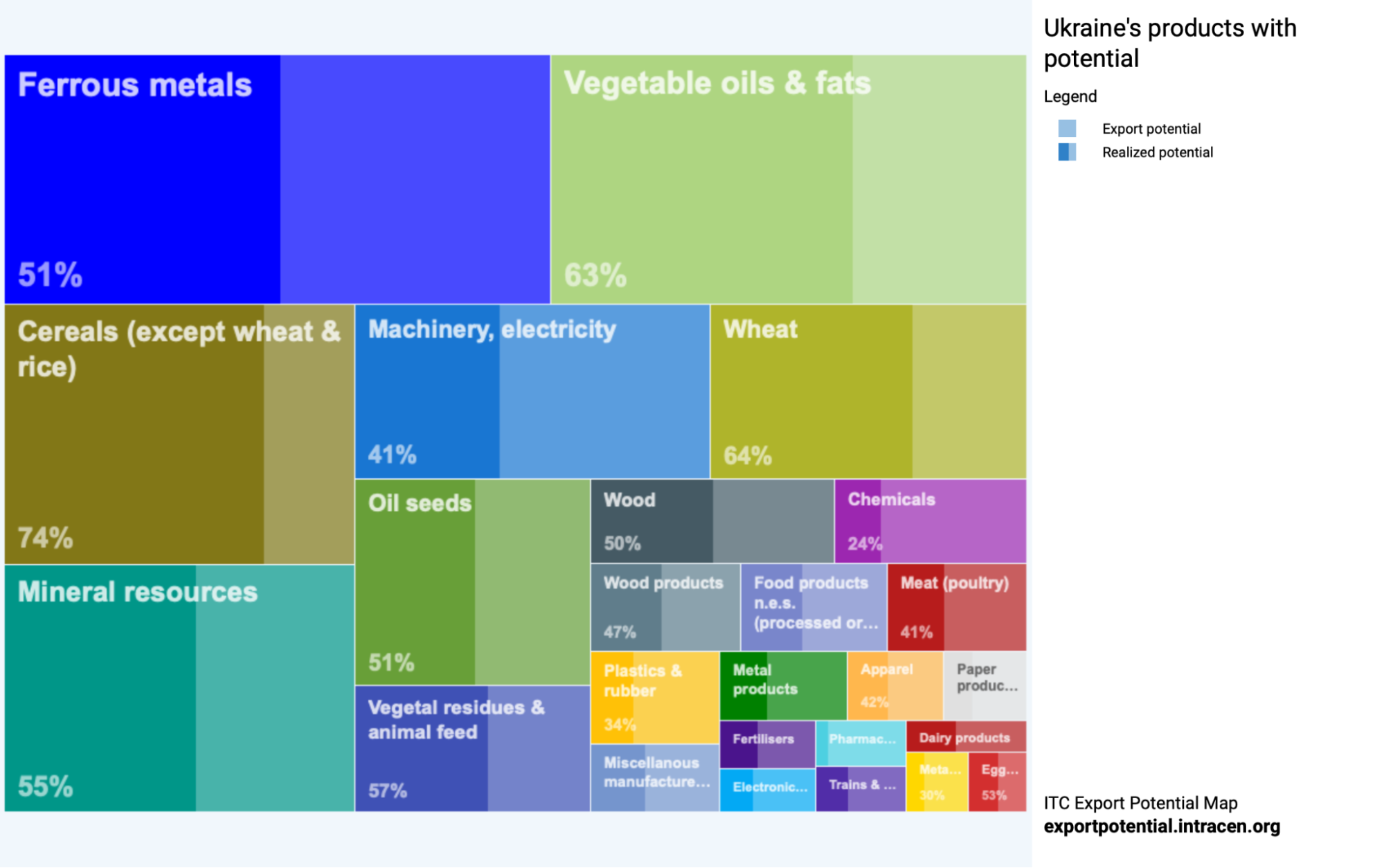

По оценке Международного торгового центра, Украина имеет экспортный потенциал в десятки миллиардов долларов. При этом в абсолютных показателях мы могли бы продемонстрировать наибольшие объемы в поставках черных металлов, растительных масел, зерновых, минеральных ресурсов, машин и оборудования и электроэнергии и др. (см. рис. 1). Но здесь важно одно НО: эти расчеты делались до полномасштабной войны, а потому не учитывают ее последствия.

Так, экспортный потенциал в сегменте черных металлов оценивается в $10 млрд, причем реализован этот потенциал – то есть фактический объем экспорта – на 51%. Следовательно, потенциал наращивания экспорта этой продукции был значителен. Однако россия оккупировала и разрушила более трети производственных мощностей Украины по производству стали, поэтому в перспективе ближайшего десятилетия страна вряд ли сможет восстановить довоенные объемы металлургического производства и тем более превзойти довоенные объемы и реализовать этот потенциал.

Более реалистичным сценарием кажется наращивание экспорта минеральных ресурсов, в частности железорудной продукции. С одной стороны, на этот товар есть спрос как в Европе, так и в отдаленных странах типа Китая, а в Украине, с учетом выбытия производственных мощностей, спрос значительно сократился. С другой стороны, у Украины есть возможности производства высококачественной железорудной продукции, которая соответствует планам «зеленого» перехода. И реализация этих планов уже в повестке дня.

Кроме того, в расчетах Международного торгового центра и в плане Ukraine Facility говорится о титановых рудах и продуктах их переработки как о товаре, имеющем значительный экспортный потенциал.

Рисунок 1. Топ-25 категорий товаров с наибольшим экспортным потенциалом в Украине и степень реализации экспортного потенциала

Источник: Международный торговый центр (International Trade Centre)

Примечание. Центр международной торговли разработал эконометрическую модель для расчета экспортного потенциала, то есть потенциальной стоимости экспорта в 2028 году на основе прогнозов спроса, предложения, условий доступа к рынку и двустороннего упрощения процедур торговли. Расчеты базируются на исторических данных об экспортных показателях стран мира. Подробная методология доступна по ссылке.

Размер ячеек отражает стоимостный объем потенциального экспорта (в $ млрд); проценты показывают долю реализуемого экспортного потенциала – отношение оцененной фактической стоимости экспорта к потенциальной стоимости экспорта.

В топ подсекторов со значительным экспортным потенциалом также входят товары агропродовольственного сектора, которые считаются перспективными и в рамках Ukraine Facility. В частности, это подсолнечное масло, кукуруза, пшеница и меслин, рапс. При надлежащей поддержке сектора – инвестициях в рост производительности, налаживании логистики и снижение торговых барьеров, разминировании территорий – этот потенциал может быть реализован.

Еще один сегмент со значительным потенциалом – это машины и оборудование. Сегодня Украина является производителем и поставщиком электропроводки автомобилей с соответствующими заводами в западных областях. Объем экспорта такой продукции в страны Европы вполне можно увеличить.

При других равных условиях и до полномасштабной войны Украина имела возможности для экспорта широкого круга товаров и услуг: от сырьевых товаров аграрного комплекса и добывающей отрасли и до высокотехнологичной продукции. Однако ключевыми статьями поставок за границу были и пока что остаются сырьевые товары и полуфабрикаты.

Торговые результаты 2023 года

На результаты внешней торговли Украины в 2023 году продолжали влиять факторы, связанные как непосредственно с войной на территории Украины, так и опосредованным влиянием войны. С одной стороны, украинская экономика страдала от обстрелов объектов энергетической и транспортной инфраструктуры, отключений электроэнергии в начале 2023 года. Значительное влияние также оказал выход россии из «зернового соглашения» до того времени, когда под защитой сил обороны Украина организовала собственный «временный морской коридор». Это позволило активизировать внешнеэкономическую деятельность.

С другой стороны, общемировое замедление экономики, которое наблюдалось и в Европе, проявлялось в уменьшении спроса на украинскую продукцию. С учетом ограниченных возможностей Украины выбирать экспортные рынки, блокада западных границ перевозчиками и ограничение поставок аграрной продукции европейскими странами еще больше выбивало почву из-под ног украинских экспортеров.

Рисунок 2. Объемы внешней торговли Украины в 2014-2023 годах, $ млрд

В прошлом году отрицательное сальдо внешней торговли Украины выросло в 2,5 раза, достигнув наивысшего уровня с начала вторжения россии в 2014 году. К такому результату привели одновременное увеличение стоимости импорта и дальнейшее сокращение экспорта. Так, импорт восстановился почти до уровня 2021 года, когда страны оправились от кризиса пандемии COVID-19 и демонстрировали быстрое восстановление. Вероятно, что его стоимость была бы больше, если бы не блокада западной границы польскими перевозчиками. Так, по оценкам НБУ, прямые потери импорта только за ноябрь 2023 года составили $500 млн. Для иллюстрации, это почти равно общей стоимости импортированных в Украину в прошлом году беспилотников.

Импорт товаров

В физическом измерении объемы импорта за 2023 год составили 26,8 млн тонн, что на 29% меньше, чем в 2022 году. Однако в стоимостном измерении импорт вырос на 7% за счет ввоза более дорогих товаров – транспорта и электрических товаров, лекарственных средств и крови, пищевых продуктов, а также наращивания закупок беспилотников, генераторов, трубной продукции. Это стало возможным только при финансовой поддержке наших международных партнеров, предоставляющих гранты и кредиты. Кроме того, в разы вырос скрытый импорт, то есть импорт товаров, детальную статистику о которых ни Государственная служба статистики, ни Государственная таможенная служба Украины не предоставляют.

Рисунок 3. Товарная структура импорта Украины в 2019-2023 годах, $ млн

Источник: Государственная таможенная служба Украины

Примечание: Государственная таможенная служба Украины, Государственная служба статистики не дают методологические пояснения относительно товаров без кода. Вероятно, здесь может быть заложена гуманитарная помощь или другие товары, детализация данных по которым не должна быть обнародована.

Традиционно в структуре импорта Украины наибольшую часть занимали минеральные топлива – нефть и нефтепродукты и газ. Главными поставщиками этой продукции были Польша, Греция, Индия, Литва и Словакия. Украина остановила импорт этой продукции из россии и Беларуси, в то время как европейские страны и Индия обеспечивали поставки этой продукции и раньше. По сравнению с 2022 годом, в стоимостном выражении импорт этой продукции сократился на 39% за счет удешевления нефти и отказа от закупок у страны-агрессора.

Импорт других ключевых товарных групп вырос. В частности, наращивание закупок из-за границы автомобилей, мобильной техники, генераторов, аккумуляторов, трансформаторов, грузовиков, тракторов, беспилотников напрямую связано с военными действиями. С одной стороны, этот прирост отражает потребности Сил обороны Украины, а с другой – последствия массированных ракетных атак на энергетические объекты, что заставляло население осуществлять экстренные закупки оборудования.

Наращивание закупок черных металлов и удобрений связано с падением собственного производства этой продукции в Украине. В частности, оккупация металлургических заводов в Мариуполе привела к дефициту отдельных видов стального проката, что заставляет Украину закупать их в Турции и странах Европы (ранее мы ее экспортировали). Хотя в прошлом году Украина на 81% увеличила собственное производство удобрений, его объем остался почти вдвое меньше, чем до полномасштабной войны, что генерирует спрос на импортные удобрения.

Экспорт товаров

По итогам прошлого года Украина сохранила физический объем экспорта почти без изменений, однако экспортные доходы упали на 18%. Это можно объяснить как падением цен на ряд товаров, в первую очередь агросектора, так и изменением товарной структуры экспорта (рис. 4).

Крупнейшая доля – в экспорте у зерновых культур: 23% (в 2021 году 18% от общей стоимости экспорта). Сокращение выручки от экспорта зерновых связано, в основном, с падением мировых цен на кукурузу, которая является главной статьей экспорта Украины. И хотя Украина нарастила поставки за границу пшеницы, этого было недостаточно, чтобы компенсировать снижение доходов от экспорта кукурузы.

Также сокращается объем экспорта семян и плодов масличных культур (соевых бобов, семян рапса и подсолнечника). В то же время положительным является рост экспорта растительного масла, то есть продукции переработки семян.

Рисунок 4. Товарная структура экспорта Украины в 2019-2023 годах, $ млн

Источник: Государственная таможенная служба Украины

Выручка от экспорта черных металлов и руд в прошлом году сократилась более чем на 40%. Во-первых, 2022 год учитывает первые два месяца работы металлургических предприятий почти на полную мощность; во-вторых, в прошлом году компании были вынуждены сократить производство в связи с отключением электроэнергии, подрывом Каховской ГЭС, неблагоприятной экономической ситуацией на внешних рынках; в-третьих, компании начали использовать возможность отгрузки морем в рамках «временного коридора» лишь ближе к концу года.

Украина также сократила поставки за рубеж продукции с большей добавленной стоимостью – электропроводки, кабелей и мелкой кухонной техники типа электрочайников, что связано с сокращением импорта электроники Венгрией.

В целом в 2023 году 61% экспортной выручки Украина получила от продажи агропродукции и продовольствия. Второе место осталось за рудами, металлами и изделиями из них, сгенерировавшими 16% экспортных доходов. На третьем месте – машины, оборудование, техника и транспортные средства, их доля – 8%. По сравнению с довоенным 2021 годом, структура экспорта существенно изменилась, поскольку ранее сельское хозяйство и металлургия имели сопоставимые доли – 41% и 34% соответственно, а сейчас доля продовольствия в доходах почти в четыре раза больше, чем металлов.

Причины такого положения вещей ясны – территории, на которых в основном расположены промышленные предприятия, оккупированы или находятся близко к линии фронта. Атаки россии на объекты критической инфраструктуры приводили к уменьшению объемов производства, и даже при стабильном электроснабжении логистические трудности – блокада Черного моря, западной границы – не позволяют наращивать экспорт. Дефицит человеческих ресурсов также ограничивает возможности возобновления производства.

Внешняя торговля услугами

В прошлом году Украина снизила объемы внешней торговли услугами за счет одновременного сокращения импорта и экспорта. Вместе с тем, с начала полномасштабного вторжения мы наблюдаем нетипичный для Украины перекос в сторону импорта услуг.

Преобладание импорта услуг над экспортом сформировалось в 2022 году за счет стремительного увеличения расходов украинцев за границей, что связано с выездом беженцев в течение первого года полномасштабной войны. Именно из затрат украинцев на приобретение товаров и услуг в странах-реципиентах состоят объемы импорта услуг по статье «Путешествия». Хотя в прошлом году этот сегмент уменьшился, он все равно занимает львиную долю расходов украинцев на импортные услуги – 69%.

До начала полномасштабной войны украинская ИТ отрасль стремительно развивалась: ее доля в структуре экспорта услуг выросла с 2% в 2010 году до 44% в 2022 году. В 2023 году экспорт ИТ-услуг впервые снизился, что связано с отключениями электроэнергии и осторожным отношением зарубежных заказчиков к заказу услуг у украинских айтишников (из-за рисков мобилизации и ракетных атак).

Рисунок 5. Структура внешней торговли услугами в 2019-2023 годах, $ млн

Источник: НБУ

Примечание. Другие деловые услуги включают в себя научно-исследовательские работы, услуги по управлению, консалтинг, услуги по торговле, технические услуги.

Рост доли аграрно-продовольственного сектора в экспорте нуждается во внимании и действенных решениях. Возможно, благодаря реализации плана Ukraine Facility мы сможем вернуться к наращиванию экспорта перерабатывающих отраслей и возобновлению роста ИТ-индустрии. Значительным экспортным потенциалом также обладают производители оборонно-промышленного комплекса. Война стала катализатором активного развития оборонной промышленности со стремительным ростом количества производителей оружия, однако пока не хватает государственного финансирования для загрузки имеющихся мощностей. Решением могла бы стать отгрузка излишков за границу, чтобы производители оружия получили оборотные и инвестиционные средства, однако пока что его экспорт запрещен.

Ограниченный оптимизм 2024-го

Начало 2024 года с точки зрения внешней торговли вселяет осторожный оптимизм (рис. 6). После падения квартальных объемов экспорта в прошлом году Украина демонстрирует резкое восстановление показателей по результатам первых трех месяцев текущего года. Более того, по оперативным данным Министерства экономики, в апреле Украина вышла на довоенный уровень месячного экспорта в $3,3 млрд (13 млн тонн).

Рисунок 6. Квартальные объемы экспорта Украины, $ млн

Источник: Государственная таможенная служба Украины, Офис развития предпринимательства и экспорта

Традиционно ключевыми драйверами экспорта являются поставщики зерна (кукурузы, пшеницы), а также экспортеры железной руды и черных металлов, возобновившие экспорт морем, что критически важно для возвращения на рынки Ближнего Востока, Америки и Азии. В то же время, из топ-10 товарных групп выпал экспорт техники.

В сегменте металлургической продукции – железной руды и стального проката – можно ожидать роста объемов экспорта в этом году благодаря работе «морского коридора» под защитой сил обороны Украины. Хотя существуют и ограничивающие факторы – ослабленный спрос в Европе и Китае, сниженная экономическая эффективность продаж из-за дорогостоящей логистики и риска ограничения объемов производства.

В сегменте агропродукции ожидания менее оптимистичны. По оценкам экспертов, в 2024 году объем урожая может снизиться как за счет сокращения посевных площадей некоторых культур на фоне неблагоприятной ценовой ситуации на международном рынке, так и из-за меньшей урожайности. Это повлияет на объемы экспорта, который по предварительным оценкам на 2024-2025 маркетинговый год может просесть до 43,7 млн тонн по сравнению с ожидаемыми 53,1 млн тонн в 2023-2024 маркетинговом году.

Даже в краткосрочной перспективе рекорд по объему экспорта зерна в апреле 2024 года (превысивший даже довоенный уровень) в мае повторить не получится, поскольку доступные для экспорта объемы пшеницы уже распроданы, а объемы кукурузы законтрактованы.

Ключевые риски 2024 года

Важность возобновления экспортной активности не вызывает сомнений. С одной стороны, экспорт является источником валютных поступлений, необходимых для поддержания валютного курса, финансирования обороны и восстановления. С другой стороны, доступ к зарубежным рынкам позволяет производителям увеличивать загрузку мощностей, наращивать объемы выпуска товаров и расширять свое влияние на международных рынках. С этой точки зрения, стимулирование экспортной деятельности отражает не только экономический, но и геополитический аспект, обеспечивая дополнительные средства для укрепления позиций Украины в мире.

Однако в условиях геополитического напряжения и неопределенности, связанных с войной с россией, экспортные возможности Украины встречаются с серьезными вызовами. Расширение зоны военных действий ставит под угрозу не только физическую инфраструктуру, но и функционирование экспортных каналов и безопасность транспортных маршрутов. Эти обстоятельства вместе с возможными экономическими ограничениями со стороны западных партнеров (например, ограничение импорта или транзита аграрной продукции из Украины), создают неопределенность относительно будущего экспортного потенциала и требуют тщательного анализа рисков и принятия стратегических решений.

Среди рисков для роста экспорта в этом году:

- эскалация боевых действий и оккупация новых территорий. Хотя план Ukraine Facility разрабатывался с предположением о завершении военных действий до конца 2024 года, фактически на май 2024 года страна-агрессор продолжает наращивать военный потенциал и силы для наступления, о чем свидетельствуют как украинские, так и международные источники. Оккупация россией новых территорий, в частности полный захват Донецкой области, может привести к дальнейшей деградации промышленности. Другими последствиями активизации военных действий и оккупации является разрушение инфраструктуры и дальнейшая миграция населения.

- обстрелы энергетической и транспортной инфраструктуры. Массированные ракетные атаки на объекты критической инфраструктуры, повреждение энергетических сетей могут привести как к ограничению потребления электроэнергии промышленными потребителями, так и к полной остановке производства. Атаки на транспортную инфраструктуру могут привести к сбоям в поставках сырья и увеличению расходов на восстановление. Соответственно сократятся и объемы экспорта.

- дальнейшая мобилизация, миграция населения за границу. Наращивание объемов и темпов мобилизации может привести к углублению дефицита человеческого капитала, уменьшению производительности и росту затрат на труд, что в свою очередь может привести к снижению экспортной активности предприятий. Уже сейчас крупные промышленные предприятия сталкиваются с ограничениями в возможностях наращивания производства в связи с дефицитом рабочей силы и, пытаясь адаптироваться к существующим условиям, привлекают к работе больше женщин.

- блокада западной границы. Блокада границы со странами ЕС привела как к сокращению экспорта автомобильным транспортом, так и к сокращению таможенных поступлений в государственный бюджет Украины. Соответственно возобновление блокады может привести к задержкам в поставках продукции заказчикам за рубежом, фактическому сокращению объемов снабжения, увеличению транспортных расходов.

- введение торговых ограничений или упразднение льготных условий торговли. Приостановление действия всех импортных пошлин и мер торговой защиты ЕС для Украины весной 2022 года стала спасительным кругом для украинских экспортеров, которые в условиях морской блокады могли поставлять товары только в Европу или через европейские страны. ЕС уже дважды продлевал действие льготных условий торговли, в последний раз – в марте 2024 года, но уже с условиями для защиты своего аграрного рынка. Отказ от льготных условий торговли или введение торговых ограничений может привести к сокращению объемов экспорта из-за ограничения доступа к рынкам.

- прекращение действия «временного морского коридора». Закрытие «временного морского коридора» вернет украинских экспортеров к состоянию лета 2023 года, когда россия вышла из «зернового соглашения», а альтернативный морской путь еще не был обеспечен. И хотя с тех пор Украина продолжила развивать альтернативные транспортные маршруты по Дунаю или через порты Румынии и Польши, это может привести к значительному увеличению сроков и расходов на доставку товаров, а также к перенастройке логистических цепочек, которые будут менее эффективными. Экспорт аграрной продукции, руд и черных металлов критично зависит от возможности экспортировать морем.

- дальнейшее ослабление мировой экономики, в том числе в Европе. Снижение спроса на товары из Украины из-за экономических трудностей в Европе может привести к уменьшению объемов экспорта и сокращению объемов производства. При возможности транспортировать товары по морю этот риск можно уменьшить путем переориентации экспорта на рынки Ближнего Востока, Америки и Азии.

Мы создали этот материал как участник Сети «Окно Восстановления». Все о восстановлении пострадавших регионов Украины узнавайте на единой платформе recovery.win.

Предостережение

Автор не является сотрудником, не консультирует, не владеет акциями и не получает финансирования ни от одной компании или организации, которая имела бы пользу от этой статьи, а также никак с ними не связан.